【3分で読める】企業の利益と活用方法~企業価値向上や経済の好循環へ期待~

皆さんは「企業の利益」がどのように使われているかご存じでしょうか。「企業の利益」は、決して企業のためだけに使われている訳ではありません。詳しく見ていきましょう。

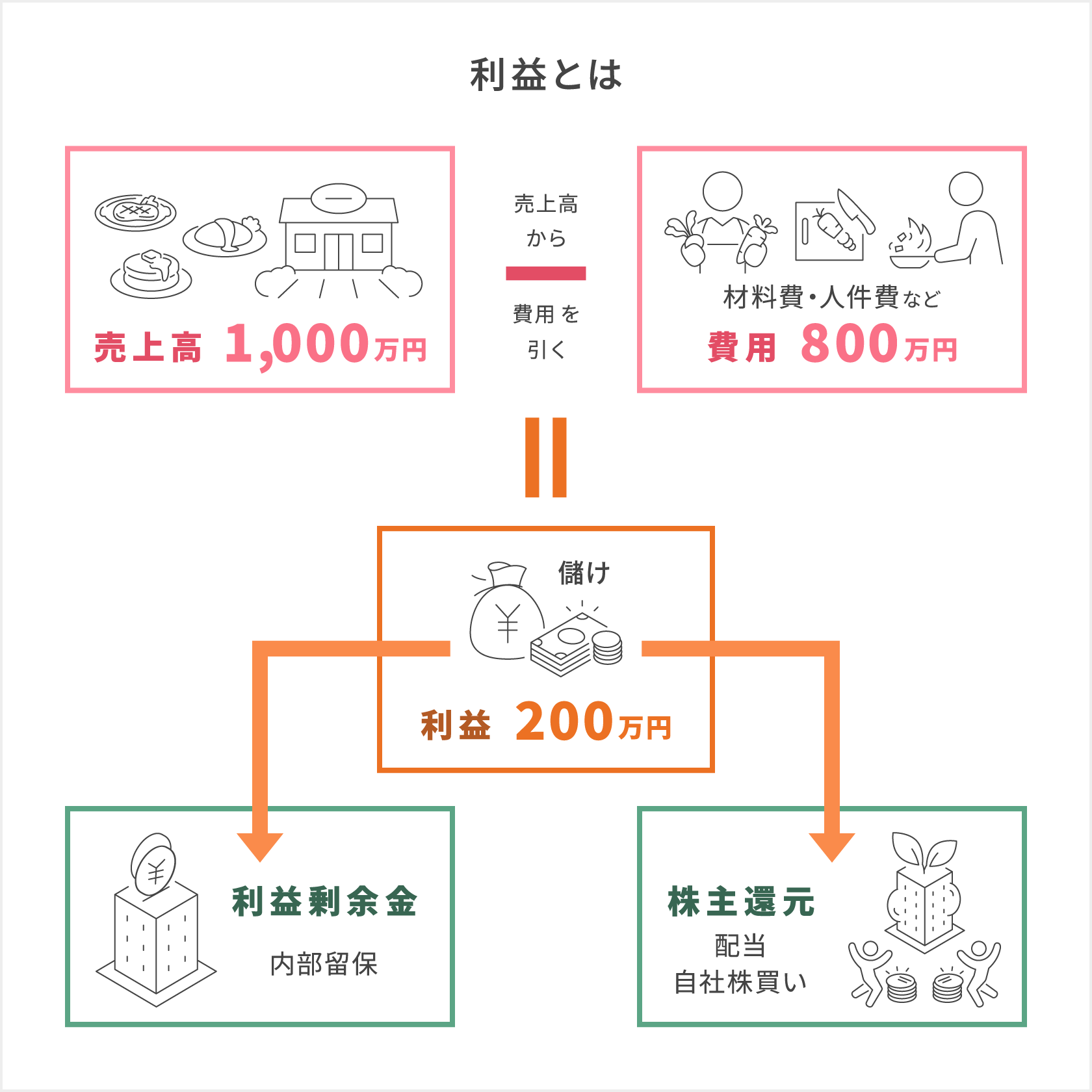

利益とは

利益というのは、企業の売上高から様々な費用(材料費、人件費、支払利息、税金など)を差し引いた、いわゆる「儲け」を指します。

例えば、ある飲食店が1年間に1,000万円分の食事を販売した場合、その飲食店の売上高は1,000万円となります。800万円の費用が発生した場合、売上高から費用を引いたものが利益(儲け)となります。この場合は200万円が利益となります。この利益は株主還元(配当・自社株買いなど)されたり、企業に蓄えられたり(内部留保)します。それでは日本の企業はどれぐらいの内部留保があるか見ていきましょう。

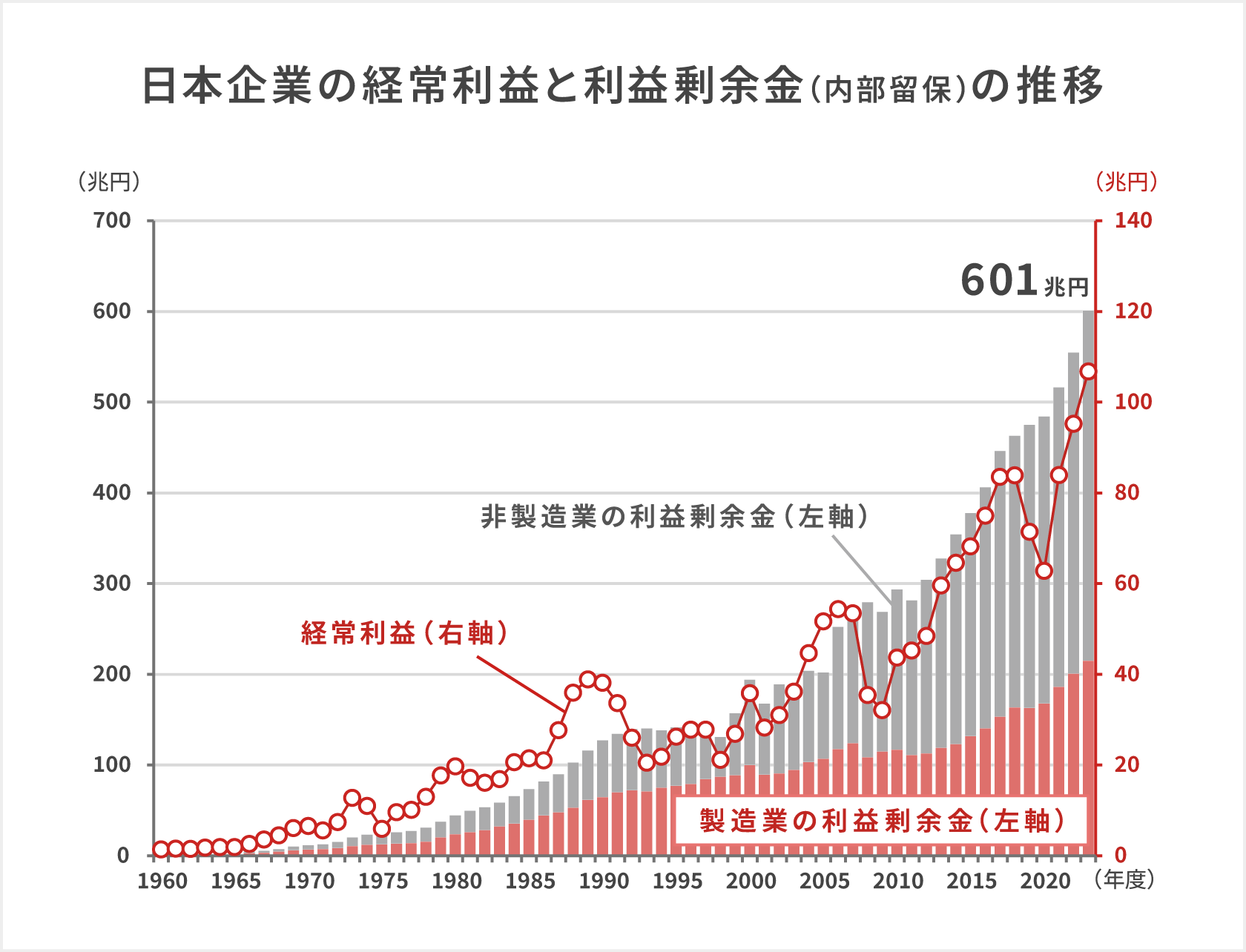

「内部留保」は600兆円を突破

2023年度の製造業・非製造業(除く金融保険業)の内部留保は600兆9,857億円となりました。600兆円を超えたのは初めてで、好調な企業業績を背景に12年連続で過去最高を更新しました。600兆円を超える内部留保は、今後どのように使われるのでしょうか。

内部留保の使い方

内部留保の有効な活用方法として、主に次のような選択肢があります。

(1) | 既存事業で活用する | 例)設備投資、海外事業展開、研究開発投資など。 |

|---|---|---|

(2) | 新規事業で活用する | 例)専門人材派遣サービスの活用等、人材確保による進出。 |

(3) | 株主・社員に還元する | 例)増配や自社株買い等、株主・社員に還元。 |

(4) | 運用する・その他 | 例)進出分野に出資、M&Aの活用。 |

内部留保が増えることで、企業の成長以外にも、自社株買いや配当等の株主還元を行う余力が高まります。つまり、企業が利益を上げることで、株主の恩恵に繋がります。

一方で、内部留保が多い企業は、株主への還元や投資などにお金を使わず、内部にため込んでいると批判されることもあります。

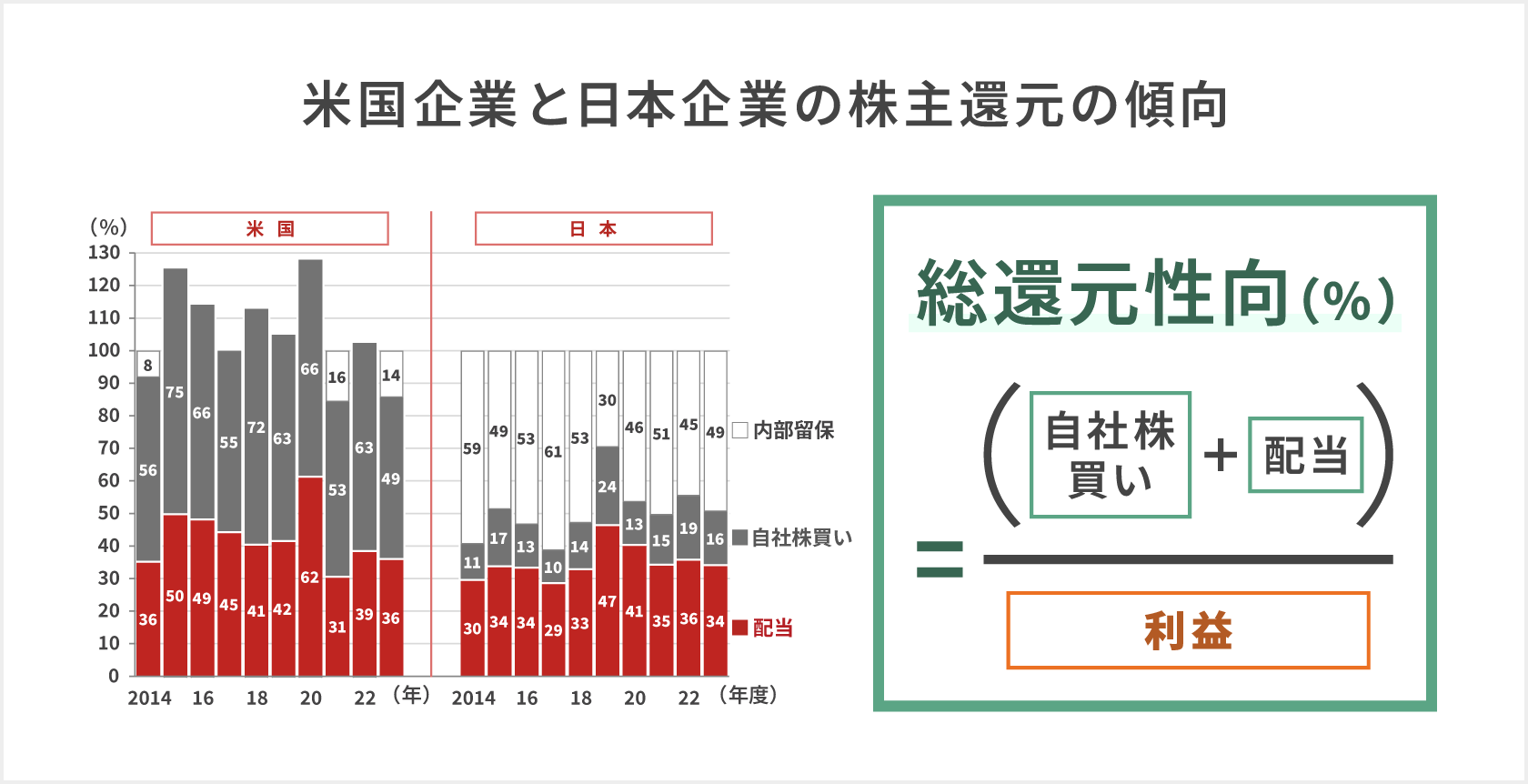

日米企業の株主還元状況の比較

株主還元には主に自社株買いや配当金などがあります。そして株主還元の総額を利益で除したものを「総還元性向」と呼びます。

注:総還元性向について簡略化して説明

日本企業の2023年度の総還元性向は約50%です。つまり、日本企業は利益のうち、約50%は株主還元に使って、残りの約50%を内部留保していることになります。

一方、米国企業の2023年度の総還元性向は約85%となります。つまり、米国企業は利益のうち、約85%を株主還元に使って、残りの約15%を内部留保していることになります。米国企業の総還元性向は日本より高く、株主還元重視の傾向があります。

日本企業の今後の期待

そもそも日本企業は保守的な財務戦略により、現預金を多く保有してきました。特に2008年のリーマンショック以降、その傾向が強まりました。こうした状況に鑑み、第二次安倍政権以降、成長戦略の一環として企業の活用されていない資本を活用するため、コーポレートガバナンス・コード(企業の経営の透明性や効率性を高めるための指針)とスチュワードシップ・コード(機関投資家が企業の持続的成長を支援するための指針)のもとで企業と投資家の対話と行動が重要視されました。東証要請を受けた日本企業の改革は道半ばであり、今後は従業員への賃上げや株主への増配など、内部留保を適切に活用することで、企業価値向上や経済の好循環に繋げていくことが期待されます。

まとめ

今回は今後の内部留保の活用方法について、期待が高まっていることを見ていきました。ぜひ直近の経済ニュースや企業の発表などにも注目してみてください。

編集協力:野村證券株式会社 投資情報部 磯崎 博志/寺田 絢子

編集/文責:野村ホールディングス株式会社 ファイナンシャル・ウェルビーイング部

記事公開日:2025年6月13日