当社からのお知らせ

投資信託等の分配金に関する税制変更について

2019/12/25

これまで、外国資産に投資する投資信託の分配金に対しては、外国と日本で二重に課税されていましたが、2020年1月1日より、日本での課税の際に、外国での課税分を考慮して課税計算が行われることになりました(二重課税調整措置)。

これにより、対象商品については所得税の負担が軽減し、お客様の分配金受取額が増加することになります。

【二重課税調整措置の対象商品】

これにより、対象商品については所得税の負担が軽減し、お客様の分配金受取額が増加することになります。

【二重課税調整措置の対象商品】

| 国内上場ETF、JDR、REIT (上場投信) |

●収益分配金(ETF、JDR) ●利益分配金(REIT等) |

| 国内投資信託 (非上場投信※短期金融商品除く) |

●普通分配金 |

(ご留意事項)

・2020年1月1日以降に支払われる分配金が二重課税調整措置(以下「本措置」といいます)の対象となります。

・ファンド・オブ・ファンズ型投資信託や外国籍投資信託は、原則として本措置の対象外です。

・NISA口座・ジュニアNISA口座で保有されている投資信託等の分配金は非課税扱いのため、本措置の対象外です。

・公募投資信託の特別分配金(元本払戻金)は非課税扱いのため、本措置の対象外です。

詳細は、投資信託等の分配金に関する税制変更のご案内をご確認ください。

・2020年1月1日以降に支払われる分配金が二重課税調整措置(以下「本措置」といいます)の対象となります。

・ファンド・オブ・ファンズ型投資信託や外国籍投資信託は、原則として本措置の対象外です。

・NISA口座・ジュニアNISA口座で保有されている投資信託等の分配金は非課税扱いのため、本措置の対象外です。

・公募投資信託の特別分配金(元本払戻金)は非課税扱いのため、本措置の対象外です。

詳細は、投資信託等の分配金に関する税制変更のご案内をご確認ください。

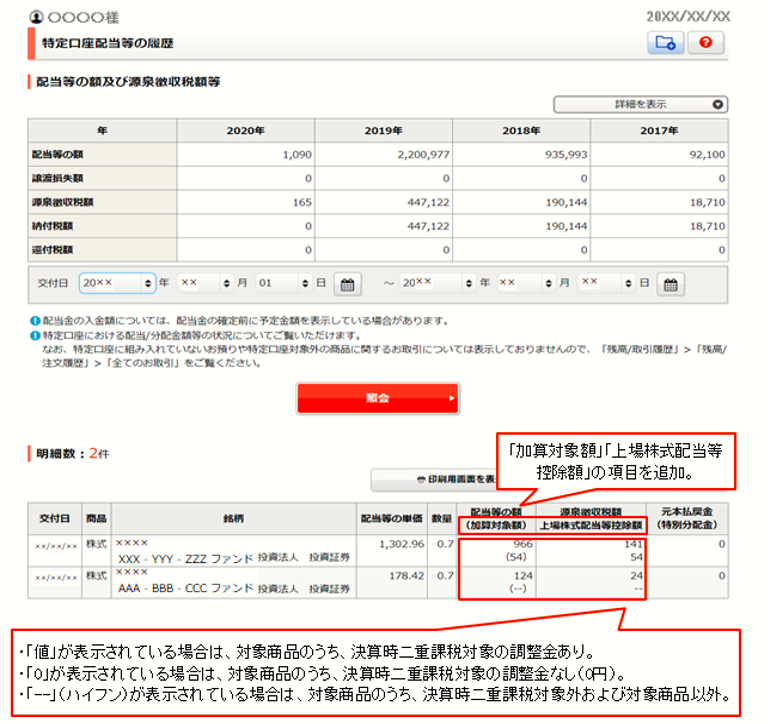

「特定口座配当等の履歴」画面の表示について

上記変更に伴い、2019年12月16日(月)より、オンラインサービスでは「特定口座配当等の履歴」画面の明細に「加算対象額」「上場株式配当等控除額」の項目を追加しました。

【特定口座配当等の履歴画面】

資産状況/履歴>特定口座譲渡益税・配当等>特定口座配当等

【特定口座配当等の履歴画面】

資産状況/履歴>特定口座譲渡益税・配当等>特定口座配当等

※画像はイメージです。

| 加算対象額 | ●外国での納税分等(※1)として、課税対象に加算する金額。 加算対象額 = 普通分配金 × 普通分配金1円あたりの外国税額 |

| 上場株式配当等控除額 | ●外国での納税分等(※1)として、所得税から差し引く金額。 外国税額(①)と、控除限度額(②) のいずれか少ない額 ①外国税額 = 普通分配金 × 普通分配金1円あたりの外国税額 ②控除限度額 =(普通分配金 + 加算対象額) × 15.315% × 外貨建資産割合 |

- 保有商品の投資対象資産等により、投資信託が内国税を支払っている場合は、内国税も加算および控除されます(内国税額 = 普通分配金 × 普通分配金1円あたりの内国税額)。なお、内国税額は通常発生しません。

二重課税調整のイメージと計算方法については、投資信託等の分配金に関する税制変更のご案内をご確認ください。