2025.06.06 NEW

エヌビディアは割高か、割安か? 米国半導体企業を利益と成長率で分析 野村證券・竹綱宏行

写真/竹井俊晴

AIはChatGPTの登場以降、社会的な関心を集めています。投資の世界では、AIの演算用を中心に半導体企業が注目されてきました。一方で、トランプ関税や対中半導体輸出規制の影響により、米国半導体企業の株価は大きく変動しました。また、半導体企業の中でも株価に明確な優劣が見られます。ポイントを野村證券投資情報部シニア・ストラテジストの竹綱宏行が解説します。

意見が分かれる「割高・割安」論

- トランプ関税を受けて、エヌビディアの株価は乱高下しました。ここまでの動きをどうみれば良いでしょうか。

-

AI用半導体で圧倒的な市場シェアを持つエヌビディアの株価は、2025年1月には一時153ドルまで上昇したものの、2025年4月には一時86ドル台まで下落しました。高値からの下落率は4割を超えました。同期間のS&P500の高値からの下落率は2割強でしたので、エヌビディア株の下落率は大きかったといえます。

2025年6月4日現在では141ドルです。ChatGPTが公開された2022年11月30日時点のエヌビディアの株価は16ドルでしたので、最高値はその約9倍にあたります。2025年4月に株価が下落した際は、AIブームで過熱した分が剥落したとのコメントも見られましたが、回復した形です。

- 割高か割安か、意見が分かれるところです。竹綱さんの見立てはいかがでしょうか。

-

市場は一定程度、冷静に見ていると考えています。

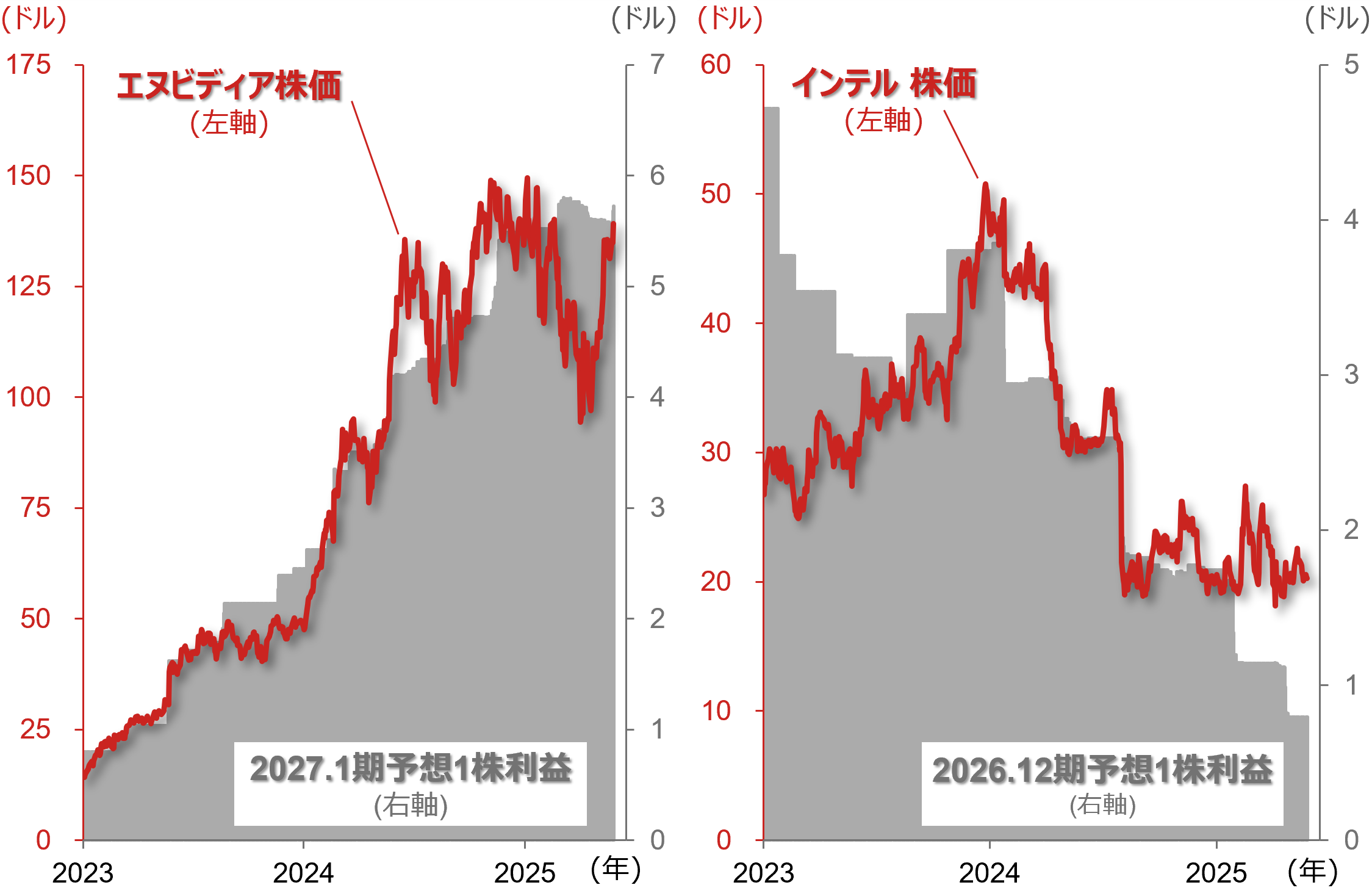

下の左側の図は、エヌビディアの株価と2027年1月期通期の予想1株利益の推移です。2023年以降、株価と予想1株利益の連動性が高いことが分かります。予想1株利益が2ドルの際に株価が50ドル程度、予想1株利益が4ドルのときに株価が100ドル程度と、株価は予想1株利益の25倍程度で推移しました。株価は下落する局面もありましたが、1株利益の予想が上方修正されると株価も回復しました。

(注)データは日次で、直近値は2025年6月4日時点。1株利益は非米国会計基準の希薄化後1株当たり純利益。予想はLSEGによる市場予想平均。エヌビディアの株価と予想1株利益は1:10株式分割後(2024年6月7日以前は修正値)。

(注)データは日次で、直近値は2025年6月4日時点。1株利益は非米国会計基準の希薄化後1株当たり純利益。予想はLSEGによる市場予想平均。エヌビディアの株価と予想1株利益は1:10株式分割後(2024年6月7日以前は修正値)。

(出所)LSEGより野村證券投資情報部作成

一方、インテル(右図)は2024年以降、予想1株利益の減少とともに株価は下落しました。大手IT企業が半導体を内製化したことや、IT設備投資の中心がAIなど当社の主力分野以外に移ったことが要因と考えられます。

半導体業界の株価水準を見るポイントは?

- 主要な半導体企業の株価の割高・割安を分析するときのポイントを教えてください。

-

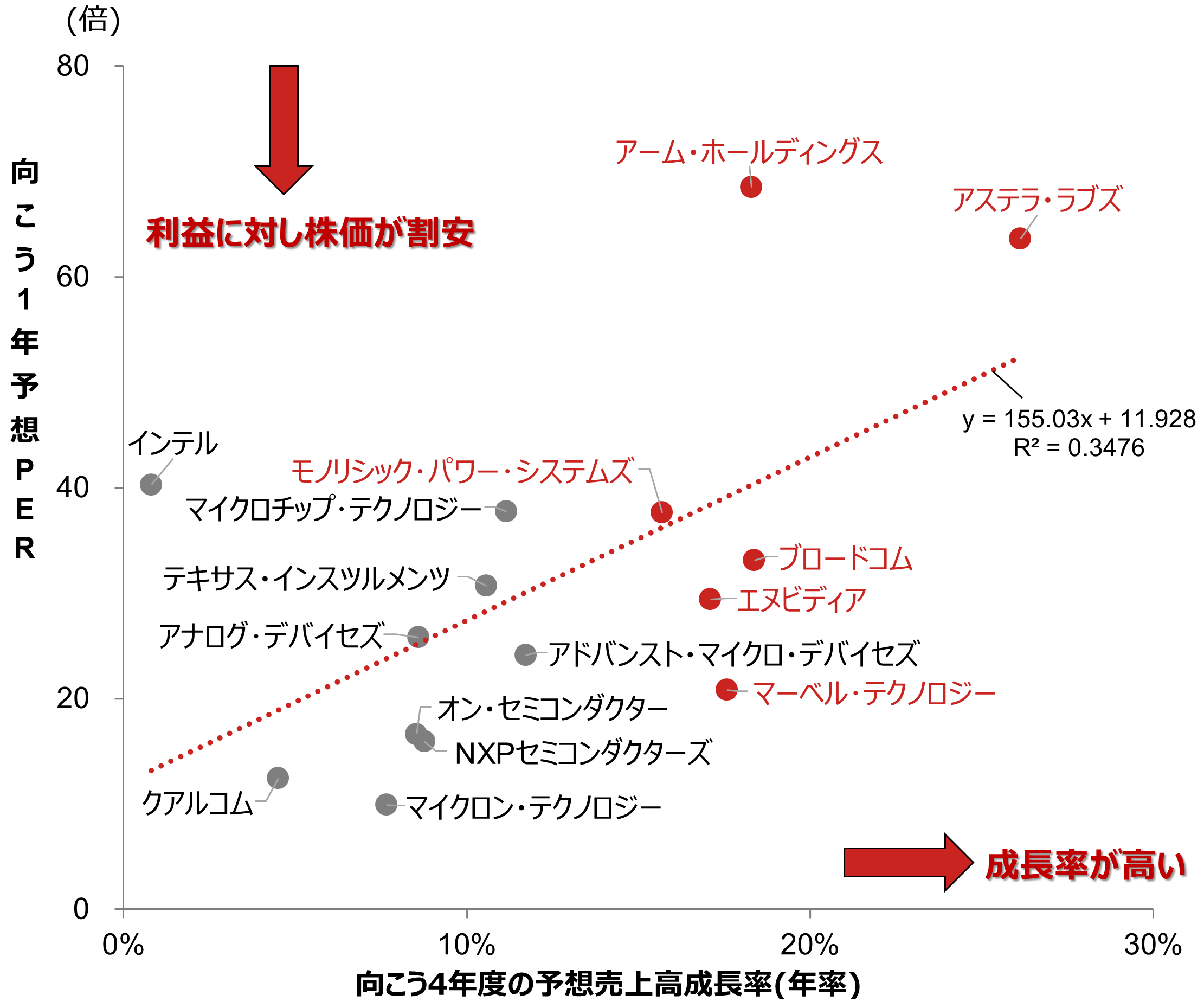

下の図の横軸は、主な米半導体企業の向こう4年度の予想売上高成長率です。縦軸は、予想PER(現在の株価を予想1株利益で割った倍率)で、小さいほど株価が1株利益に対して割安であることを意味します。

(注)赤丸はAIデータセンター用半導体関連企業。企業は時価総額の大きい主要企業で、全てを網羅している訳ではない。向こう4年度の予想売上高成長率(年率)は、今年度(FY1)と4年度先(FY5)の予想売上高から試算。予想はLSEG集計によるアナリスト予想平均で、2025年6月4日時点。

(注)赤丸はAIデータセンター用半導体関連企業。企業は時価総額の大きい主要企業で、全てを網羅している訳ではない。向こう4年度の予想売上高成長率(年率)は、今年度(FY1)と4年度先(FY5)の予想売上高から試算。予想はLSEG集計によるアナリスト予想平均で、2025年6月4日時点。

(注2)予想PER(株価収益率=Price Earnings Ratio)は、現在の株価を予想1株利益で割った倍率で、株価が予想利益の何年分に当たるかの指標。低いほど利益に対して株価が割安であることを意味する。

(注3)数式は点線で示した回帰直線の数式。R2は決定係数で、0~1の範囲の値を取り1に近いほど回帰直線がデータに対してより適合することを示す(0.5以上が適合性が高いことの目安)。証券会社や運用機関などのアナリストが将来のキャッシュフローの現在価値やPER以外の倍率などの独自の手法で算定する目標株価が市場の株価に影響することで、PERと成長性の関係の適合性が高くない場合がある。

(出所)LSEGより野村證券投資情報部作成

赤い点線で示した回帰直線の通り、予想売上高成長率が高い企業ほど予想PERが高い傾向があります。これは、成長率の高い企業は、数年後には1株利益が増え、株価が同じ水準であればPERが低下すると考えられるためです。この考え方では、図の右下ほど、成長率が高く、株価が割安を意味します。

例えば、エヌビディアは、予想売上高成長率が年率13%と高い割には、予想PERが29倍と低いため、点線の下側に位置します。株式市場はアナリスト予想よりも保守的に、つまり、エヌビディアの成長率を低めに、もしくは、1株利益を少なめにみている可能性があります。

一方、アーム・ホールディングスは点線の上側に位置します。同社は、半導体の設計図などの知財(IP)のリーダー企業で、高性能CPUを設計・開発し外部にライセンス供与しています。割高に見えますが、通信用半導体で高いシェアを持ち、エヌビディアの製品に技術が用いられ、大手IT企業の半導体内製化を主導するなど、現在の半導体業界に必要不可欠な企業と言えます。また、ライセンス契約が主力で業績が安定しており、浮動株比率が低いことも背景にあり、この図では割高に評価されていると考えられます。

図にある企業の中で、向こう4年度の予想売上高成長率が最も高いアステラ・ラブズは、データセンターでのスイッチやコントローラー、イーサネットケーブルモジュールなどの製品により、AI用データセンターに必要な高速接続ソリューションを手掛けています。アマゾン・ドットコムから過去に出資を受け関係が深く、エヌビディアとも提携しています。

マーベル・テクノロジーも半導体製品を用いた高速接続ソリューションに強みを持ちます。データセンター用以外にも車載ネットワーク用やデータストレージ用などを手掛けています。

このように、図で示される割高・割安の理由を考察することは、変化の激しい半導体業界の株価を分析する上で重要です。

エヌビディアの最高値越えの材料は?

- DeepSeek(ディープシーク)に代表されるリーズニングモデル(推論モデル)と呼ばれる比較的安価なAIツールの影響も注目されています。エヌビディアの業績に与える影響をどうみれば良いでしょうか。

-

エヌビディアは、ディープシークの登場は業績に追い風とコメントしています。リーズニングモデルはより多くの計算資源(トークン)を必要とします。リーズニングモデルは現在、チャットボットのアプリで目立ちますが、その他、データベース、コパイロット、ロボットなど幅広く利用されています。

- 米国の対中半導体規制など制約がある中で、今後、株価が史上最高値を上回ることは可能でしょうか。

-

エヌビディアは、中国向けのAI製品「H20」の販売を停止し、2025年5-7月期の売上高の約80億ドルの減少を見込むとの見通しを示しました。

中国での需要減を補う上で市場が注目しているのは、2025年1月に発表された「スターゲート」や中東でのプロジェクトです。スターゲートは、米国で4年間で5,000億ドルを投じる大規模AIデータセンタープロジェクトです。現在、米テキサス州に建設中の1ギガワット規模のAIデータセンターには600~800億ドルが投じられ、そのうちAI用半導体などのシステムは400~500億ドルを占めるとエヌビディアは試算しています。

サウジアラビアやアラブ首長国連邦(UAE)などでも同様の大規模プロジェクトが計画されています。エヌビディアは、世界中で多数のAIデータセンタープロジェクトが計画されているとコメントしており、今後市場の期待以上にエヌビディアの業績に追い風となるかが注目されます。

- 野村證券投資情報部 シニア・ストラテジスト

竹綱 宏行 - 1998年野村證券入社。2005年から2015年までニューヨーク、2016年までロンドン駐在(デリバティブモデル開発、デリバティブディーリング、機関投資家営業などに従事)。2019年から2021年に国際金融情報センターに出向(G7マクロ経済とESG金融の分析に従事)。これらの経験を活かし、グローバルな景気動向や政策分析、産業分析を踏まえ、米国株を中心とした投資戦略に関する情報を発信している。CFA協会認定証券アナリスト(米国証券アナリスト)。

※本記事は、投資判断の参考となる情報の提供を目的としており、投資勧誘を目的として作成したものではございません。また、将来の投資成果を示唆または保証するものでもございません。銘柄の選択、投資の最終決定はご自身のご判断で行ってください。