2025.08.06 NEW

GAFAM決算解説 拡大するAI活用 業績貢献が鮮明に 野村證券・竹綱宏行

写真/竹井俊晴

GAFAMとも総称され、株式市場に大きな影響を与える米国の大手IT企業であるアルファベット、アマゾン・ドットコム(以下、アマゾン)、メタ・プラットフォームズ(以下、メタ)、アップル、マイクロソフトの2025年4-6月期決算が出そろいました。5社の売上高と1株利益の実績はそれぞれ市場予想を上回る結果となったものの、各社の決算発表翌日の市場の反応は異なりました。今回の決算のポイントについて、野村證券投資情報部シニア・ストラテジストの竹綱宏行が解説します。

AI導入でユーザー数や利用時間が増加

- GAFAM5社の2025年4-6月期決算の総括をお願いします。また、今回のポイントを教えてください。

図表1は、GAFAM5社の売上高と1株利益の実績はそれぞれ市場予想を上回りました。今回はAIの活用による業績への貢献が鮮明になった決算でした。懸念されていたトランプ関税による消費への悪影響については、まだ見られませんでした。

| 銘柄名 | 市場予想比(%) | 株価騰落率(%) | 決算のポイント | ||

|---|---|---|---|---|---|

| 売上高 | 1株利益 | 決算発表翌日 | 年初~ 発表前 |

||

| アルファベット | +3 | +6 | +1 | +0 |

•検索広告、YouTube、クラウドの増収加速 •設備投資見通し増額(25.12期850億ドル、従来は750億ドル) |

| アマゾン・ドットコム (以下、アマゾン) |

+3 | +26 | -8 | +7 |

•Eコマース堅調:関税による需要低下や大幅な価格上昇は見られない •クラウド(アマゾン・ウェブ・サービス、AWS)の成長率が競合より低調 |

| メタ・プラットフォームズ (以下、メタ) |

+6 | +21 | +11 | +19 |

•AI活用でSNS広告およびその原動力となるSNS好調 •設備投資見通しの下限上方修正(25.12期660~720億ドル) |

| アップル | +5 | +9 | -3 | -17 |

•iPhone、サービス(保証、クラウドなど)堅調 •AI推進でM&A・人材強化 |

| マイクロソフト | +4 | +8 | +4 | +22 |

•アジュール等(クラウド事業の中心)の成長率が前年比39%と堅調 •ビジネスソフトのユーザー数やAIアシスタントCopilotの追加導入堅調 |

(注)決算発表は各社とも引け後。灰色の網掛けは数値がマイナスの場合で、赤色の網掛けは数値がプラスの場合。アルファベットの株価騰落率はA株。1株利益は希薄化後及び調整後。決算のポイントの赤色の文字はポジティブ、灰色の太字はネガティブな内容。決算のポイントは全てを網羅している訳ではない。

(出所)会社資料、LSEGより野村證券投資情報部作成

- AIの活用については、どのように業績貢献につながっているのでしょうか。

アルファベットは、生成AI「Gemini(ジェミニ)」を活用した「AI Overview(検索キーワードに応じてAIが関連情報を要約し表示する機能)」やAIを用いた広告ツールを活用したことなどにより検索広告やYouTubeが好調でした。

メタも、SNS広告が堅調でした。AIによる広告自動化に加え、インスタグラムやフェイスブックなどのSNSのユーザーによる利用時間が、AIによる推奨機能の向上などにより増加しました。

マイクロソフトは、AIアシスタントツールであるCopilotの追加により顧客単価が上昇し、Microsoft365やその他のビジネスソフトのユーザー数も増加しました。

このように、3社ともAIの活用拡大による業績への貢献が顕著でした。

- AIを搭載したソフトウエアやサービスの利用が進んでいるのですね。業績成長の継続を左右するAI向けを中心とした設備投資についても、各社の見通しを教えてください。

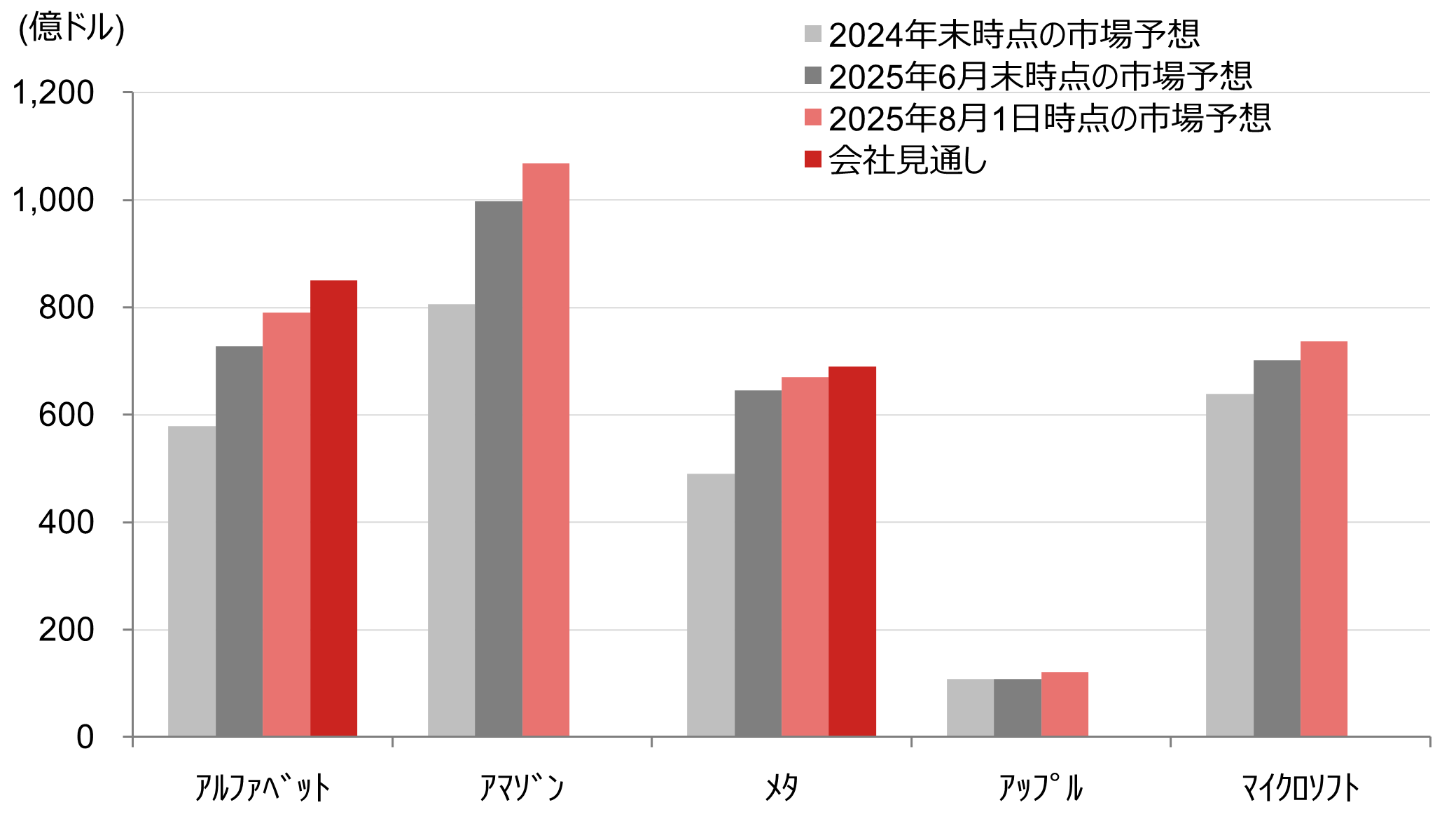

決算発表時にアルファベットとメタは設備投資額の会社見通しを引き上げました。AIが利益を生むことへの確実性が高まったことで、設備投資額を増額しやすい環境になったと考えられます。

各社の2025年設備投資増額の市場予想は、2024年末時点から増加しています。

(注)予想はLSEG集計による。会社見通しは2025年4-6月期決算発表時点(メタは会社見通し範囲の中間値)。会社見通しは、アルファベットとメタのみ表示。

(注)予想はLSEG集計による。会社見通しは2025年4-6月期決算発表時点(メタは会社見通し範囲の中間値)。会社見通しは、アルファベットとメタのみ表示。

(出所)会社資料、LSEGより野村證券投資情報部作成

まだ表面化していないトランプ関税の影響

- GAFAM5社の利益予想に変化はあるでしょうか。

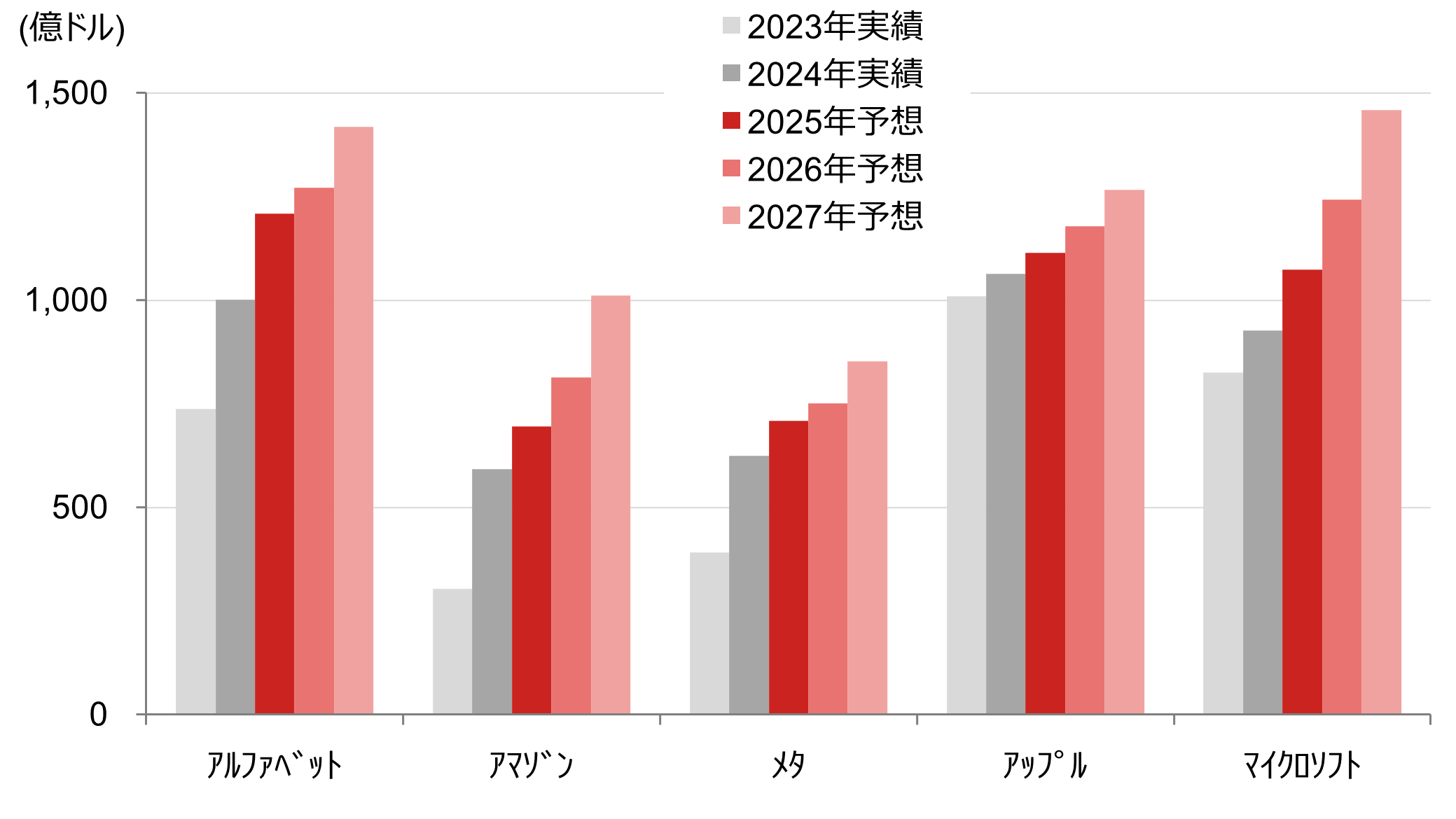

図表3の各社の年間純利益額の実績と予想の推移をみると、各社とも右肩上がりに増加するとみられています。

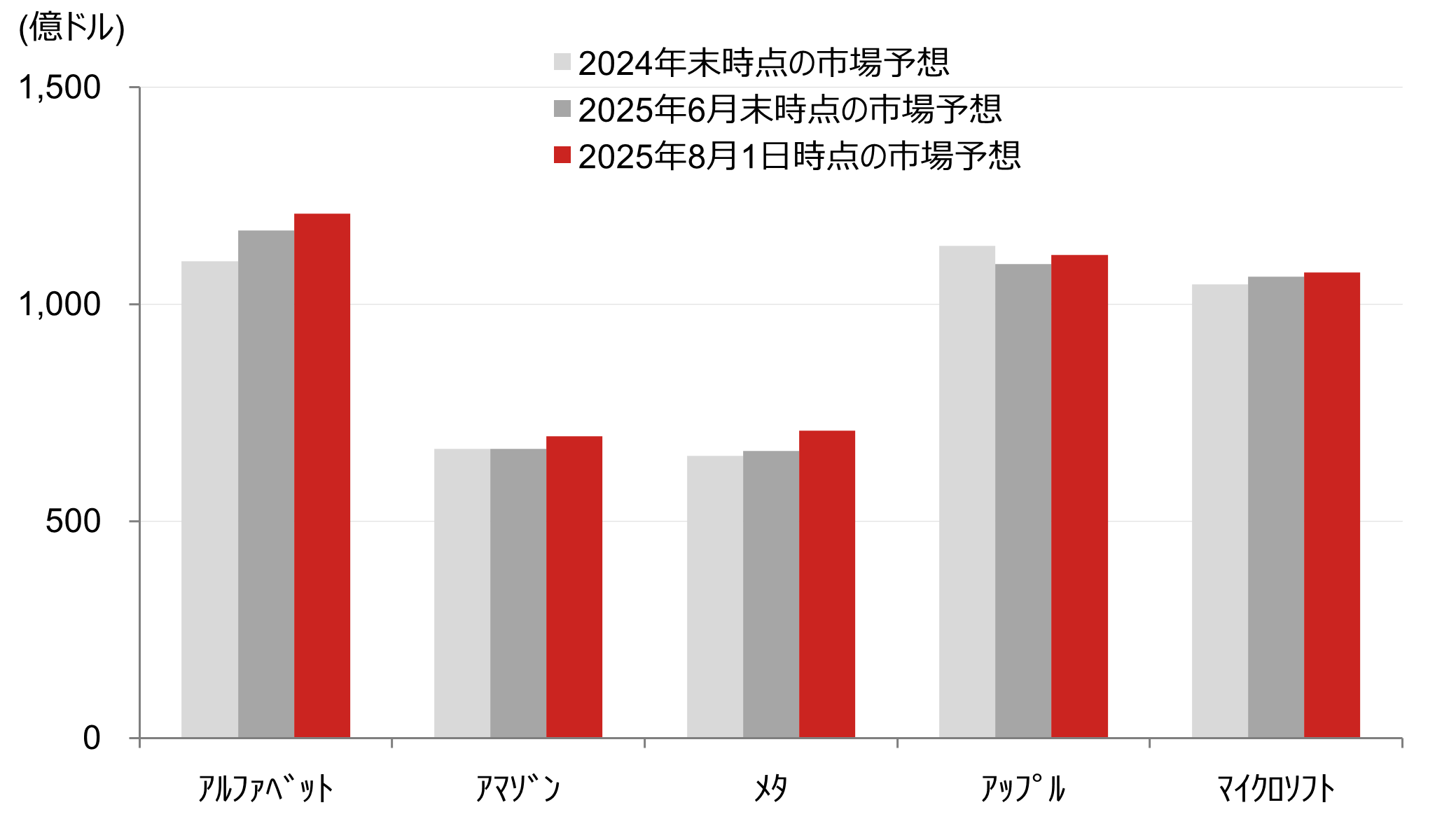

図表4は、そのうちの2025年の純利益額予想の変化です。アルファベット、メタ、マイクロソフトは、2024年末、4-6月期決算発表前の2025年6月末、決算発表後の8月1日に右肩上がりに予想額が増加しました。

一方で、アップルは6月末に一度減少した後、決算発表後に回復しました。これは、財の販売比率が高いアップルはトランプ関税の悪影響を大きく受けると市場参加者が予想したものの、実際には業績への影響が懸念ほどではなかったためと考えられます。

(注)純利益は調整後で、予想はLSEG集計による2025年8月1日時点の市場予想平均、期間は暦年(1-12月期)。

(注)純利益は調整後で、予想はLSEG集計による2025年8月1日時点の市場予想平均、期間は暦年(1-12月期)。

(出所)LSEGより野村證券投資情報部作成

トランプ関税による影響については、アップルは、主力製品であるiPhoneを中心とした財販売に対する関税による影響が注目されましたが、売上高実績は堅調でした。2025年7-9月期の売上高見通しも市場予想を上回ったことで、関税発動前の駆け込み購入の後に、需要が急減するとの懸念が和らぎました。

アマゾンも、北米、北米以外とも小売事業が堅調で、関税による需要の減少や大幅な価格の上昇はまだ見られない、とコメントしました。

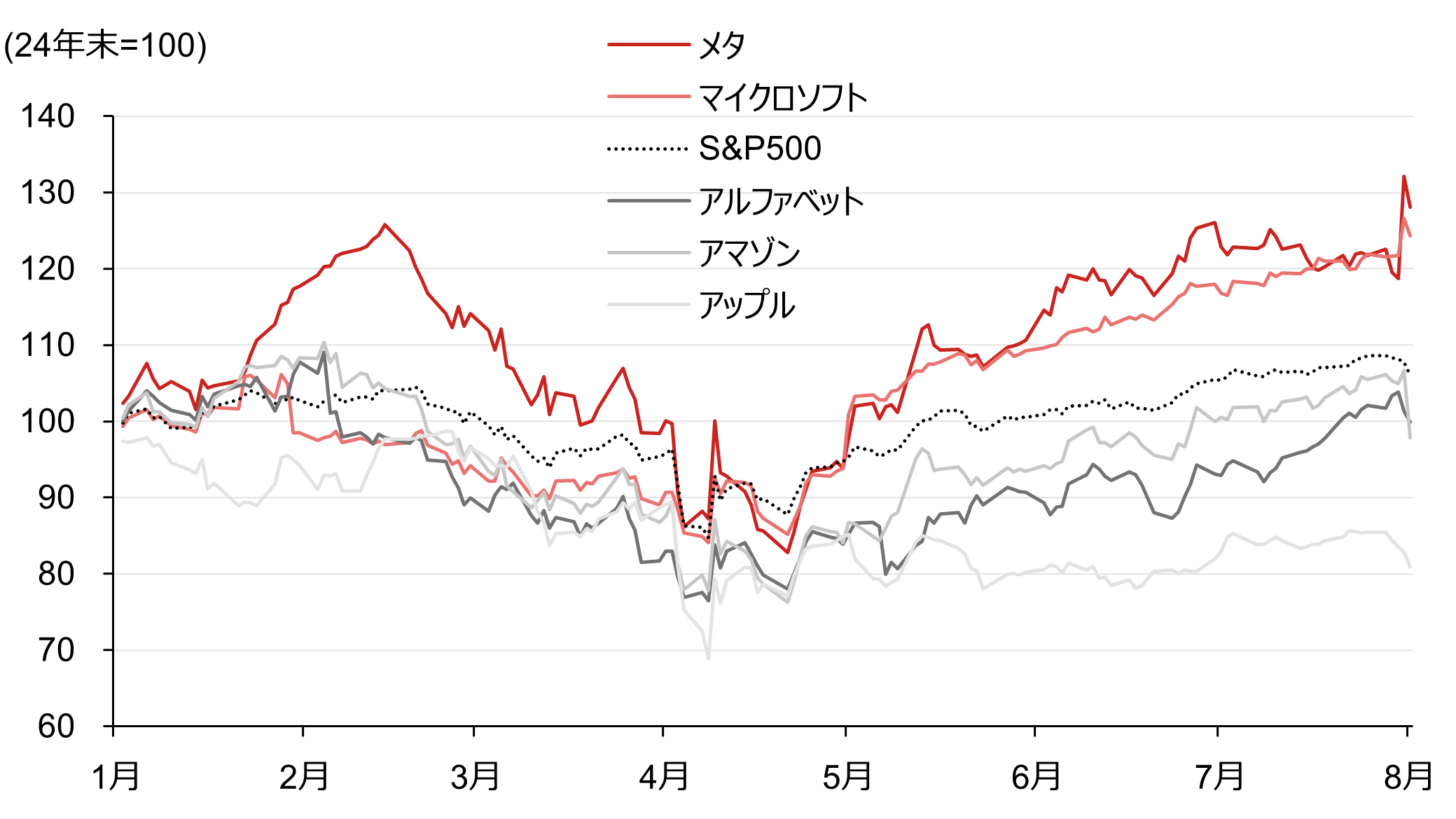

ただし、年初来の株価の推移ではアップルは他社に比べてアンダーパフォームしており、関税等への市場の懸念はまだ払しょくされたとは言えません。

(注)株価は日次で、直近値は2025年8月1日時点。2025年8月1日の株価の下落は弱い雇用統計などを受けて主要株価指数が下落したことなど決算以外も影響。

(注)株価は日次で、直近値は2025年8月1日時点。2025年8月1日の株価の下落は弱い雇用統計などを受けて主要株価指数が下落したことなど決算以外も影響。

(出所)LSEGより野村證券投資情報部作成

決算発表後、アマゾンの株価が下落した理由は

- 各社の決算結果は市場予想を上回ったものの、決算発表翌日の株価の騰落率に差が出たのはなぜでしょうか。

5社のうち、メタ、マイクロソフト、アルファベットの株価は決算発表翌日に上昇しました。アップルは決算発表後の時間外取引は上昇しましたが、翌日は弱い雇用指標などを受けた主要株価指数の下落に追随して下落しました。

一方で、アマゾンの株価は決算を受けて大きく下落しました。アマゾンのクラウド事業であるAWSの売上高成長率は前年比+17%と前期からほぼ横ばいでした。競合と比べて成長率がやや見劣りするとみられました。

事前に決算発表を行ったマイクロソフトのクラウド部門の主力製品であるAzure等の売上高成長率は前年比+39%と、2025年1-3月期(前期)の同+33%から上昇し、アルファベットのグーグル・クラウド部門の売上高も前年比+32%と、前期の同+28%から上昇しました。

アマゾンの成長率が低いのはデータ関連(インフラストラクチャー・アズ・ア・サービス)を中心にクラウドの成長で先行していたことや、エヌビディアのAI用半導体などの供給制約が継続しているためとみられます。

- 決算発表翌日に株価が上昇したマイクロソフトは、エヌビディアに次ぎ時価総額が一時4兆ドルに到達しました。この要因をどう分析しているでしょうか。

AIについて、設備投資も、その活用も、活発になってきたことを反映していると考えています。

米国での5,000億ドル規模のAIデータセンタープロジェクトである「スターゲート」をはじめとした世界各国でAIデータセンターが建設・計画されたことによる需要の増加が、エヌビディアの時価総額を押し上げました。

エヌビディアに次いで、マイクロソフトの時価総額が一時4兆ドルに達したのは、データセンターのようにAIを利用するためのインフラ整備から、AIを用いたソフトウエアによるマネタイズ(利益化)が本格化する段階への移行を反映していると考えられます。

- 今後、個人投資家はどのような点に注目すべきでしょうか。

株価が上昇するのは、単に業績成長が見込まれているだけではなく、新たな好材料により将来の業績についての市場予想が上方修正されるためです。決算発表や会社イベントなどで新しい業績関連の情報や、スターゲートなどの巨額のプロジェクトの動向には注目すべきと考えています。

- 野村證券投資情報部 シニア・ストラテジスト

竹綱 宏行 - 1998年野村證券入社。2005年から2015年までニューヨーク、2016年までロンドン駐在(デリバティブモデル開発、デリバティブディーリング、機関投資家営業などに従事)。2019年から2021年に国際金融情報センターに出向(G7マクロ経済とESG金融の分析に従事)。これらの経験を活かし、グローバルな景気動向や政策分析、産業分析を踏まえ、米国株を中心とした投資戦略に関する情報を発信している。CFA協会認定証券アナリスト(米国証券アナリスト)。

※この記事は、投資判断の参考となる情報の提供を目的としており、投資勧誘を目的として作成したものではございません。また、将来の投資成果を保証するものでもございません。銘柄の選択、投資の最終決定はご自身のご判断で行ってください。