30代向けのNISA活用法――パワーカップルのBさんは「ほったらかし投資」

仕事に子育て…資産形成は後手に

千葉県在住のBさん(女性、35歳)は、夫と4歳の長女、1歳の長男の4人暮らし。海外の大学に留学後、国内の大手通信会社に入社し、同期入社の男性と結婚、二人の子宝に恵まれました。2度目の「保活」に夫婦で戦略的に取り組み、この春無事に長男を認可保育園に入園させることができたため、再び職場に復帰しました。

もちろん夫とは共働き。自分も夫も年収700万円を超えるいわゆる「パワーカップル」です。長男の誕生を機に、東京都心まで乗り換えなしで通勤できる「駅近」のマンションを購入するなど、順風満帆な人生を歩んでいます。

一方で、2人の子どもの教育資金や、住宅ローンの返済のことなど、お金について考えるべきことは山のようにあります。友人や同僚との会話でも、お金についての話題が増えています。資産運用について真面目に考えるようになったものの、仕事や子育てに忙しく、家庭の資金計画の検討にまで、手が回らない状況です。

気づいたときには、コンビニの雑誌売り場にマネー誌などの「2024年に始まる新NISA」や「ほったらかし投資」といった見出しが目に付くたび、足を止めてしまうのが習慣になっていました。

楽観的な性格の夫には頼らず、自ら家計管理をしなければならないと考えている「しっかり者」のBさんは、子供の教育費がかからない「貯め時」のうちに資金計画を立てて管理したいと考えていますが、なかなか手につかず、もどかしさも感じています。

30代はライフイベントが増える時期

実際に、30代はライフイベントが続く時期というのは各種の統計データからも明らかです。

厚生労働省の人口動態統計によると、2021年の全国の初婚年齢は、夫が30.4歳、妻が28.6歳で、年々上昇傾向にあります。夫婦として歩み始めるのは、多くの方にとって30歳以上のイベントと言えそうです。

そして、子どもができるのもこの世代です。人口動態統計では、2021年の第1子出生時の母の平均年齢は前年より0.2歳上昇し、30.9歳でした。

さらに、自宅を購入する年代も30代が中心です。国土交通省の2021年度・住宅市場動向調査によると、分譲戸建住宅の一次取得者(世帯主)の平均年齢が37.2歳、分譲マンションは39.5歳でした。双方とも、一次取得者の約半数が30代という結果でした。

着実に資産を増やす方法とは?

今回は、2024年から始まるNISA(少額投資非課税制度)を活用する想定で、Bさんのように忙しい人が、ライフイベントを見据えて効率的かつ手軽に投資をするための手法について2つの例をご紹介します。

多様な資産に「分散投資」できる投資信託を積み立てる

「卵は一つのカゴに盛るな」という投資の格言があるのはご存じでしょうか。卵を一つのカゴに盛ると、カゴを落としたら卵がすべて割れてしまうかもしれません。しかし、複数のカゴに分けて盛っておけば、一つカゴを落としてしまっても、他のカゴの卵は影響を受けずに済みます。

特定の株式や債券など、一部の商品だけに集中投資するのではなく、複数の商品に投資し、リスクを分散したほうが良い結果になる可能性が高い、という教えです。

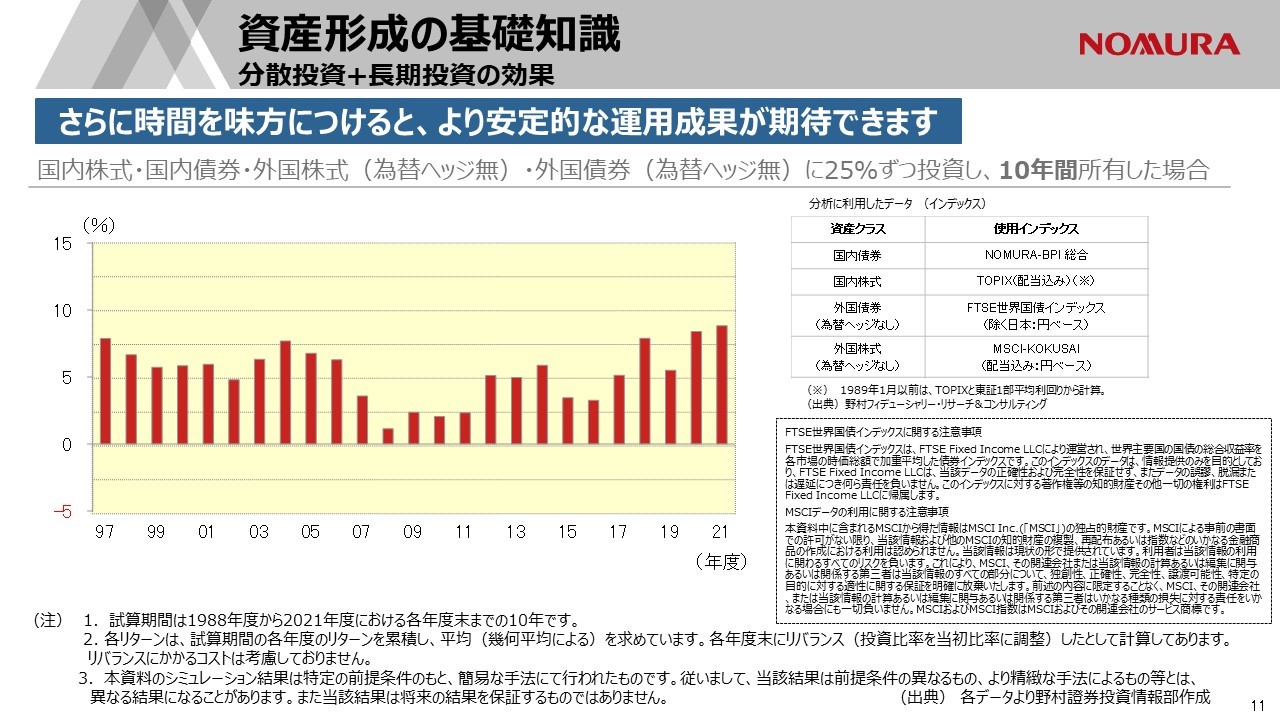

投信の中にはリスクの異なる「外国株式」「国内株式」「外国債券」「国内債券」など複数の資産に均等に分散投資してくれるものもあります。2024年からのNISAのつみたて枠を活用し、リスクを極力抑えながら着実に資産を育てることができるといえそうです。

上の図は、国内株式、国内債券、外国株式、外国債券に25%ずつ投資し、10年間所有し続けた場合の試算結果です。例えば、97年の数値は88年から97年まで10年間継続投資した場合の年平均のリターンです。

これを見ると、1997年以降、マイナスになっている年がありません。リーマンショックのあった2008年にもプラスとなっています。さらに長い期間、継続して投資することで、より安定的かつ高い運用成果を期待できるかもしれません。

「ゴール」を意識して積み立てる

特定の年を「ゴール」に設定した投資信託を「ターゲットイヤー・ファンド」といいます。投資信託の運用会社が、ゴール設定した年に向け、徐々にリスクを減らせるよう調整してくれるのが特徴です。

「退職」をゴールに設定できることから、確定拠出年金向けに用意されるケースが多い投資信託ですが、一般向けにも販売されています。「子どもが大学に入学する年」や「住宅ローンの完済を目指す年」などをゴールに設定することで、効率よく資金を増やすことができるかもしれません。

30代以降は前述の通り、様々なライフイベントがあります。目的に沿って、ゴールを意識しながら自分の取れるリスクを明確にし、投資する商品などを選ぶようにしましょう。

「ほったらかし」が現実に?

以前から「ほったらかし投資」という言葉にひかれがちだったBさん。ファイナンシャル・プランナーの無料相談会に足を運び、早速NISA口座を開設、分散投資型の投信やターゲットイヤー・ファンドを積み立てる「ほったらかし投資」を始めました。

Bさんのように忙しい日々を送る皆さんも、住宅資金や教育資金への活用を見据え、2024年からのNISAで「ほったらかし投資」をしてみてはいかがでしょうか。

- 掲載されている内容は2023年6月時点のものです。2024年1月のNISA制度の変更に伴い、記事を一部修正しています。

文責・野村ホールディングス株式会社 ファイナンシャル・ウェルビーイング室