【3分で読める】確実か、不確実か?

不確実なものを捉えるには

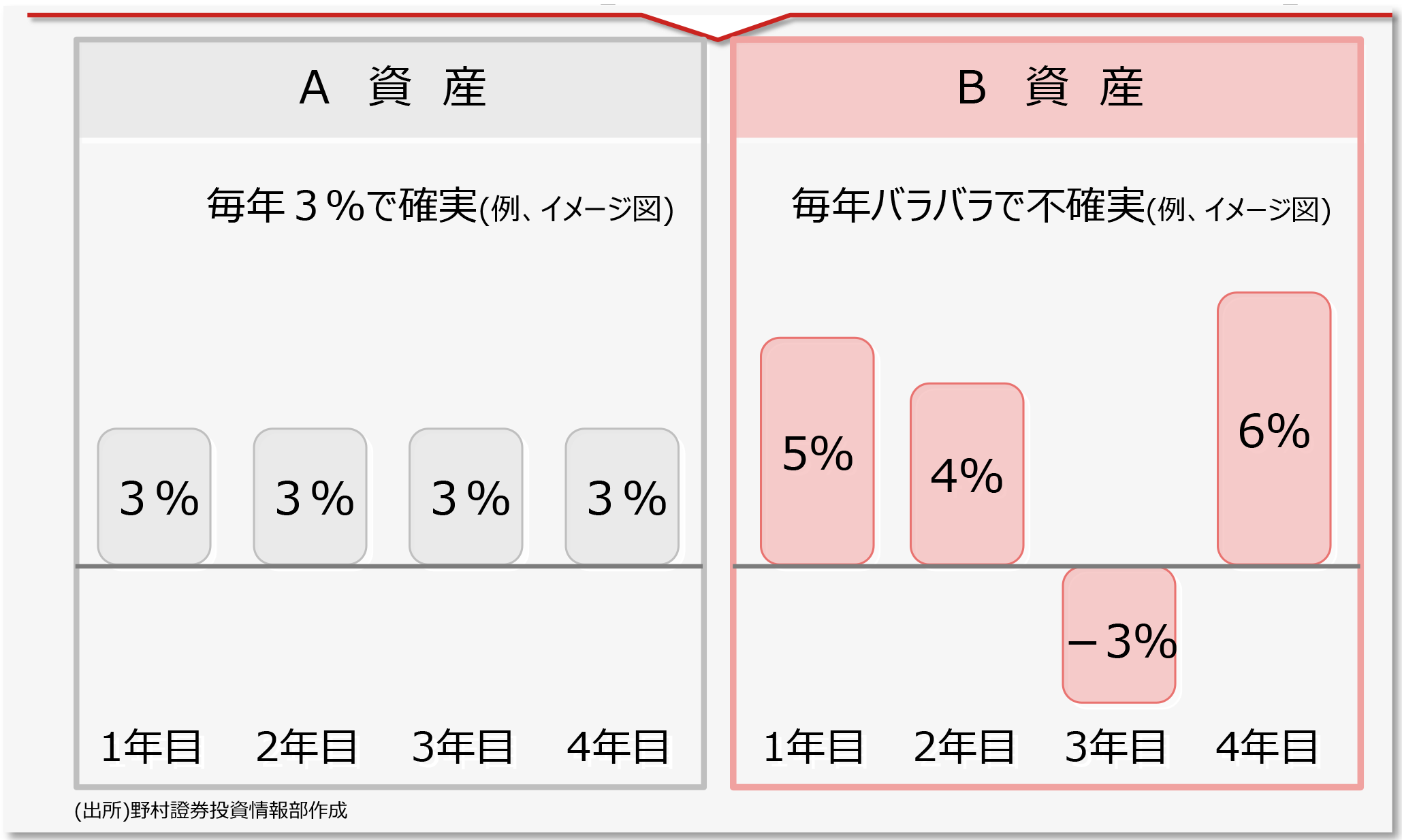

不確実な資産(商品)について、A資産とB資産の例題で考えてみます。A資産〔左側〕は、預貯金のように、仮に4年間、年利回り3%のリターンのある、確実な商品の例だとします(説明のための簡易な例です)。これに対してB資産〔右側〕は、1年目年利回りが5%、以下同様に、2年目4%、3年目はマイナス3%、4年目は6%と、株式のようにブレがあり、リスク(不確実性)がある資産の例です。この場合なら、どちらの資産を選びますか?

「確実か、不確実かの選択」から、「リスク・リターンを踏まえた選択」へ

一般的に、人間の心理には、不確実なもの(変動するもの)を避ける傾向があり、この例でも多くの方がA資産を選択すると考えられます。その一方で、この心理的な判断を除いて考えるとすると、確実なリターンである商品性のA資産と、不確実なリターンである商品性のB資産の選択について、どのように判断するかを考えることになります。

経済変動のように、リスクとリターンは本来切り離せない関係です。この観点でA資産はリターン3%、かつリスクゼロの資産となります。A資産のような、代表的な商品となる預貯金は、決済の安定性が必要なことなどから、金融機関がリスクをカバーしています。安全性は高い一方、リターンは低くなるのが一般的です。

B資産はどうでしょうか。同様に考えますと、B資産はブレがあるのでリスクはありますが、この例の場合、リターンは、4年の平均値で考えると年率3%のリターン(期待値)となり、A資産と同じリターンとなります。従って同じリターンの資産の比較となりますので、この例題では、リスクのない、もしくはリスクの小さいA資産を選択する判断になります。

ただし、実際には、確実ながら0%に近いリターンの商品と、変動を伴うものの、平均すれば高いリターンが期待されるという不確実な商品との比較となります。その際には、いわゆる資産寿命管理の観点と、低金利下での物価上昇等、経済環境変化への対応の観点を踏まえた上で、リスク資産保有の是非について判断することになります。

経済成長の源泉は、事業リスクをとり付加価値を追求する経済活動にあります。リターンの源泉であるこのリスク(不確実性)の捉え方が、変動商品を代表する有価証券の活用について判断する際のポイントとなるでしょう。

編集協力:野村證券株式会社 投資情報部 田中 政広

編集/文責:野村ホールディングス株式会社 ファイナンシャル・ウェルビーイング部

記事公開日:2024年2月21日