2023.05.11 NEW

人はなぜ、限定商品や行列に弱い? 非合理的な消費行動を「行動経済学」で解き明かす

「今だけ50%OFF」の甘い誘い文句に財布の紐をゆるめ、不必要なものを購入してしまったり、食べきれないとわかっているのについ多く購入してしまったり、という経験がある人も少なくないはず。時として、人はこうした非合理的な消費行動を取ってしまうことがある。いったい何故なのか。

実は、このように謎めいた消費行動を解き明かす学問がある。「行動経済学」だ。

裏を返せば、行動経済学を学ぶことで、感情や心理に流されず、合理的なお金の使い方を身につけることができるともいえよう。

そこで、行動経済学研究に長く携わってきた立命館大学食マネジメント学部教授・井澤裕司氏の解説を交えながら、行動経済学から見えてくる人間の非合理性や、投資をする際の留意点を探っていく。

人間の非合理性を研究する行動経済学とは?

まず、行動経済学とは何か。聞きなれない人のために解説しよう。

よく耳にする「経済学」は、誰もが同じように合理的な意思決定を下し消費することを前提とした学問だ。しかし実際は、感情や心理に左右され、合理的ではない消費行動に走ってしまうことがある。一見合理的ではない意思決定が繰り返されることを想定した上で、経済社会の中で人間がどのように行動するかを観察し、分析するのが「行動経済学」だ。

いわば、経済社会における人間の消費行動や投資行動などを観察・分析する「経済学」と「心理学」を融合した学問といえよう。

心理学者で行動経済学者のダニエル・カーネマン(1934年 ~)が2002年にプロスペクト理論によりノーベル経済学賞を受賞すると、行動経済学は一躍注目を浴びるようになった。すると、企業のマーケティング部門は、これにいち早く反応。消費者の心理を読み解く際のヒントとして、行動経済学は商品やサービスの販促に応用されてきた。

井澤教授へのインタビューをもとに編集部作成

井澤教授は、行動経済学について次のように説明する。

「行動経済学は、経済理論から説明できない非合理的な行動であっても、現実に継続的に観察されるものであれば研究対象として受け入れ、系統立てて立証・明確化していきます」

ここで井澤教授は、主な非合理的な行動として2つの例を挙げた。

(1)やったほうがよいと思っていてもやらず、やると後悔するのが分かっていてもやってしまう。

(2)無意識に間違った理解のもとで意思決定をしてしまう。

それぞれを行動経済学の事例に当てはめると

(1)翌朝後悔することが分かっているのに、夜食を食べ過ぎてしまう。貯蓄をしなければならないと分かっているのに、ついついお金を浪費してしまう。

⇒こういった事例は、行動経済学の「双曲割引」理論で説明できる。

(2)毎日1錠を飲むサプリメントの広告が「30錠入り2,400円」となっているとあまり売れないが、「1日たった80円」とあればよく売れる。

⇒行動経済学の「フレーミング効果」理論で説明できる。

ここに出てきた2つの理論について井澤教授は、「『双曲割引』とは、遠い将来なら待てるが、近い将来ならば待てないという性質から短期的な利益を過剰に求めてしまう、非合理的な行動を説明する考え方です。そして『フレーミング効果』は、同じ意味でも伝え方や表現方法を変えるだけで、情報の受け手の印象が変わることを指します」と解説する。

得より損を気にする心理・非合理性バイアス

理論では説明できない非合理的な行動とは、どのように理解すればいいのだろうか。それを読み解くキーワードが「非合理性バイアス」だ。

非合理性バイアスとは、合理性を前提とした理論からは説明できない、心理的要因などによって生じる思考や行動の偏りを指す。井澤教授は次のように説明する。

「系統的な誤りを後付けで説明することはできますが、なぜ錯覚が起きるのかを説明することは簡単ではありません。理論的に説明できないからこそ『バイアス』なのです」

ただし、根本的には、「そもそも人間の知識や計算能力、認知能力は完全ではない(限定合理性)」という前提があるという。これは、1978年にノーベル経済学賞を受賞したハーバート・A・サイモン(1916 ~ 2001年)が唱えたものだ。そして井澤教授はこう続ける。

「残念ながら、人間は合理的な行動をするには、あまりに非力だということでしょう」

ではここで、行動経済学における主な理論を6つ挙げ、その内容と実際の行動事例を紹介しよう(図2)。

| サンクコスト効果 |

|---|

| すでに支払ったコストに気をとられ、「せっかくだから」「もったいないから」という心理が働き正常な意思決定ができない状態を指す。バイキングレストランでの食べ過ぎや、コレクション品をせっかく途中まで集めたので全部集めたいなどが一例だ。 |

| プロスペクト理論 |

|---|

| 不確実な状況を評価するとき、人々は損失を避けようとする習性(損失回避性)や、事象が発生する確率を歪めて認知してしまうことを指す。例えば、限りなく低い当せん確率であっても過度な期待を持って宝くじを購入してしまうことや、株式投資などで損切りが難しいことなどが説明できる。 |

| アンカリング効果 |

|---|

| 最初に提示された数字が頭に残り、再提示された数字への認識が正常に働かない状態を指す。「通常価格10万円が、今ならセールで5万円」など、元の価格とディスカウント価格を見比べてお得に感じることなどがこれにあたる。 |

| バンドワゴン効果 |

|---|

| 「みんながそうするから」と、多くの人が選択したものに対し、本来の価値より大きく感じてしまうなど、正常な判断ができない状態を指す。「販売部数10万部突破!」といったキャッチフレーズに引き寄せられたり、行列のできるラーメン店に魅力を感じたりといった行動がこれにあたる。 |

| フレーミング効果 |

|---|

| 表現する枠組みを変えることで、同じモノ・コトに対する価値の感じ方が変わる状態を指す。「ビタミンC 1g配合」より、「ビタミンC 1,000mg配合」という表記のほうが、より多く配合されていると錯覚するなどがこれにあたる。 |

| デフォルト効果 |

|---|

| 与えられた初期設定に強く影響されることを指す。自動車購入時にセットとして薦められたオプションや、会員登録時に設定されてあるメルマガ配信などがこれにあたる。 |

これら6つの理論のうち、1つぐらいは自身にも思い当たるケースがあるのではないだろうか。行動経済学が、私たちのリアルな消費行動を映し出す学問であることが分かるはずだ。

単なるエピソードをエビデンスと錯覚しがちに

しかし、上に挙げた事例は「落ち着いて考えれば、難なくその錯覚に気づくようなものばかりです」と井澤教授は指摘する。

「こうした、少し考えれば錯覚に気づくような『消費者あるある』の類を事例として挙げることは簡単ですが、実はそれらがあまり問題になるとは思えません。例えば、フレーミング効果やデフォルト効果はとても強力な現象として有名ですが、ちょっと落ち着いて考えれば対応は可能なのです」

厄介なのは、考えてもなかなか理解しがたい錯覚があることだという。一例として、確率の認知に関する事例を出し、井澤教授は問いを投げかける。

「新型コロナウイルスに感染している人のうち、80%は咳の症状があることが分かっているとします。このような条件下で、咳をしているお客様が来店しました。そのお客様が新型コロナ患者である確率は何%だと思いますか?」

直感的には、高確率(ほぼ80%)と思いがちだ。しかし、この問いに論理的に答えるのはそう簡単な話ではないという。正解は以下の通りだ。

「きちんとした数値を出すには、まず日本人全体に占めるコロナ感染者の比率と、コロナに感染していない人の何%が咳をするのかの追加情報がなければなりません。仮に総人口が一億人として、コロナ感染率が1%で、感染していない残り9,900万人のうち950万人は通常でも何かしらの理由で咳をすることがあるとすれば(約9.6%)、咳をしている人が新型コロナに感染している確率は約7.8%でしかないのです」(井澤教授)

●咳をしている人が感染者である確率は?

直感的判断(誤り) ⇒ 感染者の中で咳をしている人の確率

正しい確率 ⇒ 咳をしている感染者÷(咳をしている人の合計{咳をしている感染者+感染していないが咳をしている人})

これは最初に受けた印象とは大きくかけ離れ、非感染者が咳をする確率より低いことになる。残念ながら、このように正確な数字を使って説明されるまで、人間はその正しい意味を直感的に理解することが難しく、錯覚に陥りがちなのだという。

「これは非合理性バイアスを説明する際にも用いられる『基準確率の錯誤』の事例の1つです。一般に、単なる『エピソード(事実)』と『エビデンス(証拠)』の違いや、科学的な論証とは何か、といったことを考えるのはとても面倒で難しく、誰にでもできることではありません」(井澤教授)

では、このような誤りを防ぐためにはどうすればいいのか。

井澤教授は「現実的な対応として、身近な家族や友人などに相談して、素直にその意見を聞くことが有効だという研究もあります。こういったことである程度『消費者あるある』による錯覚を防ぐことができる可能性もあるでしょう。ですが、『基準確率の錯誤』などを避けるためには、やはり専門家の説明にしっかり耳を傾けることが大切ですし、必要に応じて信用できる専門家のアドバイスを受けることをオススメします」と話す。

投資の心得を行動経済学から学ぶ

行動経済学において用いられる非合理性バイアスの理論は、投資家の行動・意思決定を解き明かすためにも応用されている。それが「行動ファイナンス」という考え方だ。

「アノマリー(注)と呼ばれる金融市場の現象がありますが、これらは伝統的なファイナンス理論ではうまく説明がつかないものばかりでした。しかし行動経済学で説明可能になったことから、行動ファイナンスが注目されるようになりました」(井澤教授)

(注)アノマリーとは、効率的市場仮説では説明のつかない証券価格の変則性。明確な理論や根拠があるわけではないが当たっているかもしれないとされる相場の経験則や事象である場合が多い。代表的なものに「1月効果」、「5月に売り逃げろ」(Sell in May and go away)、「曜日効果」など。

なお「効率的市場仮説」とは、現時点での株式市場には利用可能なすべての新たな情報が直ちに織り込まれており、超過リターン(投資家が取るリスクに見合うリターンを超すリターン)を得ることはできず、株価の予測は不可能であるという学説。(編集部)

投資家は、時として非合理性バイアスにより非合理的な投資行動を取ることがあると井澤教授はいう。

「例えば、『下がった株価はまた上がるのではないか』と根拠もなく期待して損失の出た資産の売却をためらったり、『株価はもう上がらないのではないか』と思って利益の出た資産の売却を早めたりというように、心理的な要因から、非合理的な行動を取ってしまうことがあります。その結果、株式の購入時期や売却時期の見極めを誤り、損失を被ってしまうのです」

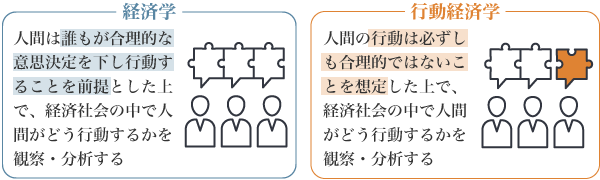

これは、ダニエル・カーネマンが提唱したプロスペクト理論で説明できるという。

プロスペクト理論によれば、投資家は収益よりも損失のほうに敏感に反応し、収益が出ている場合は損失を回避したいがために利益確定に走りやすい。一方、損失が出ている場合はそれを取り戻そうとして、より大きなリスクを取るような投資判断を行いやすいとされる(図3)。

井澤教授のインタビューをもとに編集部作成

投資家は、なぜ非合理的な投資行動を取ってしまうのか。井澤教授は次のように説明する。

「合理的な投資のためには、リスクとリターンという確率を伴う事柄についての意思決定が不可欠になります。しかしながら先にも挙げたとおり、人間は確率を認知することがとても苦手です。リターンの正確な数値は投資の結果が出た後でようやく分かるものですが、投資するときには、必ずしもリスクとリターンの正確な関係を予想できるとは限らず、その判断は非常に難しいのです」

投資行動に当てはめて考えてみよう。

投資信託Aを買ったら1年後のリターンが5%、投資信託Bでは1年後のリターンが7%だったとする。投資の結果が分かった後では、Bを買ったほうが正しい選択だったような気もするが、実はBのリスクは非常に高く、そのリスクに見合うリターンは10%でなければならなかったのかもしれない。

ただし実際には、事前にこのリスクとリターンを具体的に予想することは簡単ではない。

「リスクを考慮せずリターンだけで投資のパフォーマンスを評価してはならないというのがファイナンス理論の出発点なのですが、その評価が素人にはとても難しいのです。リターンだけで評価するのでは投機や博打になってしまいます。また、アメリカのデータを使って実証された研究では、個人投資家と機関投資家のパフォーマンスの差は『損切り』ができるかできないかの差だといわれています」(井澤教授)

これは一般にディスポジション効果(含み益が出るとすぐ売ってしまうが、含み損が出てもなかなか損切りしない傾向)と呼ばれるもの。「ディスポジション効果を避けるのはプロの投資家でも簡単ではなく、投資で勝つ方法は現在のコンピューターの計算能力をもってしても解明できないものです」と井澤教授はいう。

では、こうしたバイアスによるリスクをできる限り回避するため、投資家はどのようなことを心がければいいのだろうか。井澤教授は次のように話す。

「個人投資家であっても、このバイアスを防ぐには、あらかじめ売買のルールを決めてそれに従うことが有効です。例えば、売り買いの指値をあらかじめ定めておき、到達したら自動的に売買する取引方法を利用すること。あるいは、定期的に自動で積み立てる設定のある金融商品を運用するのも1つの方法です」

そして、最後にこう続ける。

「なによりも重要なのは、自分は何のためにどんな資金を使って投資を行っているのかを見失うことがないようにすることでしょう。投資をしている資金が生活資金なのか、教育資金なのか、住宅資金なのか、余裕資金の運用なのか。目的をしっかり意識していれば投資の方針も定まり、後悔の少ない投資ができるはずです」(井澤教授)

行動経済学をここまで学んできたことで、今後『消費者あるある』はなんとか回避できるのではないだろうか。しかし、プロ投資家でも容易でない非合理的な投資行動を防ぐにはどうするべきか。さまざまな手法があるだろうが、投資の目的や、自身で売買のルールを明確にすることが重要だといえるであろう。そうはいっても、何から始めてよいか分からない場合も多いだろう。まずは、定期的に自動で積み立てることができる積立投資から試してみるのがいいかもしれない。

- 【お話をお伺いした方】

- 井澤 裕司氏

- 立命館大学食マネジメント学部教授、パーソナルファイナンス学会理事。電力中央研究所研究員、摂南大学経営情報学部助教授、立命館大学経済学部教授などを経て現職。行動経済学会監事、京都市指定金融機関選定委員会委員長、立命館大学ファイナンス研究センター長などを歴任。著書に『実験でわかった! 感じる株式投資』(ランダムハウス講談社)などがある。

- 【関連記事】

- 連載第1弾「【資産形成の入門ガイド】インフレ時代にこそNISAで資産づくりが必要なワケを解説」

- 【関連リンク】

- 手数料等およびリスクについて

-

当社で取扱う商品等へのご投資には、各商品等に所定の手数料等(国内株式取引の場合は約定代金に対して最大1.43%(税込み)(20万円以下の場合は、2,860円(税込み))の売買手数料、投資信託の場合は銘柄ごとに設定された購入時手数料(換金時手数料)および運用管理費用(信託報酬)等の諸経費、年金保険・終身保険・養老保険・終身医療保険の場合は商品ごとに設定された契約時・運用期間中にご負担いただく費用および一定期間内の解約時の解約控除、等)をご負担いただく場合があります。また、各商品等には価格の変動等による損失が生じるおそれがあります。信用取引、先物・オプション取引をご利用いただく場合は、所定の委託保証金または委託証拠金をいただきます。信用取引、先物・オプション取引には元本を超える損失が生じるおそれがあります。証券保管振替機構を通じて他の証券会社等へ株式等を移管する場合には、数量に応じて、移管する銘柄ごとに11,000円(税込み)を上限額として移管手数料をいただきます。有価証券や金銭のお預かりについては、料金をいただきません。商品ごとに手数料等およびリスクは異なりますので、当該商品等の契約締結前交付書面、上場有価証券等書面、目論見書、等をよくお読みください。

- 投資信託の手数料等およびリスクについて

-

投資信託のお申込み(一部の投資信託はご換金)にあたっては、お申込み金額に対して最大5.5%(税込み)の購入時手数料(換金時手数料)をいただきます。また、換金時に直接ご負担いただく費用として、換金時の基準価額に対して最大2.0%の信託財産留保額をご負担いただく場合があります。投資信託の保有期間中に間接的にご負担いただく費用として、国内投資信託の場合には、信託財産の純資産総額に対する運用管理費用(信託報酬)(最大5.5%(税込み・年率))のほか、運用成績に応じた成功報酬をご負担いただく場合があります。また、その他の費用を間接的にご負担いただく場合があります。外国投資信託の場合も同様に、運用会社報酬等の名目で、保有期間中に間接的にご負担いただく費用があります。

投資信託は、主に国内外の株式や公社債等の値動きのある証券を投資対象とするため、当該資産の市場における取引価格の変動や為替の変動等により基準価額が変動します。従って損失が生じるおそれがあります。投資信託は、個別の投資信託ごとに、ご負担いただく手数料等の費用やリスクの内容や性質が異なります。また、上記記載の手数料等の費用の最大値は今後変更される場合がありますので、ご投資にあたっては目論見書や契約締結前交付書面をよくお読みください。