新着記事

-

【投資テーマの探し方】 次世代の計算機、量子コンピューター 早期の実用化のポイントは「エラー訂正」

-

8月1日からの新関税率が新興国に与える影響 対ブラジルは50%を表明 野村證券・岡本佳佑

-

野村證券のNISA「成長投資枠」で買われた個別銘柄人気ランキング(2025年6月分)

-

波乱のトランプ関税 日本株は3つのマクロ環境悪化要因に注意 野村證券・池田雄之輔

-

トランプ氏、日本への25%関税を表明 過度な悲観も楽観も不要 野村證券ストラテジストが解説

-

業績連動報酬の導入企業、2年目以降にROE改善の傾向 野村證券ストラテジストが解説

-

米国株式が史上最高値更新、大型減税法案通過への「安心感」と米雇用統計が背景 野村證券・岡崎康平

-

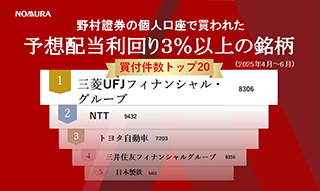

野村證券で買われた高配当株人気ランキング(2025年4月~6月)