2024.01.09 NEW

外貨建債券の活用法をFPが解説 「お金はあるのに怖くて使えない」を解消

撮影/竹井俊晴

現役世代の間に、積立投資をコツコツと続けて、資産の山を大きくすることができたとします。その後は、どのように資産運用を続けるといいのでしょうか。金利が高い水準の外貨建債券でインカムゲイン(利子収入)を得る投資の発想を、ファイナンシャル・プランナー(FP)の深野康彦さんが解説します。

【相談者プロフィール】

夫 近藤昭雄 59歳・妻 近藤美穂 55歳(いずれも仮名)

家族構成 子供25歳、23歳

金融資産(夫婦合わせて) 投資信託7,000万円、株式800万円、現預金1,000万円

資産の山を大きくし続けるだけでいいの?

昭雄さん

-

私たち夫婦は30歳のころから投資を始めました。米国株の投資信託を中心に積立投資を継続してきた結果、まとまった資産がつくれたなと思っています。私がもうすぐ定年になるので、退職金も入ってきます。退職後も同じように投資を継続するべきなのか、相談したいと思います。

美穂さん

-

子供たち2人とも独立したので、自分たちのためにちょっと贅沢したい気持ちもあります。でも頑張って節約し、コツコツ積み立ててきた投資信託なので、取り崩すことに抵抗がありまして……。

深野FP

-

毎月の積立投資を30年弱続けて、これだけの資産をつくられたのは素晴らしいですね。投資信託の積立は、長く続けるほど、得た利益を再投資することで得られる複利効果があります。資産形成してきた現役世代の間は、“複利発想”で運用してきたと思いますが、実はそれを続けていると、資産の山が大きくなるだけで、使うタイミングを逸する人が多いんですよ。

なんのために投資してきたのかというと、近藤さんご夫妻が、老後を豊かに過ごすためですよね。

昭雄さん

-

はい、退職して時間ができたら、国内のいろんなところを旅行して趣味の写真を極めたいと思ってたんですよね。でも、お金が何億とあるわけではないので、使いすぎるのも怖いのです。

深野FP

-

私のところに相談にこられる60歳前後の方で、せっかく懸命に働き投資もして資産を築いてこられたというのに、身動きが取れずお金が使えないという人が多いんですよ。資産が減るのを怖がって何も楽しめないうちに足腰が弱って、お金は十分あるのにやりたいこともできないなんて、悲しいじゃないですか。

近藤さんご夫妻にこれから意識していただきたいのは、複利効果だけではなく、「単利で使う」考え方でしょう。つまり、一部をインカムゲインのある投資に切り替えて、得たインカムの分は再投資せず自分で使うんです。

具体的には、債券投資がその代表です。債券の魅力は、

・発行体の破綻などがない限り、満期まで持ち続けると元本(額面金額)が償還されることが発行体により約束されている

・定期的に決まった額の利子収入を得られる

・途中で売却することができる(※ただし売却損が発生する可能性はある)

です。資産のうちどのくらい使っていいのかわからないという方にとって、キャッシュフローが見えやすくなります。

米国の高金利を享受する

美穂さん

-

債券というと、日本の国債は利率が上がってきたとはいえ1%にも満たなくて、あまり増えないのかなと思っていました。

深野FP

-

日本の金利はこれから上がる期待もありますが、現状はおっしゃるとおりですね。私は、今なら金利が高い米国国債に注目してもいいかと思います。今の米国10年債の利回りは3.79%程度(2023年12月末現在、以下同)。やや下がってはきていますが、まだ高い水準です。もう少しリスクが高い米ドル建ての社債ですと、4%、5%というものもあります。

1ドル=141.80円、債券単価100円として単純化すると、10万ドル=1,418万円、利率4%の米ドル建て債を保有している場合、年間4,000ドル(税引き前)のインカムを得ることができます。同じ為替レートで円換算した受取金額は56万7,000円(税引き前)くらいですね。約20%の税金がかかるので、全額が手元に残るわけではありませんが、ある程度いくらの利子収入が得られるのかはわかります。これを、近藤さんご夫妻の楽しみのために使うといいですよね。

昭雄さん

-

なるほど。この範囲なら好きに使っても大丈夫、とわかりやすいですね! しかし、為替の変動が心配です。これから円高になる可能性はありますよね。

深野FP

-

はい。外貨建債券に投資する際に注意しなければならないのは為替の変動で、償還時に今よりどのくらい円高になると損をしてしまうのか、考えておく必要があります。

ただし、償還時にその資金をすぐに使う必要がなければ、すぐに円に戻さずに引き続き米ドル建ての債券を購入し、利子を受け取りながら円安になるタイミングを待って売却し、円に換えるという方法もあります。

※外貨建債券の償還により外国通貨で受取った償還金は、本邦通貨(円)に交換されない場合であっても、税務上、円換算を行なって本邦通貨により償還差益を計算する。この為替差損益を含めた償還差益が、申告分離課税の譲渡損益となる。

見逃しがちな損益通算のメリット

昭雄さん

-

実は、定期的なインカムゲインが見込めるという意味では不動産投資も気になっていたんです。こちらもやはり高い利回りが期待できると聞きまして、どちらがいいでしょうね。

深野FP

-

不動産投資にメリットがあるのは、たくさん資産をお持ちの方の相続対策だと私は思っています。資産の一部を不動産にすることで、不動産評価額の引き下げを期待できる場合があります。その結果として、資産全体の評価額が下げられた場合、次の世代が払う相続税も軽くなる可能性があります。

しかし債券投資に比べると、保有している不動産の借り手が必ず見つかる保証がなく、リフォームも必要になるかもしれない、売りたいときにもいくらで売れるかわからないなど、不確定要素が多いのです。キャッシュフローを安定させたい老後には、私は債券投資のほうが向いていると思います。

近藤さんご夫妻の場合は特に、債券投資が有利であるもうひとつの理由があります。近藤さん、もしかしてお持ちの株式は、買ったときから下がっていませんか?

昭雄さん

-

そうなんです。ITバブルのときに買った銘柄などがあり、下がって売り時を逃してしまいました。いわゆる塩漬け株ですよね。これはもう、諦めて売ったほうがいいんですよね。

深野FP

-

先ほど解説した債券は、「特定公社債」というものです。2016年1月の税制改正で、債券は、国債や地方債、外国国債、公募公社債などの「特定公社債」とそれ以外の「一般公社債」に区分されるようになりました。そして、特定公社債の譲渡・償還損益、利子等は申告分離課税の対象となりました。

さらに、証券会社の特定口座で取り扱うことが可能であり、上場株式等との損益通算ができるんです。

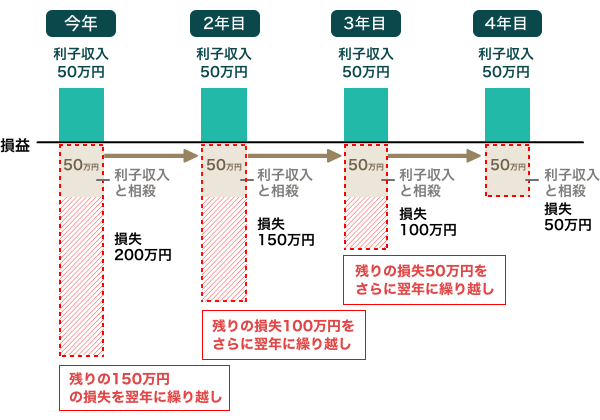

つまり、債券からの利子収入が50万円あった場合、そこに約20%の税金がかかるので、約10万円の税金を払います。同じ年に株式などで50万円の売却損が出ていたら、利子収入と相殺でき、支払った税金の還付を受けることができます。

美穂さん

-

なるほど。気づきませんでした。債券投資をすることによって、持っている株式を損切りしても税金面でのメリットがあるんですね。

深野FP

-

そうなんです。ちなみに、譲渡損失のうち控除しきれない額がある場合は、その年の翌年から3年間繰り越すことができます。つまり、毎年50万円の利子収入があるのなら、200万円の譲渡損失を出しても、当年+あと3年の控除を受けられるのです。

※詳しくはこちら

上場株式等・公募株式投資信託の売却損益

-

しかも、同じ証券会社の特定口座で運用していれば、年間の損益通算は自動的に計算されて、原則として確定申告の必要もありません。

金利収入がないゼロクーポン債も活用の余地あり

昭雄さん

-

では、米ドル建ての債券の投資をするとして、具体的にはどんな特徴の債券を選べばいいでしょうか。

深野FP

-

今回のお二人のライフスタイルなら、インカムゲインを得るのを目的にして「利付債」と呼ばれる債券がいいでしょう。米国国債は発行体としての信用度は相対的に高く、利率と償還日までの年限が選ぶポイントになります。

米国金利は、これから低下する局面だと考えられるので、元本を使う予定がなければ、金利が高い状態で利子収入を長い間維持できる年限が長いもののほうが合っているでしょう。例えば10年債と20年債を半分ずつにして、10年債の満期が来たときにもう一度投資対象を考えるのも手かもしれません。

米国国債には、利子収入のない「ゼロクーポン債」というものもあります。これは、償還までは利子収入がないけれども、額面を割り引きした金額で買える債券のことです。つまり例えば20年後に1万ドルで満期になる債券を今、5,000ドルで買える、といったものです。

近藤さんご夫妻の場合は利付債である程度利子収入を確保して、まだ資金に余裕があるようでしたら、ゼロクーポン債を老後資金の一部として持っておくのも一案です。もちろん為替変動などのリスクはありますが、償還時のドル建ての金額が把握できるため、他の資産については今の生活のために使いやすくなるのではないでしょうか?

基本的には、ゼロクーポン債は償還日までの年限が長いほうが割引率も高いので、遠い将来への備えに向いています。

ゼロクーポン債の課税対象は、譲渡益、償還差益(額面金額-取得価格)

美穂さん

-

興味深いです。子供世代にも向いているかもしれないですよね。

深野FP

-

はい。30代くらいの人にも、60歳以降の備えとして、61歳マイナス自分の年齢のゼロクーポン債を、ターゲットの年齢を1つずつ増やして買っていくのを薦めることもあります。

毎年償還を迎えて元本を受け取れるので、60歳以降収入が減ったとしてもボーナス替わりになります。もちろん65歳まではバリバリ働くと決めて、それ以降の設定にしてもいいですね。若いころにゼロクーポン債の使い道を考えると、どんな人生を歩もうかと具体的に想像できます。

昭雄さん

-

いいですね。これまでの運用ではとにかく資産が増えていくのを喜んでいるだけでしたが、何のために運用するのか、その目的についてもこれを機に考えたいです。

- ファイナンシャルリサーチ代表

深野康彦 - ファイナンシャル・プランナー(FP)。大学卒業後、クレジット会社を経て独立系FP会社に入社。1996年に独立。2006年にファイナンシャルリサーチ設立。FP業界歴35年。新聞、マネー雑誌などへの執筆・取材協力のほか、テレビ、ラジオ、YouTubeなどに多数出演。資産運用、投資、保険、年金などについて、個人の相談業務、啓蒙を幅広く行っている

本コラムで取り上げられた投資に関する基本的な考え方などについては、あくまで個人の見解によるものであり、野村證券の意見を代表するものではございません。

- 債券の手数料等およびリスクについて

-

債券を募集・売出し等その他、当社との相対取引によってご購入いただく場合は、購入対価のみお支払いいただきます。債券の価格は市場の金利水準の変化に対応して変動しますので、損失が生じるおそれがあります。また、発行者の経営・財務状況の変化及びそれらに関する外部評価の変化等により、投資元本を割り込むことがあります。加えて、外貨建て債券は、為替相場の変動等により損失が生じるおそれがあります。

詳しくは、契約締結前交付書面、目論見書、等をよくお読みください。