2017.10.12 NEW

野村グループ若手社員に聞く「分かったつもりにさせない金融トレンド解説」Vol.1 フィンテック

野村ホールディングス 金融イノベーション推進支援室 課長代理 池田寛人

野村ホールディングス 金融イノベーション推進支援室 課長代理 池田寛人

金融の最新トレンドを野村グループの現役社員に聞く、シリーズ 「分かったつもりにさせない金融トレンド解説」。初回で取り上げるのは、いまさら聞けないバズワード「フィンテック」。野村ホールディングス金融イノベーション推進支援室・課長代理の池田寛人さんに「フィンテックの現在地とこれから」を伺いました。

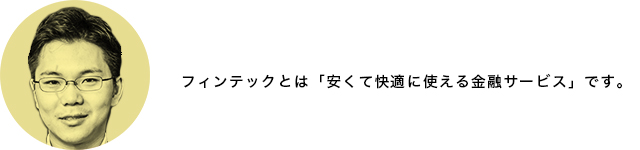

- 今回のテーマはフィンテックです。数年前からたくさんのメディアで取り上げられ、Forbes JAPANでもさまざまな事例を取材してきました。ただ、 読者には金融が苦手で、わかったつもりになっていても、実のところよくわかっていなという方は多いと思います。フィンテックは金融(Finance)と技術(Technology)を組み合わせた造語ですが、ずばり一言でいうと何でしょうか。

-

人によって定義は違うと思いますが、私は「安くて快適に使える金融サービス」と捉えています。

- 「安くて快適に使える金融サービス」ですか。急に親しみやすくなりました。

-

「金融と技術を組み合わせた」サービス自体は、1990年代からありました。例えば、インターネット上で証券を取り引きしたり、お金の借り手の返済能力をコンピューター上で点数化する(与信審査)といったサービスなどです。ただ、そうした古くからあるサービスは、今、「フィンテック」と呼ばれることがほとんどありません。近年になって急にフィンテックブームともいうべき現象が起きたのは、新しいテクノロジーを背景としたさまざまな「安くて快適に使える金融サービス」が、一気に増えたからではないでしょうか。

- なるほど。しかも、フィンテック関連といわれて注目されている企業は、一般的に知名度の高くない会社が多いです。サービスを提供するプレイヤーも増えていますよね。

-

はい。これまでの金融サービスは金融機関によって提供されてきました。つまり、金融機関がもともと持っていた機能を、テクノロジーを使って便利な仕組みに変え、それを一般のユーザーに提供するというものでした。しかし昨今の文脈で使われるフィンテックというのは、ITベンチャーなど、金融機関ではない人たちが「安くて快適に使える金融サービス」を提供しはじめているんですね。

- どうして、そのようなことが可能になったのでしょうか。

-

新しいサービスを安価に提供できる環境が整ったことが大きいですね。以前は、金融システムの開発には何百億円という莫大なコストがかかりましたから、金融機関の資金力がなければ難しかったんです。しかし昨今はさまざまなAPI(システムが提供する機能を外部から利用するための手続き)が公開されたり、クラウドサービスが普及したりすることによって、圧倒的に低いコストで簡単にサービスを開発できるようになりました。

さらに、AI(人工知能)やブロックチェーンといった新しいテクノロジーが使えるようになり、提供できるサービスの幅が一気に広がりました。また、スマホなどデジタルディバイスの普及や様々なアプリを使いこなすユーザーが増加して、社会的に受け入れやすい土台ができたことも大きいですね。大規模なマーケティングとシステム開発をしないといけないお客様との接点を、お客様ご自身がスマホで用意し持ち歩いていると考えるとすごいことですよね。

- <ブロックチェーン>

- 「誰がいくらお金(ビットコイン等)を持っていて、誰にいつ、いくら支払ったのか」といった権利・義務に関する情報を、銀行のように中枢コンピューターで管理せず、ブロックチェーンに参加する世界中のコンピューターに分散記録する仕組み。

- ブロックチェーンについては、解説文を読んでもよくわからないという読者も多いと思います。簡単に言うと、どういうことでしょう?

-

「金融機関を必要とせずに、取引する人同士を直接結びつけて、低コストかつ安心に取引できる仕組み」というところだけ押さえておいてください。これにより、従来ではコストに見合わなかった小額の支払い・送金等が可能になります。よく話題に挙がるビットコインや、その他の仮想通貨もこれにより取引できるようになりました。

- <仮想通貨>

- 円やドルなどの法定通貨に対して、特定の国家による価値の保証を持たないデジタル通貨のこと。2017年9月1日時点で時価総額が最も大きい仮想通貨はビットコイン(約800億ドル)、次いでイーサリアム(約356億ドル)。

- わかりました。では、「安くて快適に使える金融サービス」にはどんなものがあるのでしょうか。

-

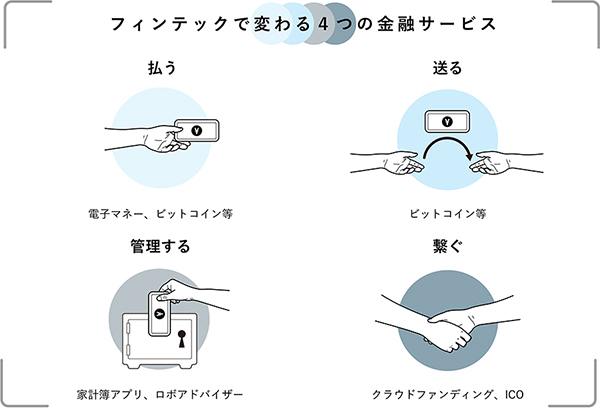

そもそも、金融サービスには大きく分けて、「払う」「送る」「管理する」「繋ぐ」の4つの機能があります。「払う」「送る」「管理する」というのは主に銀行が提供しているサービスです。証券会社が提供しているのはお客様の証券を「預かる」と、事業に資金が必要な人(国や企業等の調達者)と資金が余っている人(投資家)を「繋ぐ」サービス。この4つのサービスが新しいテクノロジーによって安くて快適に変わっているわけです。

※イラストレーション=寺内尭

※イラストレーション=寺内尭- 私が使っているサービスで言うなら、「払う」は電子マネーやクレジットカード決済、「送る」「管理する」はネットバンキング、「繋ぐ」はネット証券が思い当たります。それが、フィンテックでどう変わるんですか。

-

安くなるサービスでもっともわかりやすいのは、先ほど挙げたビットコインなどの仮想通貨でしょう。投機目的で売買されているという認識を持たれている方がほとんどで、実際にそうした目的で取引している人が多いのも事実ですが、実は取引手数料が圧倒的に安いため、日本に来て働いている外国人の方が、自分の国の家族にお金を送る時など、送金目的で使う人も多くいるんです。

- どのくらい安くなるのですか?

-

国や銀行や金額によって違いますが、新興国への海外送金は安くても2000円から4000円くらい手数料がかかります。ですから、数万円ぐらいまでの少額送金は、もったいなくてとてもできません。しかしビットコインの取引手数料はほとんど0円ですし、送金手数料も国に関わらず小額です。ですから、一度ビットコインに替えてから送り、送金先の国で換金すれば、世界中のほとんどの国に向けて、とても安い手数料で送金できるのです。

- 1回の送金で数千円の差は大きいですね。フィンテックで快適になった事例は、ほかにどんなものがありますか?

-

マネーフォワードやZaimなどの「家計簿アプリ」も代表的な例でしょう。

- レシートをパシャパシャと写真を撮り、家計簿データに自動で変換してくれるので、とても便利です。

-

そうですね。家計簿アプリのさらに凄いところは、銀行口座、クレジットカード、デビットカード、電子マネー、証券会社やFX口座、年金口座など、非常に多くの金融機関のサービスと連携させて、一元的に資産管理をできるようにしたところです。あれは、マネーフォワードやZaimがお金や証券を預かっているわけではもちろんなくて、実際に預かっている金融機関が個人別に提供している、「管理する」機能だけを抜き出してまとめているんです。

そうしたスタンダードな機能は無料で使えますから、まさに、「安くて快適に使える」フィンテックの典型ですね。将来的に、「払う」「送る」等の機能が追加されると、物理的な財布が要らなくなる可能性をも秘めいていると感じています。

- なるほど。「払う」「送る」「管理する」の部分のフィンテックは、いろいろありますね。では、証券会社のサービス領域である、「繋ぐ」というのはどういうことでしょうか。

-

私たちは、企業などの資金調達者と、投資家をつないでいます。企業が個人投資家から広く資金を集める方法の代表的なものが、株式会社の仕組みですよね。

企業は株式市場に上場して株式公開したり、株式を追加発行することで、広く一般の投資家の方から資金調達をすることができます。企業はその資金を元手に、設備投資をしたり、M&Aをするなどして、事業を大きくしていくことができるのです。

- なるほど。証券会社が資金調達者と個人投資家を「繋ぐ」機能を果たしてくれないと、企業は次なる大きな成長のための資金調達ができない。経済のために重要な役割を担っているのですね。証券会社は投資家だけではなく、資金調達者のサポートもしているわけですね。

-

そうですね。資金調達のお手伝いはもちろん、財務の専門家の紹介など人的サポートをしたり、提携する不動産会社を通じて不動産を紹介するなど、カネ以外のヒト・モノの資本調達もお手伝いしています。

- 重要ですね。ところでこの「繋ぐ」分野にも、新しいフィンテックがあるのですか。

-

あります。代表的なものがクラウドファンディングです。分かりやすい例を出しましょう。テスラ・モーターズはクラウドファンディングにかなり近い資金調達をしていると言われています。

- <クラウドファンディング>

- インターネットを介して、お金を必要としている人とお金を提供する人を繋ぐ仕組み。リターンを求めない「寄付型」、金銭以外のリターンがある「購入型」、金銭的リターンを得られる「投資型」がある。

- どうしてですか?

-

一言で言えば、テスラのビジネスモデルが、予約販売で先にお金を集めてから製造する仕組みを活用しているからです。

- 昨年の4月、テスラが新型車「モデル3」の予約を始めたところ、まだ影も形もないのに、コンセプトだけで、そしていつ納品されるかもわからないのに、1カ月で40万台の購入予約がされましたね。

-

モデル3の予約金は1000ドルでしたから、予約時点で日本円で約400億円の資金調達ができたわけです。プロトタイプの開発には十分な資金です。しかも車体は日本円で1台約400万円以上ですから、最低でも1兆6000億円の売り上げが確定したことになりますよね。そうした実績があれば、借り入れようと思えば、金融機関からいつでも、幾らでも借り入れることができます。

- 確かに、企業がインターネットを介して、コンセプトに賛同した多くの投資家から資金調達するという意味で、われわれの知っているクラウドファンディングの仕組みと似ていますね。

-

一般の人が参加できるクラウドファンディングのプラットフォームで最も大きなものは、「キックスターター」ですね。キックスターターは新しいもの好きのユーザー(投資家)を全世界で1300万人抱えていて、何かやりたいことがある人は、彼らに対して「僕らはこういうものを作りたいから幾ら欲しい」とプレゼンテーションするわけです。

何せ新しいもの好きな人が1300万人もいるわけですから、プレゼンテーションが彼らの心に響けば、億単位のお金だって集めることができるのです。日本ではクラウドファンディングで調達する金額が数百万円から数千万円というイメージだと思いますが、世界では日本円で10億円、20億円という案件もでてきています。

- 先にお金を集めてからモノ作りを始めるという、新しいお金の流れができたのですね。

-

その通りです。上場するためには、ある程度の成功を先にしなければいけないし、お金も時間も労力もかかります。それに比べると、クラウドファンディングは、「安くて快適に使える」資金調達分野のフィンテックと言えますね。

「繋ぐ」フィンテックには、仮想通貨を使った「ICO(Initial Coin Offering)」というものも登場し、大きな注目を集めています。

- <ICO>

- ICO企業やプロジェクトが独自に発行する仮想通貨を使って、投資家から資金を集める仕組み。株式を証券取引所に上場して資金調達するIPO(Initial Public Offering)に対し、ICOは「仮想通貨のIPO」と言われる。

- 「繋ぐ」部分の金融サービスが充実してきたことで、フィンテックが新しいステージに入ったと言えそうですね。

-

はい。特にここ数カ月で「ICO」や「VALU」(個人や企業が金銭以外のリターンを購入者に提供できるトークンを発行して、資金調達やマーケティングすることができる)などがメディアで取り上げられる機会が急激に増えました。現在はサービスが登場したばかりで多少の混乱はありますが、「繋ぐ」分野においても、ユーザー(調達者・購入者の双方)にとってより「安くて快適に使える」サービスがこれからも登場してくると思います。

- 楽しみですね。今日はありがとうございました。

Promoted by 野村證券 写真=小田駿一 構成=嶺竜一 イラストレーション=寺内尭

「Forbes JAPAN web」2017.9.29 配信記事より転載