知っておきたい債券のキホン(3)外国債券の魅力と注意点「正しくリスクを理解すれば怖くない」

低金利が続いている日本では、魅力的な利回りを持つ外国債に魅力を感じている人が増えています。その反面、投資をする上でのリスクなどに不安を持つ方も多いのではないでしょうか。本稿では外債の魅力と、投資する上でのリスクや注意点を説明していきます。外債に興味があるけど不安がある方や、債券投資は初めてという方もぜひ参考にしていただければと思います。

過去2回の記事では債券の基本的な仕組みやリスク等について説明してきました。まだ読まれていない方はぜひお読みください。

色々な種類がある外債

外債とは発行体や発行市場、もしくは発行通貨が海外の通貨建ての債券のことです。海外市場で日本円建てで発行されるユーロ円債、海外の発行体が日本国内の市場で発行するサムライ債、払込/利払い/償還金全てが外貨建ての外貨建て債券、払込/利払い/償還金が2つの通貨に渡る二重通貨建て債券など外債にも様々な種類があります。

その中でも最も一般的な「外債」と言われている外貨建ての債券について説明します。

外債の種類

| ユーロ円債 | 海外の発行市場にて日本円建てで発行 |

|---|---|

| サムライ債 | 海外の発行体が国内の市場で円建てで発行 |

| 外貨建て債券 | 払い込み/利払い/償還金すべてが外貨建て |

| 二重通貨建て債券 | 払い込み/利払い/償還金すべてが2種類の通貨にわたる |

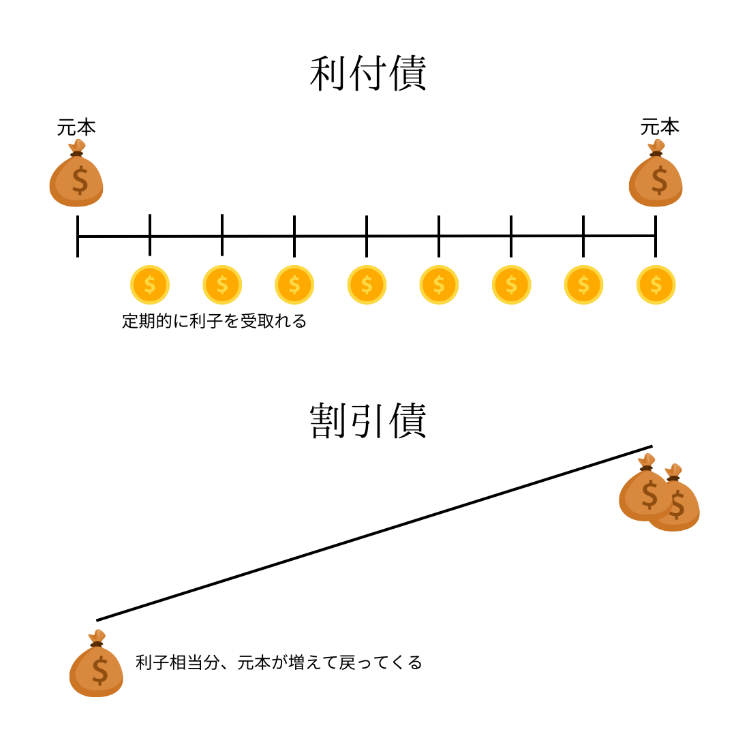

あなたは利子を定期的に受け取りたい派?まとめて受取りたい派?

債券は利子の支払い方法によって大きく2つに分けることができます。「利付(りつき)債」と「割引債」(ゼロクーポン債)です。

利付債は満期までの期間中、利子を定期的に受け取ることができる債券のことです。一方で割引債は、利子相当分の金額があらかじめ元本から割り引かれて発行されている債券のことで、満期になると利子相当分を含めた本来の額面で償還金が戻ってきます。

運用期間中の利子収入はありませんが、元本が増えた差額分が利益となります。「定期的に利子が欲しい」と思っている方は利付債を選ぶとよいでしょう。

一方で、売却時や償還時まで利子を受け取らなくても良いと考える方は割引債もおすすめです。利付債と割引債の違いは、あくまで利子の支払い方法のみなので、トータルの利益額は変わらないとお考え下さい。

外債の3つの魅力

では外債の魅力とは何でしょうか。筆者は主に3つあると考えています。

魅力的な利回り

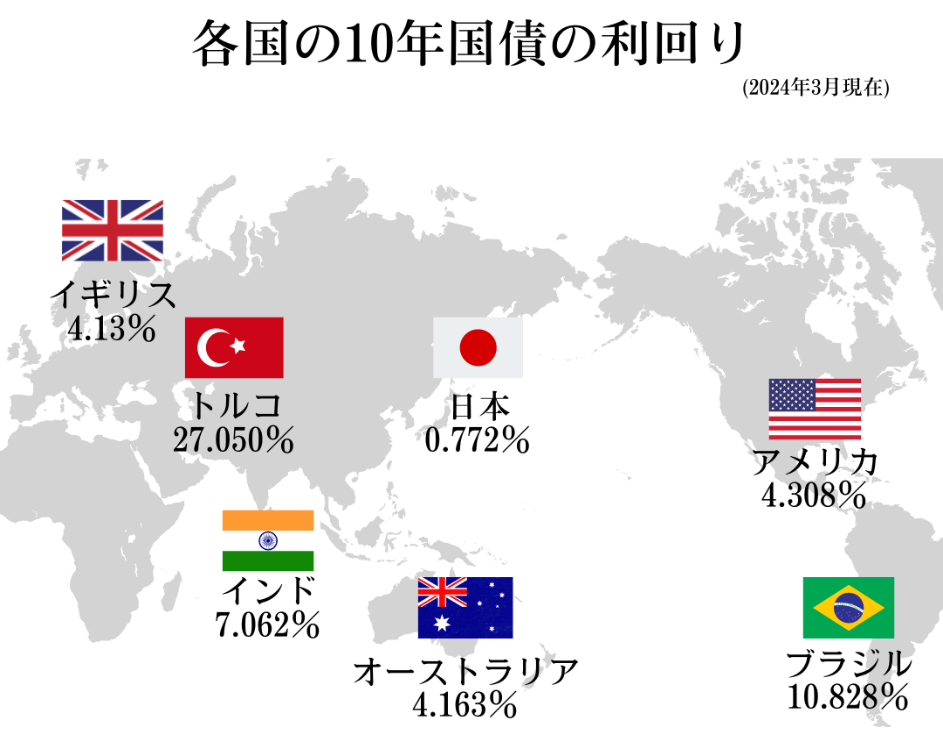

最大の魅力は何と言っても利回りです。円建ての債券は、日本銀行の金融政策になどにより長年にわたって低金利の状態が続いています。一方で、外債は日本の債券より利回りが高いものが多く、その利回りに魅力を感じる投資家もいるのではないでしょうか。以下の図は主要各国の10年国債の利回りです。ご覧の通り、日本以外の各国は、先進国も含めかなり高い利回りとなっています。

通貨の分散ができる

資産運用においてリスクの分散は大切です。外債に投資をするということは、結果的に日本円以外の通貨を保有することになりますので通貨の分散にもなります。

(注)利回りは1年の利回り

知っておきたい外債のリスク

外債への投資は様々な魅力がある一方で、リスクについても同時に考えておく必要があります。外債に限らず債券全般に言えるリスクには、発行体の信用リスクと途中売却時の価格変動リスクがあります。

購入する際は、格付などを参考にして発行体の信用を確認しましょう。また、途中売却時は債券の価格が上下している可能性があるので注意が必要です。

続いて外債特有の主なリスクを4つ挙げて説明します。

為替変動による恩恵も

外債は日本円以外の通貨での発行になるため、為替変動の影響を受けます。購入時の為替水準よりも利子や償還金の受け取り時に円安になっていた場合、金利だけではなく為替差益を得ることができる場合もあります。

為替変動リスク

為替変動は外債に投資をする上での一番のリスクと言えます。その通貨では増えていても、為替の影響で日本円に換金した際の評価がマイナスになっている可能性があります。

債券の発行通貨に対して、購入時よりも円安に振れると利益となり、円高に振れると損失が生じる可能性があります。しかし金利で増えている分も加味すると、必ずしも円高によって損失が生じるわけではありません。金利で増えた分と為替の損益のトータルで考えましょう。

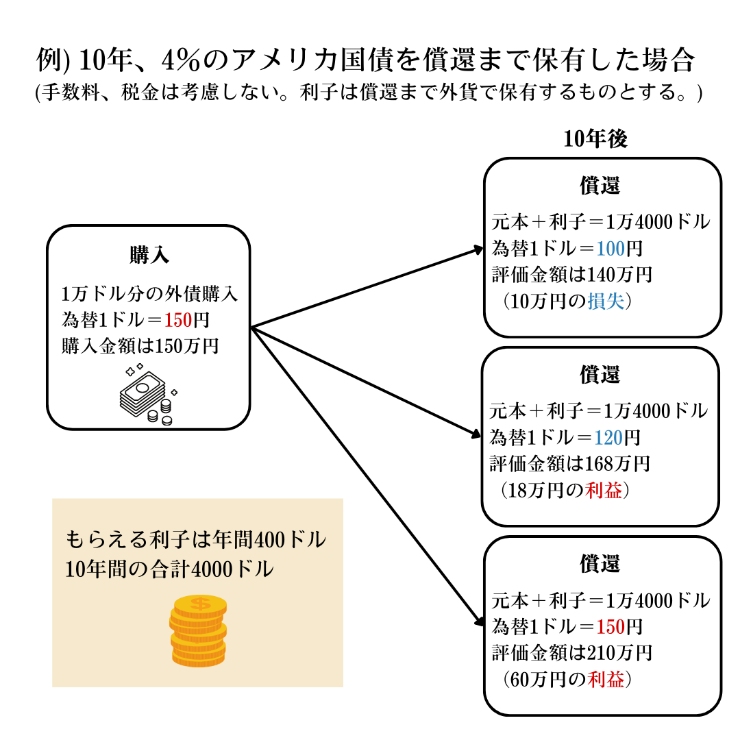

以下にアメリカ10年国債(金利4%)を償還まで保有した場合の、償還時の為替ごとのシミュレーションを例として挙げています。受け取った利子の総額も加味すると、為替が多少円高に振れても、場合によっては利益が出るとお分かりいただけると思います。もちろん為替の動向を注意する必要はありますが、過度にリスクを恐れる必要はないでしょう。

カントリーリスク

投資先が海外のため、投資対象の国や周辺地域の政治や経済、治安などの状況に注意する必要があります。例えば、紛争や急激なインフレが起こったり、政権が交代したりするケースなどがあり得ます。

特に新興国は高い経済成長率とともに、高い利回りも期待できる一方で、カントリーリスクも高いとされることが多く、投資する際は慎重に考慮しなければなりません。過去にはギリシャやアルゼンチンなど、国が債務不履行(デフォルト)に陥った例もあります。

流動性リスク

途中で債券を売却する際に、流動性が低いと買い手がつかず売却できない可能性があります。これを流動性リスクといいます。特に新興国の債券などは売買量が先進国に比べて少ないため、流動性リスクは高くなります。

情報面でのリスク

外債は日本の債券に比べると、どうしても情報がとりづらいというデメリットがあります。現在ではある程度日本語でも情報は収集できるようになりましたが、今も圧倒的に英語の情報が多いのが実情です。

外債に慣れるまでは各国の国債や認知度の高い社債など、情報を集めやすい債券から投資を始めるといいでしょう。

これらのリスクを把握した上で、ご自身に合った外債を探してみましょう。初めて購入する場合は、比較的リスクの少ないドルやユーロなどの代表的な通貨から始めると安心かもしれません。

外債を購入する際の注意点

では実際に外債を購入する際に注意すべき点は大きく3つあります。一つひとつ確認していきましょう。

購入時の際は為替の動向を確認

外債を購入する際は発行体や利回りなどの条件だけではなく、購入時の為替にも注意が必要です。償還時に思いのほか円高になっていた時など、場合によっては当初の想定よりも長く保有する可能性もあることを踏まえて購入しましょう。

為替スプレッド

為替スプレッドとは、別の通貨に交換する際の売値と買値の差のことで、実質的に「手数料」といえます。外債を日本円から購入する場合、多くの場合為替スプレッドが発生します。購入時には必ず証券会社のサイトで確認しておきましょう。計算する際は購入時と売却時の双方でスプレッドが発生することを考える必要があります。

利子や償還金の受け取り方法

利子や償還金を日本円で受け取るのか、現地の通貨で受け取るかを決めることができます。定期的に利子を日本円で受け取りたい場合は受け取り通貨を日本円にしておきましょう。ただし、利子を受け取る場合、為替水準によって受け取れる利子の金額が変わるので注意が必要です。

利子を外貨で受け取る場合は、ご自身のタイミングで日本円に交換することができます。また、貯まった利子で再度外債を購入したい場合などは、利子の受け取りを外貨に設定しておくのがよいでしょう。

償還金についても考え方は同じです。想定よりも円高になっている場合などは、予め外貨での受け取りにしておけば納得いく水準まで待って日本円に交換することもできます。

正しい知識を持っていれば外債も怖くない

ここまで「知っておきたい債券のキホン」シリーズとして、3回にわたって債券投資の基本的な知識や魅力、注意点などをお伝えしてきました。

債券投資は比較的安定的な運用先として、資産形成の強い味方になる可能性があります。また、本稿で説明した外債も、正しくリスクなどを理解すれば、非常に魅力的な投資先の一つとなるかもしれません。

外債に限らず、投資にはリスクは付き物です。しかし、正しい知識を持つことで過度に恐れる必要はないということがおわかりいただけたかと思います。特にこの低金利時代においては、必要に応じ、適度にリスクをとって資産運用をすることも大切です。

一方で、投資に正解はありません。どういった運用が合っているのか、ライフプランなども一人ひとり異なります。まずはライフプランを作成し、ご自身に合った資産形成の方法を考えていくことから始めましょう。

その上で債券投資が皆さまの資産形成の選択肢を広げてくれることを願っています。

編集協力:内田優帆 AFP /編集・文責:野村ホールディングス株式会社 ファイナンシャル・ウェルビーイング室