2026.02.10 NEW

データセンター投資はなぜ増えている? 巨額投資のリスクと収益化見極めポイントを解説 野村證券・篠原哲

撮影/タナカヨシトモ(人物)

AI(人工知能)関連銘柄への関心が高まる一方で、投資家の間ではデータセンター建設を巡る巨額の設備投資などへの警戒感が強まっています。AI関連銘柄への投資に際し、投資家はどの程度リスクを認識しておくべきなのでしょうか。野村證券で企業の債務返済能力などを分析するシニア・クレジット・アナリストの篠原哲が2回にわたり、半導体やデータセンターを含むAI関連ビジネスの仕組み、現状と先行き、リスクについて詳しく解説します。第2回はデータセンターへの巨額の設備投資がもたらすリスクについてです。

データセンターとは何か

- データセンターは何のための施設なのでしょうか。

-

日本データセンター協会によると、データセンターはインターネット用のサーバーやデータ通信、固定・携帯・IP電話などの装置の設置・運営に特化した建物を指します。データセンターには土地や建物、サーバールーム、電源・空調設備、ネットワーク機器などが含まれます。24時間365日絶え間なくサービスを安定供給し続けるために建物が耐震構造だったり、大容量の蓄電池や自家発電装置を備えたりするなど、自然災害に耐えうる堅牢なつくりになっています。

データセンターといっても種類や特徴はサービス提供者、利用者によって異なります。このうち、設備投資を巡る投資家の警戒心が根強いのは、主にハイパースケールデータセンターと呼ばれる施設です。

ハイパースケールデータセンターは、アマゾンやアルファベット(グーグルの親会社)など、世界的な規模でクラウドサービスを構築・運用する企業(ハイパースケーラー)が持つ大規模なデータセンターのことです。各社はこのデータセンターを利用して自社のAIを開発・運用したり、クラウドサービスを顧客に提供したりしています。

なおデータセンターには、ハイパースケールデータセンターの他にも、データセンター事業者がサービスを提供するコロケーションデータセンター、利用企業自身が保有・運営するエンタープライズデータセンターなどがあります。一般的に、ハイパースケールデータセンターは他と比べて大規模なものになります。

急成長続くクラウドサービス

- クラウドサービスとは何でしょうか。

-

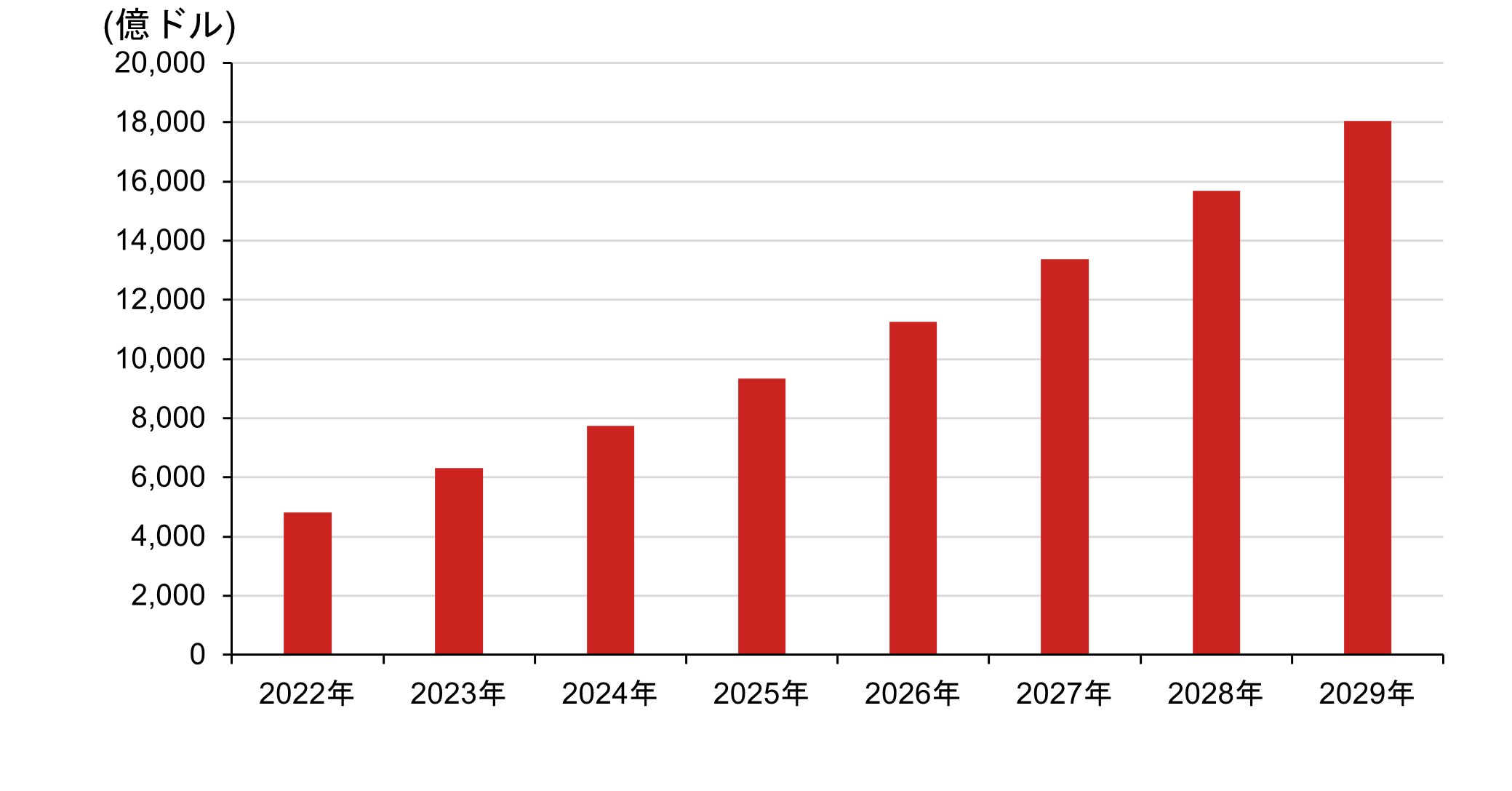

クラウドサービスとは、インターネットを通じてサーバーやストレージ、ソフトウェアなどのコンピューター資源を提供するサービスです。顧客はクラウドサービスを利用して業務効率を改善できたり、自社に合った機能をカスタマイズできたりするため、需要が拡大しています。データセンターを自社で運営できないAI開発企業の多くも、こうしたハイパースケーラーのデータセンターに頼っているようです。総務省などによると、世界のクラウドサービスの市場規模(売上高)は2029年に1兆8,000億米ドルと、2023年比で約3倍になる見通しです。

(注)2024年以降は予測値。

(出所)総務省、Statistaの資料をもとに野村證券市場戦略リサーチ部作成

-

そのため、ハイパースケーラーはクラウドサービスに力を入れており、売上高に占めるクラウド事業の割合は小さくありません。マイクロソフトは約40%(2025年度)、オラクルは約50%(2025年6-11月期)に達します(注:各社が開示するクラウド関連事業セグメントの売上高より野村證券市場戦略リサーチ部にて試算)。

- どんな企業のシェアが高いのでしょうか。

-

クラウドサービスの世界シェアが最も高いのはアマゾンの「AWS」で、シェアは約3割にのぼります。マイクロソフトの「Azure」、グーグル(アルファベット)の「Google Cloud」が続き、3社でおよそ6割のシェアを占めているとみられます(総務省などより、野村證券市場戦略リサーチ部調べ)。ソーシャルメディアのフェイスブックを運営するメタ・プラットフォームズもハイパースケーラーの一角としてデータセンターに投資していますが、自社サービスでの利用にとどまっています。

データセンター投資に高まる懸念

- データセンター投資を巡り懸念が広がっているようです。なぜでしょうか。

-

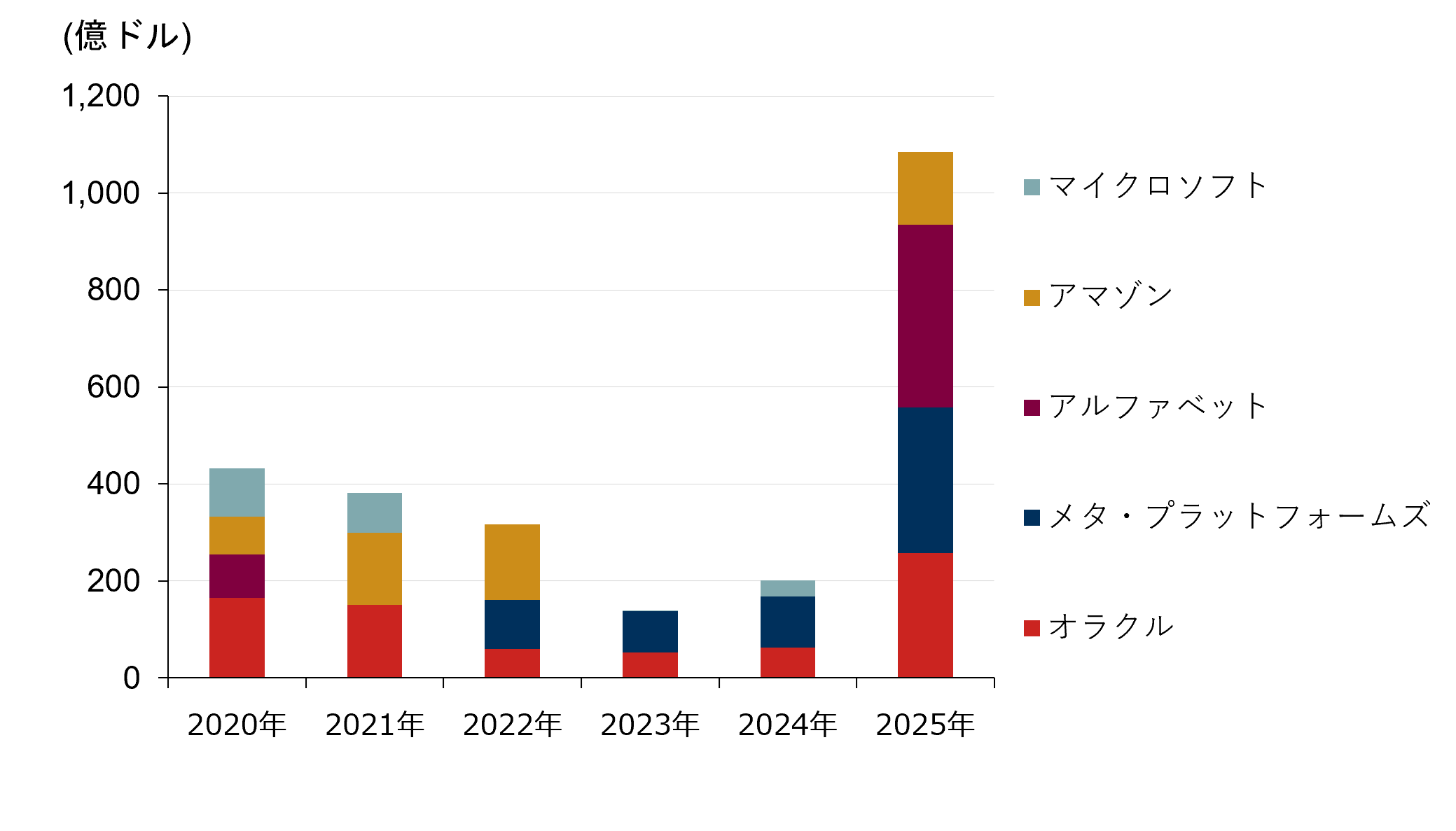

ハイパースケーラーによる巨額の社債発行が相次いでいるためです。2025年の各社の社債発行額は合計で1,000億米ドルを超え、前年と比べ約5倍に膨らんでいます。主な資金使途はデータセンター投資とみられ、大規模な設備投資による財務体質の悪化を警戒する投資家が増えています。

(出所)ブルームバーグより野村證券市場戦略リサーチ部作成

-

データセンターは用地の取得から稼働まで時間がかかるため、各社は中長期的な需要増大を見越し、先んじて投資に踏み切る必要があります。競争が激しいのであれば、なおさらです。将来的に大規模な先行投資額に見合うだけの収益を生み出せるかどうかも不透明である点が、投資家の不安につながっているのでしょう。

前回お伝えしたように、AI市場全体の規模が拡大し続けている間は、半導体同様、データセンターへの引き合いも強いままでしょう。しかし、いったん規模の拡大が一巡すれば、「パイの奪い合い」が起き、技術力や価格競争力に劣る企業は先行投資に見合う水準の収益化までの道のりが険しくなる可能性があります。

データセンター投資の収益化はどう見極めるか

- 収益化できるかどうかが大事ということですね。それはどう見極めれば良いのでしょうか。

-

クレジット・アナリストとして注目しているのは、債務残高(借入残高)と営業キャッシュフローの比率です。これは企業の債務負担の大きさ(債務返済能力)を表す指標で、一般的には比率が小さいほど、債務返済能力に優れていると評価できます。また、分母となる営業キャッシュフローとは営業活動による現金収入から仕入れ額などを差し引いた値で、プラス幅(黒字額)が大きいほど営業活動で稼ぐ力があるとみなされます。

今後、投資拡大に応じて、各社の債務残高も増加することが予想されます。ただし、増加する債務残高と比較しても、それに見合うだけの営業キャッシュフローを継続的に確保できているのであれば(債務残高と営業キャッシュフローの比率が大きく上昇しなければ)、その企業の債務返済能力や財務体質は概ね維持されている可能性が高くなります。この場合は、その企業が投資や債務負担に見合う水準の収益・営業キャッシュフローを生み出しているひとつの証左となるでしょう。

実は、ハイパースケーラーの多くは長期的に潤沢な営業キャッシュフローをもたらすコアビジネスがあり、債務残高の規模は、営業キャッシュフローと比べて低位に抑制されています。たとえ設備投資額や社債の発行額が市場の話題になるような金額だったとしても、すぐさま警戒すべき水準まで財務体質が悪化するわけではないと考えられます。

もちろん、この先リスクがないとは言い切れません。資金調達のために社債の大量発行が続き、格付け会社から格付けが引き下げられ、信用力を毀損するような状況になれば、調達金利の上昇などが業況圧迫の要因となる可能性があります。こうした懸念があるのは、現状では一部の企業にとどまっていますが、データセンター投資を巡るニュースは、しっかりと目配りしておきましょう。

- 野村證券 市場戦略リサーチ部 シニア・クレジット・アナリスト

篠原 哲 - 2021年に野村證券入社後、クレジット・アナリスト業務に従事。以前は日本生命保険において、エコノミスト業務や企業審査・アナリスト業務を経験。1998年慶應義塾大学経済学部卒業、2005年千葉大学にて経済学修士。

※この記事は、投資判断の参考となる情報の提供を目的としており、投資勧誘を目的として作成したものではありません。また、将来の投資成果を示唆または保証するものではありません。銘柄の選択、投資の最終決定はご自身のご判断で行ってください。

- 手数料等およびリスクについて

-

当社で取扱う商品等へのご投資には、各商品等に所定の手数料等(国内株式取引の場合は約定代金に対して最大1.43%(税込み)(20万円以下の場合は、2,860円(税込み))の売買手数料、投資信託の場合は銘柄ごとに設定された購入時手数料(換金時手数料)および運用管理費用(信託報酬)等の諸経費、年金保険・終身保険・養老保険・終身医療保険の場合は商品ごとに設定された契約時・運用期間中にご負担いただく費用および一定期間内の解約時の解約控除、等)をご負担いただく場合があります。また、各商品等には価格の変動等による損失が生じるおそれがあります。信用取引、先物・オプション取引をご利用いただく場合は、所定の委託保証金または委託証拠金をいただきます。信用取引、先物・オプション取引には元本を超える損失が生じるおそれがあります。証券保管振替機構を通じて他の証券会社等へ株式等を移管する場合には、数量に応じて、移管する銘柄ごとに11,000円(税込み)を上限額として移管手数料をいただきます。有価証券や金銭のお預かりについては、料金をいただきません。商品ごとに手数料等およびリスクは異なりますので、当該商品等の契約締結前交付書面、上場有価証券等書面、目論見書、等をよくお読みください。

- 株式の手数料等およびリスクについて

-

国内株式(国内REIT、国内ETF、国内ETN、国内インフラファンドを含む)の売買取引には、約定代金に対し最大1.43%(税込み)(20万円以下の場合は2,860円(税込み))の売買手数料をいただきます。国内株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。国内株式は株価の変動により損失が生じるおそれがあります。国内REITは運用する不動産の価格や収益力の変動により損失が生じるおそれがあります。国内ETFおよび国内ETNは連動する指数等の変動により損失が生じるおそれがあります。国内インフラファンドは運用するインフラ資産等の価格や収益力の変動により損失が生じるおそれがあります。

外国株式(外国ETF、外国預託証券を含む)の売買取引には、売買金額(現地約定金額に現地手数料と税金等を買いの場合には加え、売りの場合には差し引いた額)に対し最大1.045%(税込み)(売買代金が75万円以下の場合は最大7,810円(税込み))の国内売買手数料をいただきます。外国の金融商品市場での現地手数料や税金等は国や地域により異なります。外国株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。外国株式は株価の変動および為替相場の変動等により損失が生じるおそれがあります。

詳しくは、契約締結前交付書面や上場有価証券等書面、目論見書、等をよくお読みください。