2022.04.21 NEW

プロに聞いた「失敗しないマイホーム購入」のコツとは?

「住宅ローンを組むなら頭金は必須」「修繕積立金は安いほどお得」など、マイホーム購入における通説はさまざま聞くが、それらは本当なのだろうか?

人生の四大支出の一つであるマイホーム購入は、足元の損得に惑わされることなく、購入後の長い人生を見据えたライフプランの検討が必要だ。本記事では、株式会社リビングライフ蒲田支店長として長く不動産仲介に携わり、ファイナンシャル・プランナーとしても住宅購入に関するさまざまなアドバイスをしてきた田村恭一(たむら きょういち)さんに、後悔しないマイホーム購入を実現するポイントについて伺った。

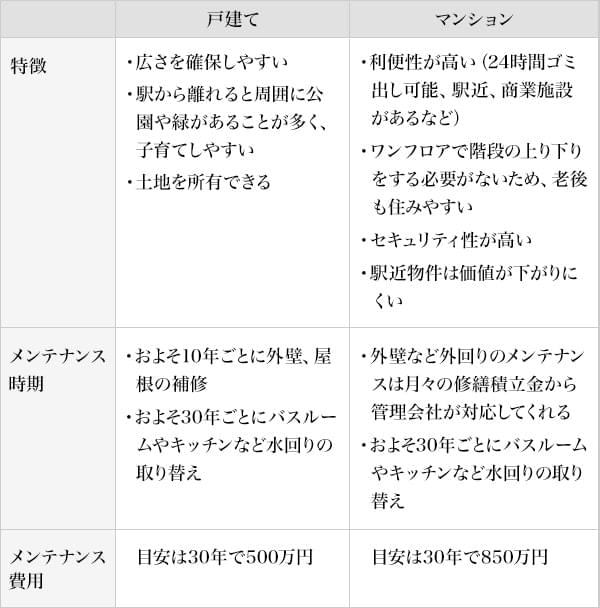

戸建てとマンション、選ぶポイントは?

マイホームを考える際、戸建てかマンションかで迷う人は多いだろう。田村さんは「まずはライフスタイルや価値観を意識して選ぶ方がいいでしょう」とアドバイスする。たとえば、広さや静かな住環境、子育て環境やコミュニティを重視するなら戸建て、駅近や階段のないワンフロアといった利便性、セキュリティ面、管理の手間を省くことを重視したいならマンションという選択になる(図1)。

上図にあるように、戸建てとマンションではその特徴だけでなく、購入後のメンテナンスや費用にも違いがある。特にマンションの修繕積立金は、2021年9月に国土交通省が発表した「マンションの修繕積立金に関するガイドライン」の改訂により、これまでの相場よりも上昇する可能性が高い。修繕積立金が安すぎると、大規模修繕のときに費用が不足して一時金を徴収される可能性もあり、安いからお得ということにはならないので注意したい。

また、水回りの交換は戸建てとマンションに共通して必要になる費用で、遅くとも30年で交換が発生する。メンテナンス時期と費用についても確認しておきたい。

こういった違いも含めて、戸建てかマンションかを検討していく。その上で「ライフプランや将来売却することも想像し、エリアの市況や流通性も考慮した方が良いでしょう」と田村さんは言う。

住宅購入時は、物件価格以外にもさまざまな諸費用がかかることも忘れてはいけない。たとえば、仲介会社を利用した場合は仲介手数料がかかるほか、契約時の印紙税、登記費用、固定資産税、都市計画税、不動産取得税、火災保険料、住宅ローンの保証料や事務手数料といった費用がかかる。可能であれば、これらの費用は原則として自己資金で用意できた方が望ましい。

住宅ローンの金利は固定と変動、どちらがおすすめ?

住宅ローンを組む際は、多くの人が、固定金利か変動金利、どちらを選択すれば良いか迷うだろう。固定金利は市中金利が上昇してもローン金利は上がらないというメリットがあるが、変動金利の方が金利そのものは低く抑えられる可能性があるからだ。

「長期で支出を固定できる固定金利の方が安心ではありますが、金利水準はバブル崩壊以降、大きく上昇することなく推移していることも事実です。変動の低金利メリットを享受しながらリスクを抑えるために、固定と変動を半々で借りるという手もあります」と田村さんは話す。

さらに、2022年度の税制改正により「住宅ローン控除」の内容が変更になる点にも注意したい。新築も中古も、これまで1%だった控除率が0.7%に引き下げられて、還付される金額が減る場合がある。また、適用対象者の所得要件も3,000万円から2,000万円と厳しくなる。ほかにも、借入限度額や控除期間(10年または13年)など、住宅の種類や入居時期によって適用条件が異なるため、実際に住宅ローン控除を受ける際は確認が必要だ(図2)。

出典:国土交通省「令和4年度国土交通省税制改正概要」をもとに編集部作成

詳細については上記出典元をご確認ください。

今回の税制改正も踏まえて、住宅ローンを利用する際は「住宅ローン控除で受けられる還付額が減るケースも考えられるので、共働きの夫婦であればそれぞれの名義でローンを組んで双方で控除を受けるなどの対策も検討しましょう」とアドバイスする。

マイホーム購入で、よくある失敗とは

マイホーム購入で失敗は避けたい。よくある失敗について、田村さんに3つ挙げてもらった。

(1)「頭金を貯めるべき」「家賃と同程度なら払える」という考え

「〇年後のマイホーム購入を目指して、頭金を貯めています」という声はよく聞く。しかし、田村さんは「頭金を貯めてから購入することがすべてのケースに適しているというわけではありません」と指摘する。

実家や家賃の安い社宅に住んでいる場合であれば、その間に頭金を貯めることで借入額を減らし、金利負担を小さくすることが可能だ。しかし、都市部で部屋を借りているような場合、毎月高額な家賃支出が発生するため、頭金が貯まるまでに時間がかかってしまう。たとえば、毎月10万円の家賃を払いながら、頭金のために5万円の貯蓄を続けるなら、月15万円までの返済で収まるローンを組んだ方が早くマイホームを手にできる。こうした場合には、多少金利負担が増えても、頭金ゼロでローンを組んで購入した方が良い場合もあるという。「物件価格の2~3割は頭金として準備を」という一般的なアドバイスについても、あるに越したことはないが、必ずしもすべての人に当てはまるわけではないのだ。「頭金を貯めてから購入した方が良いのか、貯めずに今買った方が良いのかは実際にシミュレーションして判断した方が良いでしょう」と田村さんは言う。

また、「ローンの返済額が家賃と同程度なら大丈夫」と決めつけるのも危険だ。借入時の返済に問題がないからといって、将来も同じだとは限らない。田村さんは、「現状だけを判断して安易にローンを組むと、将来家族が増えたり、出費が増えたりしたときに返済に窮することもあり得ます。『今の家賃と同じなら払えるから』と根拠もなしにすすめる不動産業者もあるので注意が必要です」と警告する。

(2)保険に入れず住宅ローンが組めなくなる

若いうちは健康でも、頭金を貯めている間に年齢を重ね、健康診断での指摘が増えてくる可能性もある。住宅ローンを組む際には、団体信用生命保険(団信)という保険の加入を必須とする金融機関は多い(注)。団信は契約者が死亡するなどローン返済が難しい事態になった際に、残りの住宅ローンを保険から返済するための仕組みだ。若くて健康なうちは問題なく加入できる団信も、なんらかの持病を持つようになると加入を断られることもある。「団信に加入できないとローンを組むことが困難になり、住宅購入そのものを断念せざるを得ないケースがあります」と田村さんは言う。

(注)団信がつかない住宅ローンもあるが、その場合、死亡などが発生しても残された家族などがローンの支払いを続けなければならない。

(3)購入物件を土日祝日にしか見に行かない

気になる物件を土日祝日に見に行く人は多いだろう。しかし、平日か休日か、午前か午後かで住環境は大きく変わるという。

田村さんは「休日は静かだったけど、平日は車通りが多いとか、近隣から音がするとか。人の流れや雰囲気は変わってきます。また、午前と午後で日の入り方も変わってきますので、そういったことも事前に確認した方が良いでしょう。実際、契約後にトラブルになることがあります」と話す。

「失敗しないマイホーム購入」のコツは、長期的なライフプランとシミュレーション

こうした失敗を防ぐにはどうしたら良いのだろうか。田村さんは、長期的なライフプランを立てて、お金の動きをシミュレーションすることをすすめている。ライフプランのシミュレーションとは、これからの人生に必要なお金について、未来の収支状況の計画を立てることだ。ローン返済に加えて、転職や出産、子どもの進学などお金のかかりそうなライフイベントに沿った出費を予想し、収支を計算することで、将来にわたって家計が赤字にならないかどうかを検証するのだ。

長く住んでいく家だからこそ、将来のライフイベントも見越した上で判断することが重要だ。「住宅ローンは30年以上の返済期間にわたることが多いので、その間に収入や支出、家族構成などが大きく変わるものです。子どもが生まれたときや、子どもが独立して広い家が必要なくなったときにどうするかといった遠い将来のことまでイメージしておくことをおすすめします」と田村さんは言う。

「頭金がいくら貯まったら」「何歳までには」といった漠然とした計画だけではなく、いつどんなマイホームを購入するのが最適かをシミュレーションしておきたい。さらに、購入後のライフプランを見据えた返済計画を立てることが重要だという。田村さんは、「マイホーム購入はゴールではなく、住み始めてからがスタートなので、長期視点のプランを描けているかどうかが成功のポイントです」とアドバイスする。

マイホーム購入を検討する際は、老後も含めてどんな人生を歩んでいきたいかを家族で話し合い、そのために必要なお金をシミュレーションした上で、計画的な資産形成をすることも考えていきたい。

- 【関連記事】

- 【お話をお伺いした方】

- 田村 恭一(たむら きょういち)

- 株式会社リビングライフ 蒲田支店長。

ファイナンシャル・プランナー。「ホスピタリテイを大切にし、お客様の想像を超えるサービスを提供する」ことを掲げる同社に入社し、宅地建物取引士として20年以上にわたり不動産の仲介を手がける。

フリーダイヤル0120-876-132

- 株式会社リビングライフ 蒲田支店長。