2022.08.25 NEW

円安・円高で暮らしはどうなる?為替相場の仕組みを理解して経済の一歩先を予測しよう

円安・円高、1ドルはいくらといったニュースは、テレビや新聞などで日々目にするだろう。もともとドル円相場は「1ドル=360円」の固定にされていた。その後、スミソニアンレート(1ドル=308円)という時代を経て、1973年2月から変動相場制に移行した。1ドル=360円の当時と比べると、現在の円相場は円高、つまり円の価値が大きく高まったことになる。

このように、変動相場制の下では、その時々の金融政策や経済状況などによって為替相場が動くが、それが私たちの暮らしや経済にどのような影響を及ぼすのか、正確に説明できるだろうか。今回は、為替相場は何によって変動するのか、為替相場の変動によって私たちの日々の暮らしにどのような影響があるのかについて解説する。為替相場の性質を知っておけば、ニュースの理解も深まり、経済の動向を読み解く際にも役立つはずだ。

為替とは

現金を介さず、帳簿上で資金の移動や金銭上の債権・債務を決済することを“為替”と呼ぶ。そのうち、自国通貨で行われる取引が“内国為替”、異なる通貨同士で行われる取引が“外国為替”だ。また、通貨の売買をする場所を“外国為替市場”、日本においてはドルと円の交換レートを一般的に“ドル円相場”、異なる通貨を交換する際の交換レートを“外国為替相場・外国為替レート”などと呼び、外国為替はほぼ24時間取引をしている。外国為替は「輸入した原油の代金を支払うため、円を米ドルに替える」「海外旅行に行くため、円を現地通貨に替える」など、私たちの暮らしと密接にかかわっている。

続いて、円相場の歴史を見てみよう。戦後(1949年)、日本では固定相場制が敷かれ、「1ドル=360円」という水準からスタートした。固定相場の時代は長く続き、変動相場制に移行したのは1973年2月からだ。2020年以降の円相場は「1ドル=100円前半~135円前後(2022年7月月末)」で推移しており、当初の1ドル=360円と比較すると「円高になった」ということになる。

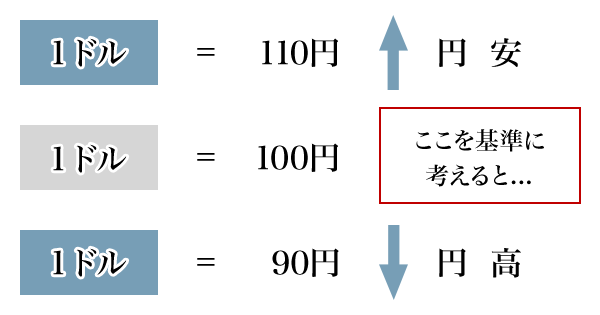

ここで、円安と円高について整理しておこう。たとえば1ドル=100円だった円相場が1ドル=110円になった場合は「円安」だ。これまで100円で買えた1ドルの商品が、円安になると110円が必要になるため、「円安=円の価値が低くなった」となる。反対に、1ドル=100円だった円相場が1ドル=90円になった場合は「円高」だ。円高になると1ドル=100円だった商品が90円で買えるため、「円高=円の価値が高まった」となる(図1)。

為替相場が変動する要因は複数ある

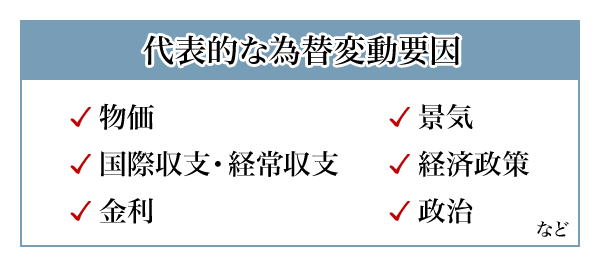

為替相場が円安・円高というように変動する大きな要因は2つの通貨間の“需給バランス”にある。たとえば円相場を例に見ると、円を売ってドルを買いたい人が多ければ「円安ドル高」、円を買ってドルを売りたい人が多ければ「円高ドル安」となる。

では、需給はどのような要因で変化するのか。具体的な要因はさまざま考えられるが、私たちに関連のあるものは主に「金利」「物価」「国際収支・経常収支」だろう。では、それぞれの影響について細かく見てみよう(図2)。

(出所)各種資料より野村證券投資情報部作成

金利の影響(金利差)

為替相場と金利の影響を見ると、一般的に「金利が高い国の通貨は上昇し、金利が低い国の通貨は下落する」といった傾向がある。たとえば、預貯金をする場合、金利だけを比較すると、利息が多くもらえる金融機関に預けたほうが有利になる。為替相場も同じで、「日本の円の金利が低く、米国のドルの金利が高い」ということになれば、ドルを買う人が増えて、為替相場は「円安ドル高」の方向に動きやすい。

物価の影響

物価が上昇する(インフレーションになる)と、「同じ価格で購入できる商品・サービスの量が減る=通貨の価値が下落する」ため、インフレが起きている国の為替レートは安くなりやすい。これとは逆に、物価が下落する(デフレーションになる)と、「同じ価格で購入できる商品・サービスの量が増える=通貨の価値が上昇する」ため、デフレが起きている国の為替レートは高くなる傾向がある。

ただし、これはあくまでも一般論で、たとえば、インフレを抑えるために中央銀行が利上げをするのであれば、インフレ減退や高金利国への資金流入などが想定され、為替レートが高くなることも考えられる。

国際収支・経常収支などの影響

貿易や投資、金融取引などによる、国内と諸外国とのお金の出入りを表す国際収支や経常収支も為替相場に影響を及ぼす。

たとえば、日本は原油などの資源の多くを輸入に頼っているが、輸入代金の支払いのために円を売ってドルなどの外貨を買う必要があることから輸入の拡大は「円安要因」になる。一方、輸出などで得た代金を国内に戻す場合には、ドルなどの外貨を売って円を買うことから「円高要因」になる。そのため、国際収支や経常収支が赤字になると円を売る取引が多くなり「円安」に、黒字になると円を買う取引が多くなり「円高」になりやすい。

近年の円相場の変動

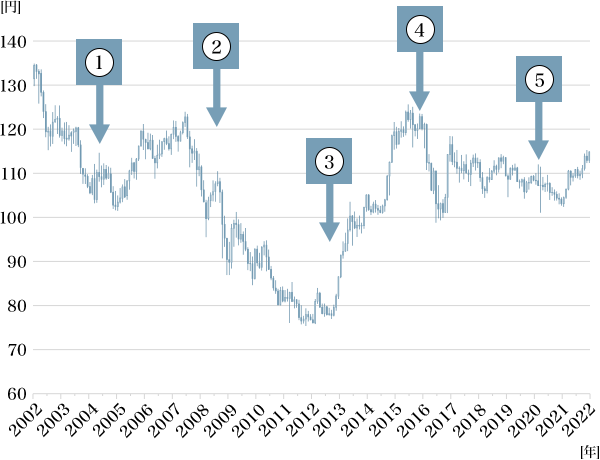

ここで、2002年からの円相場の推移を振り返り、何が為替相場に影響を及ぼしたのかを見てみよう(図3)。

| ① 2004年6月 | 米国の利上げにより、日米の金利差が拡大して円安ドル高となる |

|---|---|

| ② 2008年~2011年 | 2008年9月のリーマン・ショック、2010年の欧州債務危機、2011年3月の東日本大震災では「有事の円買い」により円高が進む |

| ③ 2012年後半 | 日銀による実質的なゼロ金利政策と金融資産の買入れなどの金融緩和の推進で円安トレンドになる |

| ④ 2015年後半 | 中国の景気減速や人民元の切り下げなどから「世界同時株安=チャイナ・ショック」となり、「有事の円買い」でトレンドが円安から円高に転換 |

| ⑤ 2020年 | 新型コロナウイルスの感染拡大により、為替は乱高下する |

(出所)(株)QUICKのデータより、野村證券作成

このように、円相場は中央銀行による金融政策の変更や、リーマン・ショックのような経済危機のタイミングで相場の転換点を迎える傾向にあることが分かる。また、経済危機が起こると「有事の円買い」で、円高が加速するケースもある。有事の円買いがなぜ起こるのかについては諸説あるが、そのひとつが、日本は世界有数の債権国で、海外に多くの資産を保有していることだろう。有事の際に海外資産を売却して国内に戻す(ドルを売って円を買う)動きが増え、需給によって円高になりやすいと考えられている。

円安・円高それぞれがもたらす影響

最後に、円安・円高が私たちの暮らしにどのような影響を及ぼすのか、円とドルの関係を例に見てみよう。

円高ドル安になった場合、円高の主なメリットは、米国からの輸入品が安く買えることだろう。ドルで取引される原油をはじめとしたエネルギー価格も円換算すると安くなるため、ガソリンや電気、ガス代なども安くなるといえる。また、米国への旅行もリーズナブルに楽しむことができる。

一方、円高ドル安のデメリットは輸出企業の業績が低下することだ。円高になると輸出製品のドルに換算した価格が高くなり、海外での競争力が低下してしまう。決算時に海外で稼いだドルを円に替えると、円安のときよりも円換算した売り上げが目減りし、利益が減ってしまうこともある。日本は米国に自動車や自動車部品、機械類などを多く輸出しており、関連する企業に勤めている人は、業績悪化でボーナスの減額があるかもしれない。また、米国株式やドル建債券に投資をしていると、円に換算した資産価格が目減りすることもある(図4)。

| 個人 | 企業 | |

|---|---|---|

| メリット |

|

|

| デメリット |

|

|

反対に円安ドル高の場合はどうだろうか。円安の主なメリットは輸出企業の業績が好転することだ。輸出製品のドルに換算した価格が安くなり、海外の輸出品の売り上げが増える可能性がある。決算時に海外で稼いだドルを円に替えるときも、円高のときより円換算した金額が増え、業績がさらに良くなるだろう。輸出企業に勤めている人は、給料やボーナスの増額が期待できるかもしれない。また、米国株式やドル建債券に投資をしていると、円に換算した資産価格が上がりやすくなる(図5)。

一方、円安のデメリットは、米国からの輸入品が高くなることだ。日本は米国からトウモロコシや大豆などの穀物や、牛肉、豚肉などを輸入しており、こうした農産物の価格が上昇することで、食べ物の価格が上昇する可能性がある。ドルで取引される原油などのエネルギー価格も、円換算すると高くなるため、ガソリンや電気、ガス代などの値上げが予想されるだろう。また、海外旅行も割高になってしまう。新型コロナウイルス感染拡大前の2019年の円相場は1ドル=110円前後だったが、2022年の前半から円安傾向になった。たとえばコロナ後、1ドル=130円前後のときにハワイ旅行を計画した人は、円に換算した費用がコロナ前より1割から2割ほど割高になったと感じたはずだ。

| 個人 | 企業 | |

|---|---|---|

| メリット |

|

|

| デメリット |

|

|

このように、円安・円高はどちらが良いということはなく、メリットがあればデメリットもある。大切なことは、為替相場がどのような動きをするのかを想定し、影響を考慮して、何をすれば良いのかを考えることではないだろうか。

【関連リンク】

野村證券の投資情報アプリ「FINTOS!(フィントス!)」では、主要株価指数など最新のマーケット情報をいつでも簡単に確認できる。将来の景気を見通す一助になるだろう。

- 手数料等およびリスクについて

-

当社で取扱う商品等へのご投資には、各商品等に所定の手数料等(国内株式取引の場合は約定代金に対して最大1.43%(税込み)(20万円以下の場合は、2,860円(税込み))の売買手数料、投資信託の場合は銘柄ごとに設定された購入時手数料(換金時手数料)および運用管理費用(信託報酬)等の諸経費、年金保険・終身保険・養老保険・終身医療保険の場合は商品ごとに設定された契約時・運用期間中にご負担いただく費用および一定期間内の解約時の解約控除、等)をご負担いただく場合があります。また、各商品等には価格の変動等による損失が生じるおそれがあります。信用取引、先物・オプション取引をご利用いただく場合は、所定の委託保証金または委託証拠金をいただきます。信用取引、先物・オプション取引には元本を超える損失が生じるおそれがあります。証券保管振替機構を通じて他の証券会社等へ株式等を移管する場合には、数量に応じて、移管する銘柄ごとに11,000円(税込み)を上限額として移管手数料をいただきます。有価証券や金銭のお預かりについては、料金をいただきません。商品ごとに手数料等およびリスクは異なりますので、当該商品等の契約締結前交付書面、上場有価証券等書面、目論見書、等をよくお読みください。