2024.03.08 NEW

野尻哲史 60代6000人調査でわかった「資産水準の満足度が低い」

撮影/竹井俊晴

2024年から新しいNISAが始まったこともあり、投資への関心が高まっている人もいるでしょう。

フィンウェル研究所の野尻哲史さんが登壇した野村證券のオンラインセミナー「新NISA時代!退職後を見据えて現役世代がやっておくべきこと」では、退職後の“資産活用”を意識しつつ、現役世代が資産形成に取り組む際のポイントなどについて語っていただきました。セミナー冒頭で野尻さんが語った、「何のために資産形成をするのか」という投資の基本姿勢を考えるヒントとして、同研究所が行った「60代6000人の声」調査(2023年2月に約6500人の60代の方を対象にアンケート調査を実施)の結果を紹介します。

何のために資産形成をするのか

野尻哲史さん

今日は、「退職後を見据えて現役世代がやっておくべきこと」というテーマでお話しします。このテーマを考える際、一つ目のポイントは、何のために資産形成をするのかということです。資産形成をするのは大事なことですが、何が目的で、どこがゴールなのかということは、改めて考えておく必要があると思います。

特に、もう少しで退職だという年齢の方々、退職を意識し始めた方々にとっては、退職後の生活の満足度が一つ大きなポイントになると思います。私が主宰するフィンウェル研究所では、毎年、60代だけを対象にしたアンケート調査を行っています。

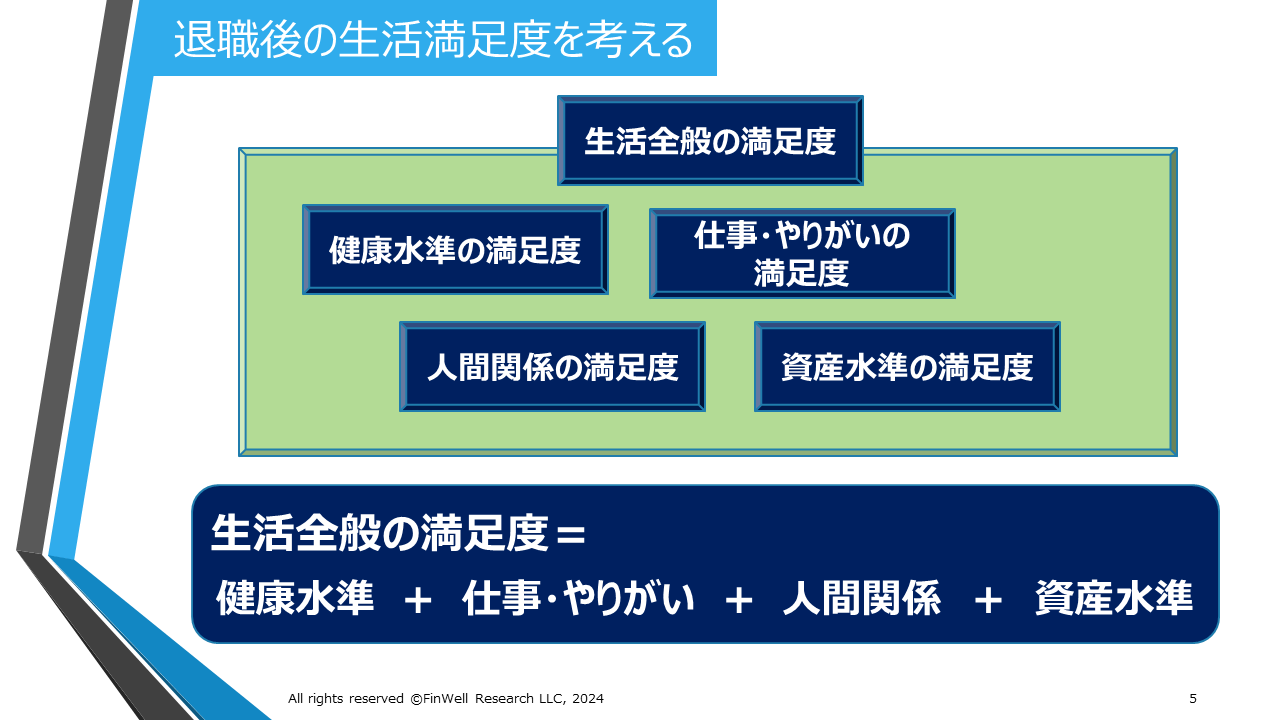

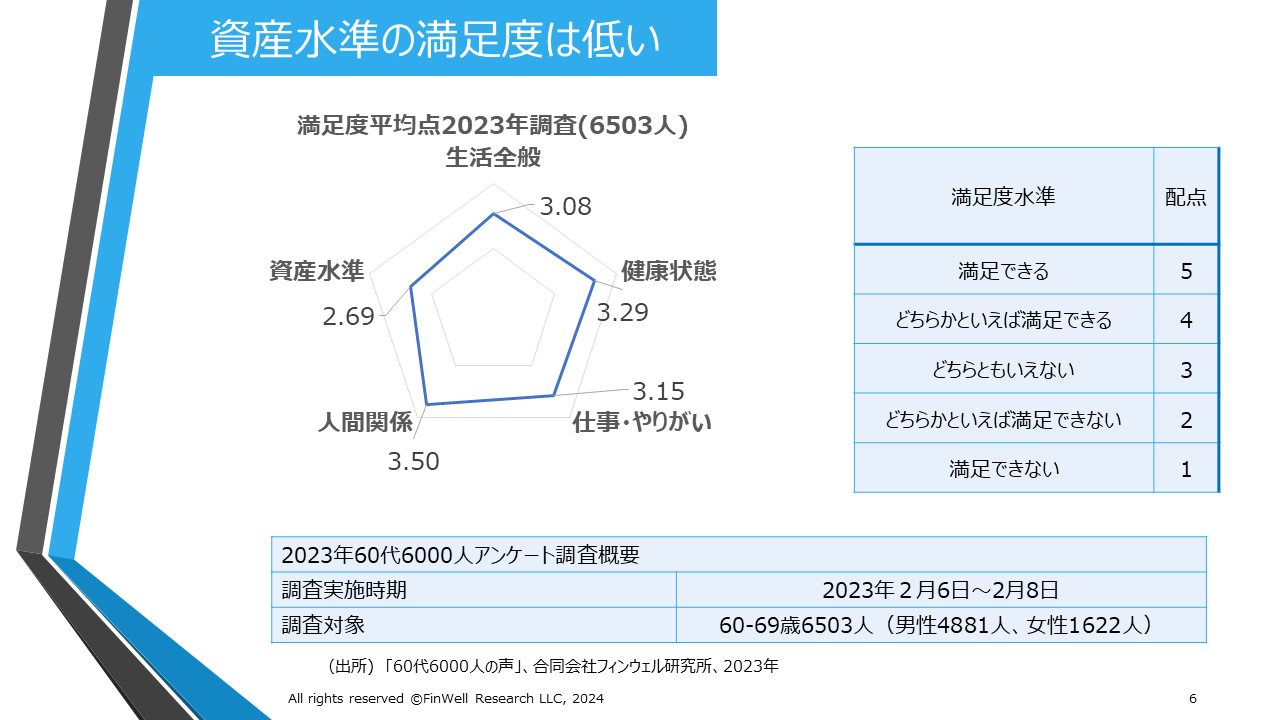

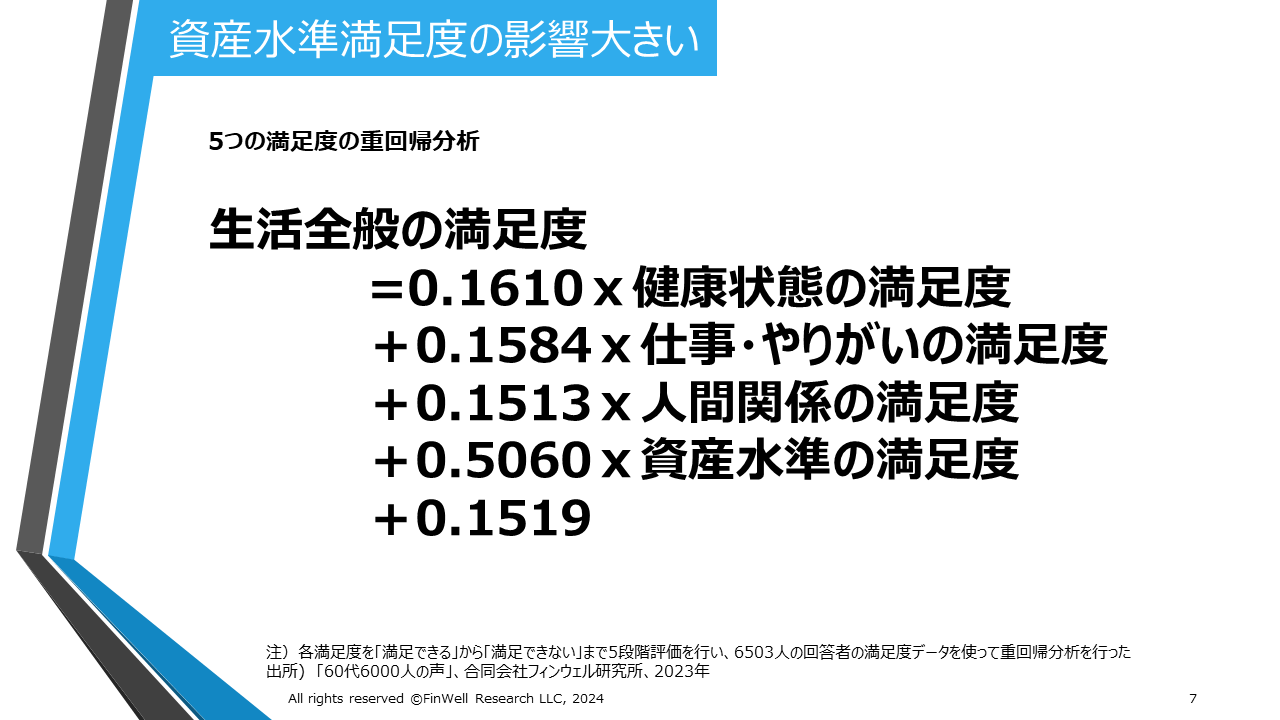

「60代6000人の声」と題したアンケート調査では、このように5つの満足度を聞いています。満足度は「満足していない=1点」から「満足している=5点」までの5段階で聞いています。生活全般の満足度は、健康水準、仕事・やりがい、人間関係、そして資産水準というパーツに分かれているという前提で分析を行ってみます。

60代の資産水準の満足度は低い

面白いのは、レーダーチャートを描いてみると、5つあるうちで3を下回っている、つまり「どちらともいえない」より下なのは、実は資産水準だけなんです。資産水準は「2.69」という数値で、「どちらかといえば満足できない」「満足できない」と回答した人が比較的多い水準にあります。

人間関係や仕事・やりがい、健康状態の点数は3を超えていて、トータルの生活全般は「3.08」となっています。お金がなくても満足のいく生活はできるというのはよく言われていたことですが、調査結果にも表れています。

ちょっと目線を変えてみましょう。健康水準、仕事・やりがい、人間関係、そして資産水準の4つの満足度がそれぞれ生活全般の満足度にどのくらい影響しているかを、重回帰分析という手法で調べました。それぞれの満足度に係数がありますが、特徴的なのは、資産水準の係数が他の4つと比べると断トツに高いことです。

これが何を意味しているかというと、資産水準の満足度の変化が最も生活全般の満足度の変化につながるということです。ほかの3つの満足度と比べると、「生活全般の満足度」への影響度が大きいのです。

平均値の水準だけをみると、生活全般の満足度に比べると資産水準の満足度は低く、5つの満足度の中で唯一「3」を下回りました。ところが、この満足度をちょっと上げると、生活全般の満足度に一番大きな影響を及ぼすことがわかりました。こう考えると、現役時代に少しでも資産水準を上げておくことは、退職後の生活の満足度に大きく影響することが分かっていただけると思います。

資産額と満足度の関係は?

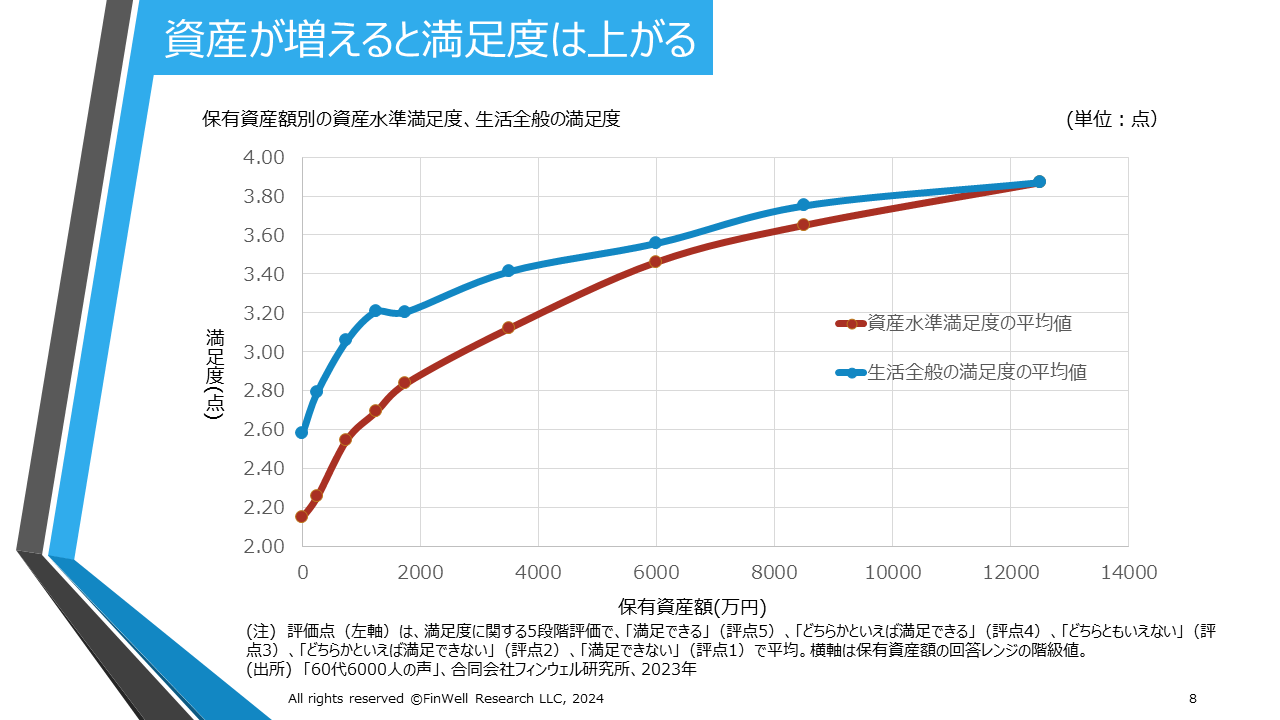

もう一つ、保有資産額別の資産水準満足度、生活全般の満足度のグラフをお示しします。右に行くほど保有する資産額が大きくなり、上に行くほど満足度の水準が上がります。この2つの軸でグラフ化したものです。

赤の線で書いた資産水準の満足度は、右にいけばいくほど、つまり保有する資産が増えれば増えるほど上がります。

面白いことに、2000万円ぐらいまでの上がり方は非常に速いスピードで、傾きが大きくなっています。そのあとはちょっと緩やかになります。生活全般の満足度も見ると、やはり2000万円前後に傾きの分岐点があるような感じがします。

「老後2000万円問題」というキーワードが話題になって久しいですが、何らかの影響が出ているのかもしれません。見方によれば、資産水準を上げれば上げるほど満足度は上がるものの、2000万円以上は、4000万円、6000万円、さらにその先へと上がっていっても、実はそれほど満足度の違いは生まれない。こういうところを調査結果の特徴として挙げることができるのではないかと思います。

野尻哲史さんのセミナーの続きは、「見逃し配信」で視聴することができます。

オンラインセミナー動画「新NISA時代!退職後を見据えて現役世代がやっておくべきこと」|野村證券 (nomura.co.jp)

他にも野村のオンラインセミナーを多数開催しています。

野村のオンラインセミナー・見逃し配信動画|店舗・セミナー|野村證券 (nomura.co.jp)

※本案内に記載のオンラインセミナー(会社説明会を除く)では、オンラインセミナーでご紹介する商品等の勧誘を行う場合があります。

- フィンウェル研究所 代表

野尻哲史 - 国内外証券会社調査部を経て2006年から外資系運用会社で投資啓発活動に従事。2019年5月にフィンウェル研究所を設立し代表に。退職後のお金との向き合い方を資産運用だけでなく勤労・移住など多方面から分析する。日本証券アナリスト協会認定アナリスト、行動経済学会等の会員の他、2018年9月より金融審議会市場ワーキング・グループ、2022年9月より同顧客本位タスク・フォース、2023年10月より同資産運用タスク・フォースの委員も務める。『60代からの資産「使い切り」法』(日本経済新聞出版)、『IFAとは何者か―アドバイザーとプラットフォーマーのすべて』(共著、きんざい)など著書多数。

※本コラムで取り上げられた投資に関する基本的な考え方などについては、あくまで個人の見解によるものであり、野村證券の意見を代表するものではございません。

- 手数料等およびリスクについて

-

当社で取扱う商品等へのご投資には、各商品等に所定の手数料等(国内株式取引の場合は約定代金に対して最大1.43%(税込み)(20万円以下の場合は、2,860円(税込み))の売買手数料、投資信託の場合は銘柄ごとに設定された購入時手数料(換金時手数料)および運用管理費用(信託報酬)等の諸経費、年金保険・終身保険・養老保険・終身医療保険の場合は商品ごとに設定された契約時・運用期間中にご負担いただく費用および一定期間内の解約時の解約控除、等)をご負担いただく場合があります。また、各商品等には価格の変動等による損失が生じるおそれがあります。信用取引、先物・オプション取引をご利用いただく場合は、所定の委託保証金または委託証拠金をいただきます。信用取引、先物・オプション取引には元本を超える損失が生じるおそれがあります。証券保管振替機構を通じて他の証券会社等へ株式等を移管する場合には、数量に応じて、移管する銘柄ごとに11,000円(税込み)を上限額として移管手数料をいただきます。有価証券や金銭のお預かりについては、料金をいただきません。商品ごとに手数料等およびリスクは異なりますので、当該商品等の契約締結前交付書面、上場有価証券等書面、目論見書、等をよくお読みください。