2024.07.17 NEW

「50代からの積立投資はいくらに設定?カギはライフプラン作成にあり」 FP横田健一

撮影/稲垣純也

リタイアメント後の生活を考え始める50代、役職定年や再雇用などで収入が大幅に下がる可能性も考えられます。安心して余裕のあるリタイアメント後の生活を送るためには、毎月いくらの積立をするのが適切なのでしょうか。積立投資の考え方を、『新しいNISA かんたん最強お金づくり』(河出書房新社)などの著作があるファイナンシャル・プランナー(FP)でウェルスペント代表取締役の横田健一さんに聞きました。

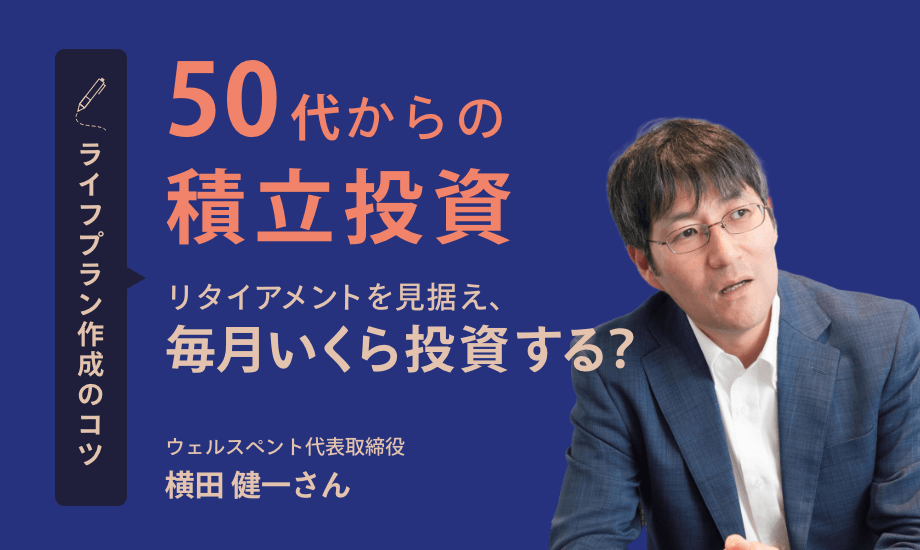

【相談者プロフィール】

夫 太郎(会社員、55歳)、妻 花子(パート、50)

家族構成 長男(17)、次男(15)(いずれも現役で理系私立大学に進学予定)

世帯年収 夫1,100万円(手取り800万円)、妻220万円(手取り180万円)、

金融資産 預貯金(教育費用含む)2,500万円、ローン残高2,000万円、投資信託700万円

退職金 2,200万円(手取り、見込み)

保険解約返戻金 300万円(60歳で受け取り、見込み)

・太郎さんは60歳で再雇用に切り替え、60歳以降の手取り年収は400万円にダウン。65歳から年間200万円の公的年金を受給(所得税・住民税・社会保険料控除後の金額)

・花子さんは60歳まで現在と同じ年収見込み。65歳から年間140万円の公的年金を受給(所得税・住民税・社会保険料控除後の金額)

・都内築20年のマンションに住む。10年に一度、リフォーム費用として100~200万円を計上。現在の資産価値は4,000万円で、年1%資産価値が下がると想定。住宅ローン残債は太郎さん66歳で完済予定。以後は修繕費など年間30万円程度の支出がある見込み

・教育費は大学学費として長男、次男にそれぞれ600万円程度を見込む

・生活費はリタイア後も同水準を維持する

・投資資産(既保有の投資信託、及び今後新規で積立する商品)はいずれも年3%の利回りで運用できると仮定。投資信託の譲渡益税は考慮しない

・インフレは考慮しない

・預貯金の利子は考慮しない

今後10~20年のライフプランを作る

太郎さん

そろそろリタイアメント後の生活を真剣に考えようと思い、相談に来ました。私は60歳で定年を迎え、退職金は税引き後の手取りで2,200万円程度の見通しです。その後は再雇用で65歳まで働くつもりです。

退職後は手取り収入が半分近くまで減る見込みなので、少しでも老後資金に余裕を持たせたく、新規で積立投資を始めようと思います。妻が以前に正社員として働いていた時に投資信託を毎月積み立てしていたのですが、自分で投資をするのは初めてです。まずは現在貯蓄に回している月3万円程度でインデックス型の投資信託を買っていこうと思いますが、大丈夫でしょうか。

横田健一FP(以下、横田FP)

毎月の収支から投資額を考えたのですね。投資額を決める前にぜひやっていただきたいことがあります。それは、今後10~20年間のライフプランを作成することです。ライフプランとは、何歳まで働くのか、再雇用や転職などどのような働き方をするのか、公的年金はいくらもらえるのかなどを考え、見込まれる収入と支出、金融資産などを整理することです。この作業をして、初めて投資に回した方がよいと考えられるお金が分かります。

具体的には、ご自身の働き方に加え、配偶者の働き方や子供の教育費、住宅ローン残債などを明確にします。その上で、今後10~20年に見込まれる家計の収支、預貯金や有価証券などの金融資産、持ち家などの不動産などを書き出し、家計のバランスシートを作成します。

これらの作業は「リタイアメントプランニング」とも言い、自分の人生を見つめなおし、セカンドライフをどう過ごすかを考えることにつながります。

花子さん

なるほど、うちはまだ子供の教育費もかかりますし、住宅ローンも残っています。まずはライフプランを作ってみます。

月々の積立額はいくらが適当?

太郎さん

ざっと収支と資産を書き出してみました。私は65歳まで再雇用で働くつもりですが、給料の手取り額は半分近くまで減ります。そのあとは公的年金をもらいながら、完全にリタイアする予定ですが、生活水準は下げたくありません。妻は60歳まで現在と同じ給与水準で働く予定です。

子供たちは私立理系大学に進学を希望しているので、一人約600万円程度の学費がかかる見込みで、一部は貯蓄しています。住宅ローンは66歳で完済予定です。

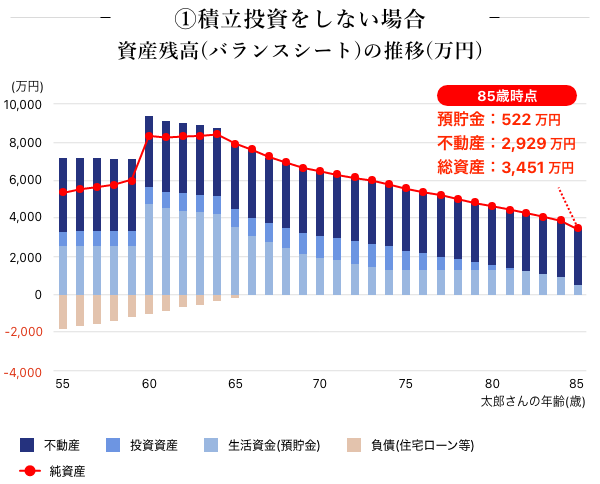

※純資産=資産合計-負債(住宅ローン)

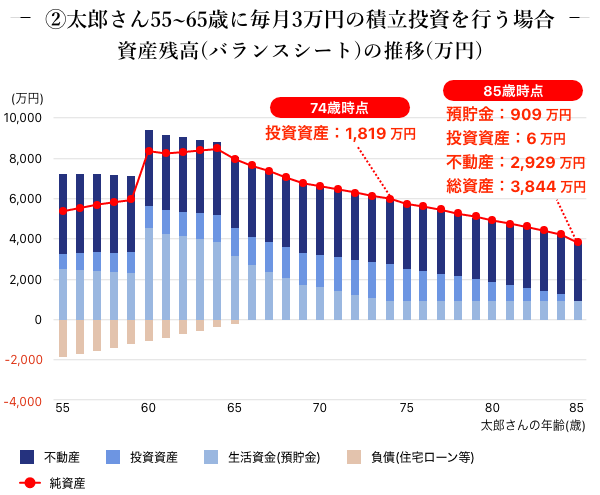

※純資産=資産合計-負債(住宅ローン)

※基本生活費は毎月生活していく上で必要となる費用(食費、日用品、水道光熱費、通信費など)を指し、特別生活費とは毎月発生するわけでないが、毎年どこかのタイミングで必要となる費用(旅行代、帰省費用、冠婚葬祭費、家電の買い替え費用など)を指します。また、住宅ローン返済額は住居費に含みます。

3つのパターンで試算

横田FP

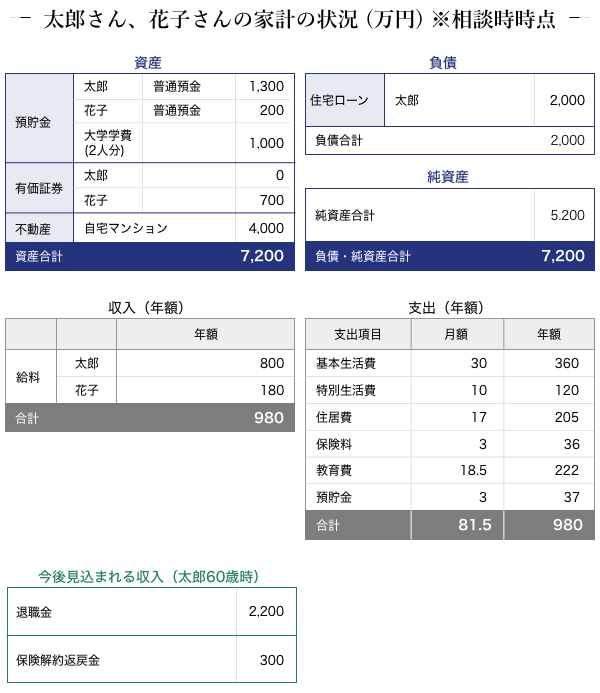

ありがとうございます。まず、現在想定されているライフプランを前提とした場合の太郎さん85歳までの家計収支の推移は以下のグラフのようになります。年間の収支は退職金が入る太郎さん60歳時点で跳ね上がりますが、その後10年間は通常の収支ベースで年間100~300万円程度の赤字が続きます。花子さんの公的年金が入るようになると赤字幅は縮小しますが、現在の生活水準を保とうとする場合、年間収支はマイナスの状態が続きます。この赤字部分を預貯金や投資資産から補っていくことになります。

※太郎さんが60歳で受け取る見込みの保険解約返戻金は、給与収入に含みます。

※太郎さんが60歳で受け取る見込みの保険解約返戻金は、給与収入に含みます。

※このシミュレーションは設定された条件を計算式にあてはめて計算したものであり、実際の収支とは異なります。

では、いくつかのパターンでライフプランシミュレーションをしてみましょう。まずは新たな投資を行わないケースを考えてみます。今後の資産残高はどのようになるのでしょうか。太郎さん85歳までの資産残高の推移をグラフにしました。年間収支がマイナスになる場合、赤字部分は預貯金や投資資産から補います。

【①積立投資をしない場合】

※このシミュレーションは設定された条件を計算式にあてはめて計算したものであり、実際の投資結果や資産残高推移とは異なります

※このシミュレーションは設定された条件を計算式にあてはめて計算したものであり、実際の投資結果や資産残高推移とは異なります

この場合だと、85歳時点で預貯金は522万円、投資資産は0万円になりました。このケースでは、家計の収支不足分を74歳までは預貯金から、それ以降は投資資産から補います。82歳時点で投資資産が0となるため、それ以降は再び預貯金を取り崩すことになります。その結果、60歳の時点で最大4,800万円ほどあった預貯金は減っていき、不動産を含めた総資産は85歳時点で3,451万円ほどになります。しかし、そのうち2,929万円は持ち家の評価額なので、85歳以降の医療、介護の費用を考えると預貯金は少し心もとないかもしれません。

試算ではインフレを考慮していませんが、将来的にインフレが継続し、物価が高騰した場合には、想定より早いタイミングで、預貯金が枯渇する可能性があります。

花子さん

確かに、夫婦で介護付きの高齢者施設に入りたいと思っても、予算的に厳しいかもしれません。自宅はすぐに売れるかどうか分かりませんし。

【②太郎さん55~65歳に毎月3万円の積立投資を行う場合】

横田FP

預貯金額だけを考えると少し心配がありますね。では、太郎さんがお考えになっている月3万円を積立投資するパターンを考えてみましょう。ある投資信託を購入し、利回りを年率3%と仮定します。ただし、実際にはマーケットの環境によって投資成果は変わってくるので、順調に年率3%の利回りが得られるとは限りません。

※このシミュレーションは設定された条件を計算式にあてはめて計算したものであり、実際の投資結果や資産残高推移とは異なります

※このシミュレーションは設定された条件を計算式にあてはめて計算したものであり、実際の投資結果や資産残高推移とは異なります

この場合だと、85歳時点での預貯金は909万円、投資資産は6万円になりました。一定の預貯金を確保するために、このケースでは、家計の収支不足分を74歳までは預貯金から、それ以降は投資資産から補います。毎月3万円の積立投資でも、こつこつと10年間続けることで、すでに保有していた投資信託と合わせ、投資資産のピークは74歳時点の1,819万円となります。不動産2,929万円を含めた総資産は、85歳段階で3,844万円となりました。

全く投資をしなかった場合に比べ、試算上は85歳時点での総資産が400万円ほど増えることになります。

50代からの積立投資のポイント

横田FP

次は、一つの例として、もっと早期にかつ大きな金額で積立を行う例を考えてみましょう。基本的に私は、50代で投資を始めるなら、投資に回せる資金はできるだけ早く市場に投入して、投資期間を長く取るほうがいいと考えています。

太郎さんのような50代以降の方々が投資額を決めるためには、月々の収支だけでなく、将来にわたるお金の出入りを考える方がよいと思います。退職を前に、「退職金を何に投資すればいいですか?」などと相談に来られる方が多いのですが、その前にライフプランを作成する作業をし、今後10~20年に見込まれる家計の収支、預貯金や有価証券などの金融資産、持ち家などの不動産などを書き出し、家計のバランスシートを作成することが大切です。特に、65歳の公的年金受給開始以降の家計収支は黒字なのか、赤字なのか。それ以前の5年間はどういう収支なのかなどを確認しましょう。

例えば再雇用で収入が減り、家計が赤字になるなら、退職金をすべて投資に回す余裕はなく、資産の取り崩しが発生します。ライフプランを作ることで、どのタイミングで、いくら投資に回せるのかが分かってきます。

ご夫婦の年齢を考えますと、毎月1万円で30年間の積立などというペースはお勧めできません。10年程度の期間でまとまった資金を投資したほうが良いと考えます。その上で、家計が赤字になれば投資資産を取り崩しながら使っていくのが良いと思います。

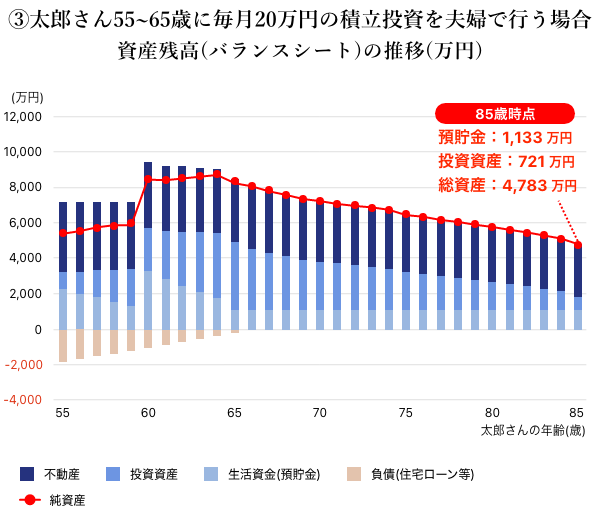

太郎さん55~65歳の10年間、毎月20万円を積立投資する

【③太郎さん55歳~65歳に毎月20万円の積立投資を夫婦で行う場合】

太郎さん、花子さんの生活水準を考えると、1年間にかかる生活費は余裕を持って考えても、1,000万円前後あれば十分ではないでしょうか。そうであれば毎月20万円、年間240万円を10年間投資する選択肢もあるのではないかと思います。現在預貯金に回している金額と夫婦の預金から毎年240万円を投資すると仮定します。早期に投資を進めるため、50代のうちは預貯金が減っていき、太郎さんが65歳以降は1,100万円程度となる計算です。しかし、その後は家計のマイナス分は投資資産から補うので、試算上は預貯金は減りません。

※このシミュレーションは設定された条件を計算式にあてはめて計算したものであり、実際の投資結果や資産残高推移とは異なります

※このシミュレーションは設定された条件を計算式にあてはめて計算したものであり、実際の投資結果や資産残高推移とは異なります

85歳時点での総資産は4,783万円。そのうち預貯金は1,133万円、投資資産は721万円となりました。太郎さんが66歳になって以降は預貯金1,000万円程度を維持するため、このケースでは収支の不足分を投資資産の取り崩しで補いますが、投資資金が大きいため、減少はゆるやかです。投資を全く行わない①の場合と比べ、1,300万円以上の差がでる試算となりました。

利益が非課税となるNISAの活用を

花子さん

ありがとうございます。月3万円の積立投資では、まったく投資をしない場合と比べてあまり変化はないんですね。一方で、月20万円の積立を行うと、85歳時点の資産が大きく増える可能性があることが分かりました。とはいえ、預貯金額が大きく減ってしまう時期があるのは、少し心配です。

横田FP

そうですね。どのくらいの預貯金を確保しておけば安心できるかは人それぞれですので、ご夫婦でよく話し合ってみてください。さらに、こちらはあくまで平均して利回り3%で運用できた場合の試算なので、マーケットの状況によって資産残高は変わってきます。あくまでも参考のひとつとして考えていただければと思います。

また、今回は試算なので考慮しませんでしたが、運用益には20.315%の譲渡益税がかかるため、実際に使える金額は試算額とは異なってくることについては注意が必要です。ただし、NISAを活用することにより、運用益にかかる税金が非課税になるので、現金化するときに税金分が差し引かれることなく、生活資金として使うことができます。実際に積み立てを開始するにあたってはNISAの活用も検討されるといいでしょう。

太郎さん

個人で投資をするのは初めてだから、月3万円くらいを積立投資すればいいかなと漠然と考えていました。積立額をもう少し増やしてもよいかもしれません。NISAや積立投資については自分たちも勉強し、我が家なりに適切な方法を考えてみます。

横田FP

はい。ご自身がどんなセカンドライフを送りたいのか、収支をイメージした上で、リタイア時に資産や負債はいくら残るのかを整理し、預貯金と投資資産のバランスを見ながら、NISAをうまく活用していただければと思います。

※図表はいずれも横田FPの資料より野村證券作成 ※本コラムで取り上げられた資産運用や投資に関する基本的な考え方などについては、あくまで個人の見解によるものであり、野村證券の意見を代表するものではございません。

- ウェルスペント代表取締役

横田健一(よこた・けんいち) - 1976年、静岡県生まれ。東京大学理学部物理学科卒業、同大学院修士課程修了。マンチェスター・ビジネススクール経営学修士(MBA)。野村證券でデリバティブ商品の開発やトレーディング、経営企画などを経験後、2018年に独立。年間100万PVのサイト「資産形成ハンドブック」(https://shisankeisei.jp/)やYouTubeで情報発信。近著に『新しいNISA かんたん最強のお金づくり』(河出書房新社)

- 手数料等およびリスクについて

-

当社で取扱う商品等へのご投資には、各商品等に所定の手数料等(国内株式取引の場合は約定代金に対して最大1.43%(税込み)(20万円以下の場合は、2,860円(税込み))の売買手数料、投資信託の場合は銘柄ごとに設定された購入時手数料(換金時手数料)および運用管理費用(信託報酬)等の諸経費、年金保険・終身保険・養老保険・終身医療保険の場合は商品ごとに設定された契約時・運用期間中にご負担いただく費用および一定期間内の解約時の解約控除、等)をご負担いただく場合があります。また、各商品等には価格の変動等による損失が生じるおそれがあります。信用取引、先物・オプション取引をご利用いただく場合は、所定の委託保証金または委託証拠金をいただきます。信用取引、先物・オプション取引には元本を超える損失が生じるおそれがあります。証券保管振替機構を通じて他の証券会社等へ株式等を移管する場合には、数量に応じて、移管する銘柄ごとに11,000円(税込み)を上限額として移管手数料をいただきます。有価証券や金銭のお預かりについては、料金をいただきません。商品ごとに手数料等およびリスクは異なりますので、当該商品等の契約締結前交付書面、上場有価証券等書面、目論見書、等をよくお読みください。

- NISAのご利用にあたり、ご留意いただきたい事項

-

- 日本にお住まいの18歳以上の方(NISAをご利用になる年の1月1日現在で18歳以上の方)が対象です。

- すべての金融機関を通じて、同一年内におひとり様1口座に限り利用することができます。

- 特定預り、一般預りで保有している上場株式等をNISA預りに移管することはできません。

- NISA預りとして保有している上場株式等をNISA預りのまま、他社に移管することはできません。

- 年間投資枠はつみたて投資枠は120万円、成長投資枠は240万円です。また非課税保有限度額(総枠)は、成長投資枠・つみたて投資枠合わせて1,800万円、そのうち成長投資枠は最大で1,200万円までとなります。なお、非課税保有限度額については、NISA口座で上場株式等を売却した場合、当該売却した上場株式等が費消していた分だけ非課税保有額(NISA口座で保有する上場株式等の残高)が減少し、その翌年以降の年間投資枠の範囲内で再利用することができます。

- NISA預りに係る配当金等や売却損益等と、特定預り、一般預りとの損益通算はできません。また、NISA預りの売却損は税務上ないものとみなされ、繰越控除はできません。

- NISA預りから払い出された上場株式等の取得価額は、払出日の時価となります。

- NISA預りとして保有している公募株式投資信託の分配金は非課税となります。ただし、当該分配金を再投資する際、当社ではNISA預り以外のお預り(特定預りや一般預り)でのご購入となります。

- 投資信託の分配金のうち、元本払戻金(特別分配金)は、NISA預りでの保有であるかどうかにかかわらず非課税であるため、NISA預りにおける非課税のメリットは享受できません。

- お客様のご住所・お名前・お取引店が変更となる場合、または国外に出国する場合等は、所定の書類をご提出いただく必要があります。

- 成長投資枠、またはつみたて投資枠で買付けた投資信託について、原則として年1回、信託報酬等の概算値を通知いたします。

- 成長投資枠のご利用にあたり、特にご留意いただきたい事項

-

- 当社が成長投資枠で取扱う金融商品は、上場株式、上場投資信託、不動産投資信託、公募株式投資信託等の他、国外の取引所に上場する当社所定の株式等(ただし上場新株予約権付社債、外国籍の公募株式投資信託等、整理・監理銘柄に該当する上場株式、信託期間20年未満またはデリバティブ取引を用いた一定の投資信託等、もしくは毎月分配型の投資信託等を除く)です。

- 国内の上場株式等の配当金等は、株式数比例配分方式を利用して受領する場合のみ非課税となります。株式数比例配分方式のお申込みはお取引店にお申付けください。

- つみたて投資枠のご利用にあたり、特にご留意いただきたい事項

-

- 当社がつみたて投資枠で取扱う金融商品は、当社で選定した、法令等の要件を満たす公募株式投資信託等になります。

- つみたて投資枠のご利用には、積立契約(累積投資契約)を締結いただく必要があります。この契約に基づき、定期かつ継続的な方法で買付けが行われます。

- 法令により、当社は、NISA口座に初めてつみたて投資枠を設けた日から10年を経過した日、及び同日の翌日以後5年を経過した日ごとの日における、お客様のお名前・ご住所について確認させていただきます。確認ができない場合は、新たに買付けた金融商品をNISAへ受入れることができなくなります。

- つみたて投資枠を利用した投資信託のお取引について

-

購入時手数料はございません。なお、換金時には基準価額に対して最大2.0%の信託財産留保額を、投資信託の保有期間中には信託財産の純資産総額に対する運用管理費用(信託報酬)(最大1.65%(税込み・年率))等の諸経費をご負担いただく場合があります。

投資信託は、主に国内外の株式や公社債等の値動きのある証券を投資対象とするため、当該資産の価格や為替の変動等により基準価額が変動することから、損失が生じるおそれがあります。個別の投資信託ごとに費用やリスクの内容や性質が異なりますので、ご投資にあたっては目論見書や契約締結前交付書面をよくお読みください。

- 投資信託の手数料等およびリスクについて

-

投資信託のお申込み(一部の投資信託はご換金)にあたっては、お申込み金額に対して最大5.5%(税込み)の購入時手数料(換金時手数料)をいただきます。また、換金時に直接ご負担いただく費用として、換金時の基準価額に対して最大2.0%の信託財産留保額をご負担いただく場合があります。投資信託の保有期間中に間接的にご負担いただく費用として、国内投資信託の場合には、信託財産の純資産総額に対する運用管理費用(信託報酬)(最大5.5%(税込み・年率))のほか、運用成績に応じた成功報酬をご負担いただく場合があります。また、その他の費用を間接的にご負担いただく場合があります。外国投資信託の場合も同様に、運用会社報酬等の名目で、保有期間中に間接的にご負担いただく費用があります。

投資信託は、主に国内外の株式や公社債等の値動きのある証券を投資対象とするため、当該資産の市場における取引価格の変動や為替の変動等により基準価額が変動します。従って損失が生じるおそれがあります。投資信託は、個別の投資信託ごとに、ご負担いただく手数料等の費用やリスクの内容や性質が異なります。また、上記記載の手数料等の費用の最大値は今後変更される場合がありますので、ご投資にあたっては目論見書や契約締結前交付書面をよくお読みください。