2021.05.13 NEW

コロナ禍で5割以上が○○に注目!――これからのお金の扱い方とは?

最近は旅行や外食が減ったり、在宅勤務で水道・光熱費が上がったりと、新型コロナウイルス感染症拡大が、日本経済や家計に大きな影響をもたらしている。

興味深いのは、コロナ禍でお金の扱い方に変化が見受けられること。みんなのお金の考え方はどう変化したのか? 自分はどうしたらよいのか? について調査データから詳しく見てみよう。

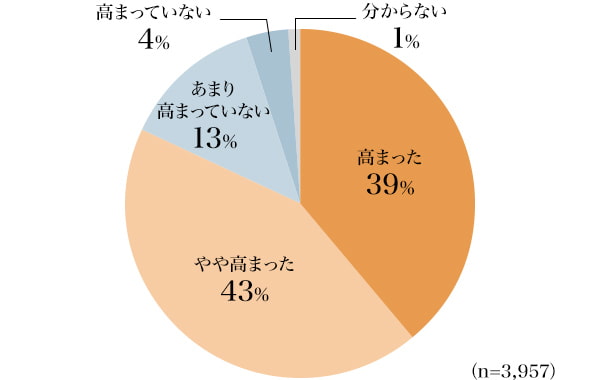

コロナ禍で生活への意識が変わった人が8割

株式会社マネーフォワードが実施した「コロナ禍の個人の家計実態調査2021」によると、82%の人が新型コロナウイルスの影響で「生活防衛の意識が高まった・やや高まった」と回答した(図1)。

出典:株式会社マネーフォワード「コロナ禍の個人の家計実態調査2021」

※ お金の見える化サービス「マネーフォワード ME」の利用者3,957名を対象にしたインターネットでのアンケート調査。2021年1月29日~1月31日に実施。

※ 以降の図もすべて同じ出典元

5割以上が「投資」に注目!

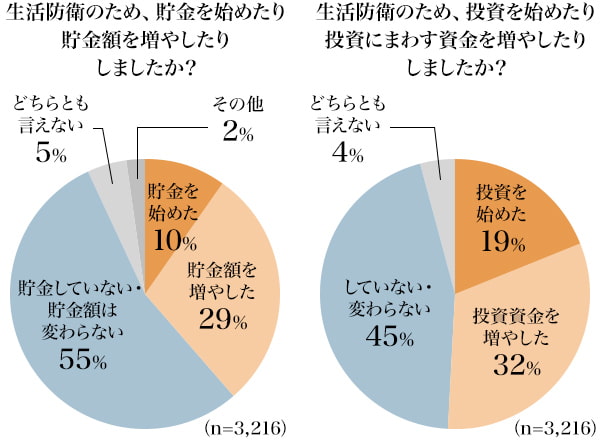

コロナ禍で生活防衛意識が「高まった」または「やや高まった」と回答した人に、貯金や貯金額について聞いてみると、「貯金を始めた」または「貯金額を増やした」と回答した人が39%となった。

また、同じ人を対象に投資や投資資金について聞いてみると、「投資を始めた」または「投資額を増やした」と回答した人が51%となり、「貯金」よりも「投資」を始めたり・増やした人が増えていることがわかった(図2)。

今あるお金をただ貯金・節約して守るだけでなく、将来のことも見越して「投資」に注目する人が増えているのかもしれない。

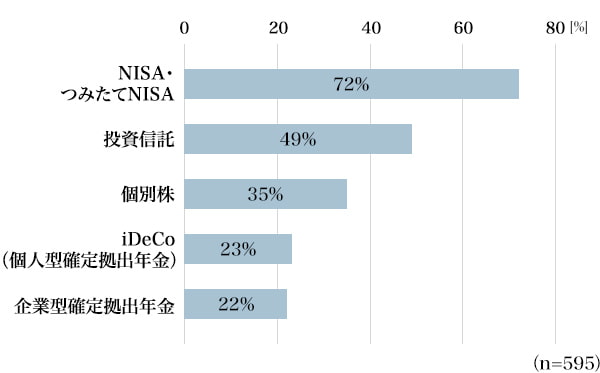

コロナ禍で始めた投資、最多は「NISA・つみたてNISA」

では、コロナ禍で投資を始めた人は、どのような金融商品に投資しているのだろうか。

投資している金融商品を複数回答で聞いてみると、最も多かったのは「NISA・つみたてNISA」で、72%の人が投資をしていた。次いで多かったのは「投資信託」の49%で、以下は、「個別株」(35%)、「iDeCo(個人型確定拠出年金)」(23%)、「企業型確定拠出年金」(22%)の順で続いた(図3)。

投資内容を見る限り、NISA、つみたてNISA、iDeCoなど、少額から始められる上に税金面で優遇を受けられる商品が選ばれており、先が見えづらいコロナ禍における資産運用の手段として選ばれていることがわかる。

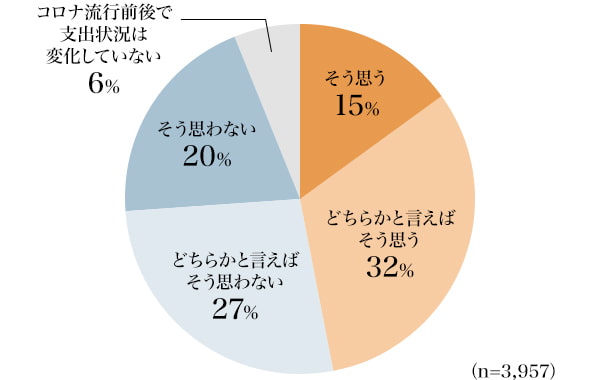

コロナ収束後の予測、「支出はコロナ前に戻る・戻らない」で意見が分かれる

新型コロナウイルスの流行が収束したら、支出がコロナ前の状態に戻ると思うか聞いた設問では、「戻る派」が47%、「戻らない派」が47%で、意見がちょうど半分に割れた(図4)。

新型コロナウイルス収束後も変化した支出が元に戻ることが無さそうと考える人が半数いるように、コロナ禍で変化した生活様式やお金の使い方は、今後も継続していく可能性がある。

この継続的な変化は、将来のライフスタイルについて考えるきっかけにもなっているだろう。いまだけでなく将来の夢を叶えるため、新たに長期的なマネープランを立てたり、以前立てたプランを見直すことも必要ではないだろうか。

前述の通り、投資が注目されていることを踏まえると、新しいマネープランを立てる上で、投資などの資産運用も考えてみるのもよいだろう。

以下の「知る・知らないで大きな差!? 20代~40代のお金のハナシ」では、人生における支出から、投資を活用したお金のつくり方まで、マネープランの作成にも役立つ幅広いお金の知識を紹介している。また、お金についてのシミュレーションツールも紹介している。ぜひこの機会に読んでみてほしい。

- ご留意事項

-

NISA口座(一般NISA・つみたてNISA)には、すべての金融機関を通じて、同一年内におひとり様1口座に限り利用することができること、同一年内に一般NISAとつみたてNISAを併用できないこと、一般NISAとつみたてNISAで非課税投資枠・非課税期間が異なること、非課税枠の残額は翌年以降へ繰り越すことはできないこと等、さまざまな留意事項がございます。詳しくは野村證券ホームページをご確認いただくか、お近くの野村證券までお問合せください。

iDeCoのご利用にあたりましては、複数の金融機関を通じて加入できないこと、加入できるのは60歳までであること、年金資産の引出は原則60歳以降であること、受取額は運用結果によって異なること、加入から受け取りまで所定の手数料がかかることなどさまざまな留意事項がございます。詳しくは野村證券ホームページをご覧ください。

- 手数料等およびリスクについて

-

当社で取扱う商品等へのご投資には、各商品等に所定の手数料等(国内株式取引の場合は約定代金に対して最大1.43%(税込み)(20万円以下の場合は、2,860円(税込み))の売買手数料、投資信託の場合は銘柄ごとに設定された購入時手数料(換金時手数料)および運用管理費用(信託報酬)等の諸経費、年金保険・終身保険・養老保険・終身医療保険の場合は商品ごとに設定された契約時・運用期間中にご負担いただく費用および一定期間内の解約時の解約控除、等)をご負担いただく場合があります。また、各商品等には価格の変動等による損失が生じるおそれがあります。信用取引、先物・オプション取引をご利用いただく場合は、所定の委託保証金または委託証拠金をいただきます。信用取引、先物・オプション取引には元本を超える損失が生じるおそれがあります。証券保管振替機構を通じて他の証券会社等へ株式等を移管する場合には、数量に応じて、移管する銘柄ごとに11,000円(税込み)を上限額として移管手数料をいただきます。有価証券や金銭のお預かりについては、料金をいただきません。商品ごとに手数料等およびリスクは異なりますので、当該商品等の契約締結前交付書面、上場有価証券等書面、目論見書、等をよくお読みください。