2025.08.14 NEW

野村は9月米利下げ予想に変更 「大幅利下げの催促相場」ではないとみる 米国野村證券・雨宮愛知

写真/タナカヨシトモ(人物)

2025年7月のCPI(消費者物価)統計は、関税によるモノの価格へのインフレ圧力が想定よりも加速していなかったことを示していました。ここまで関税によるインフレ圧力が緩やかなものにとどまっていること、雇用の伸びが足下で鈍化していることを受けて、野村證券は米国金融政策予想を変更し、次回2025年9月のFOMC会合で0.25%ポイントの利下げを予想します。米国野村證券の雨宮愛知シニア・エコノミストが解説します。

PCEインフレ率の推計に用いられる項目はハト派的な内容

トランプ政権の関税政策の影響をみるうえで、7月の米CPIは重要な指標として注目されていました。6月CPIから見えた関税影響によるインフレ圧力が継続して高まっているようなら、FRB(米連邦準備理事会)は、インフレへの警戒から政策金利の引き下げを実行しづらくなると考えられていたからです。

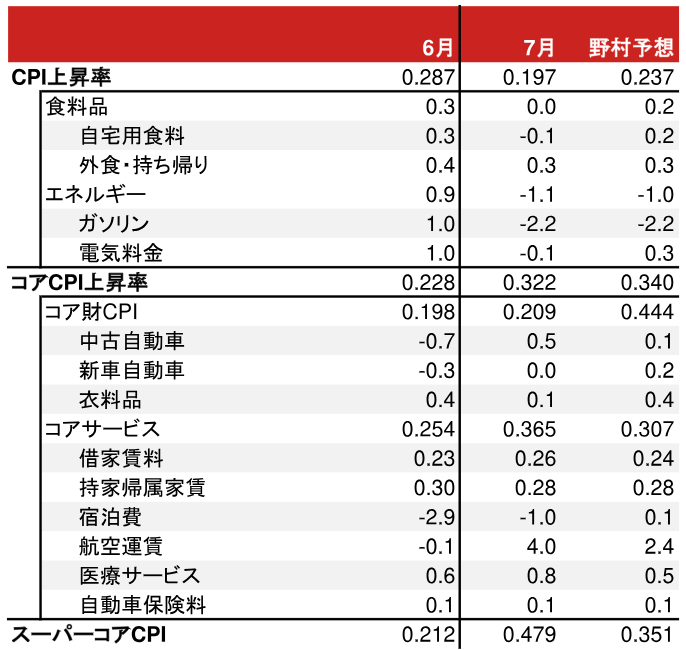

結果としては、食料品とエネルギーを除くコアCPI上昇率は前月比+0.322%と、野村予想の同+0.340%に近い数字でした(図表1)。しかし、関税の影響を受けやすい肝心のモノ価格の伸びは野村の想定を下回りました。エネルギー・食料を除くCPIのコア財価格は引き続き上昇しましたが、家電やパソコンなど関税の影響を受けやすい、いくつかの品目は価格が下落に転じています。また、衣類価格なども弱い伸びにとどまっています。6月は輸入品比率が高い品目の多くが上昇したのに対し、7月はまちまちの結果だといえます。

なお、サービス価格の伸びはやや加速しましたが、これは変動の激しい航空運賃と歯科診療サービス価格の急上昇にけん引されたもので、今回のサービス価格インフレの加速は一時的なものだろうと考えられます。

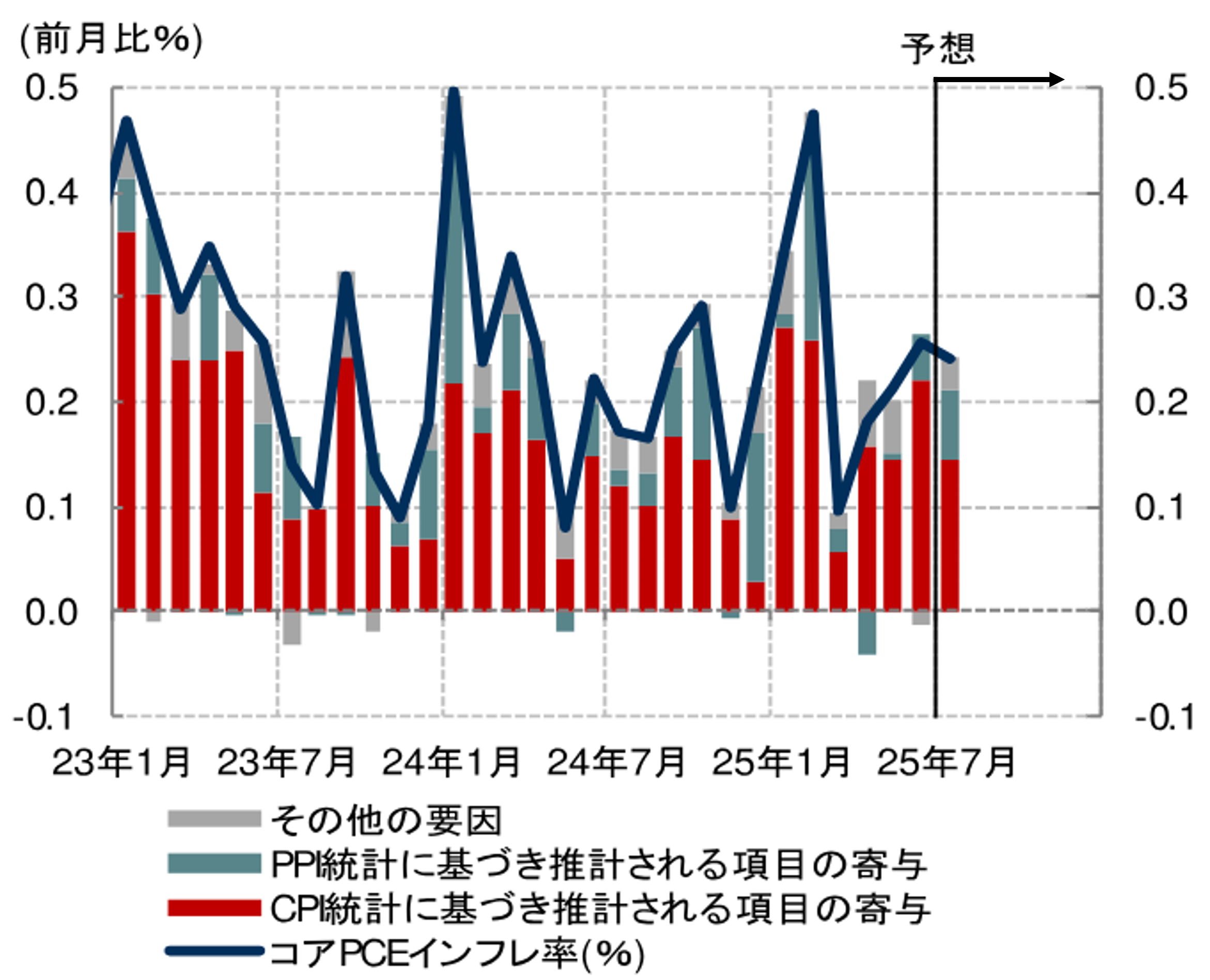

そして重要なのは、FRBが重視するコア個人消費支出(PCE)インフレ率がどうなるかです。これはCPIの内容に基づいて推計されています。コアPCEインフレ率の推計に用いられるCPIの項目は野村の想定よりも弱いものであり、7月のコアPCEインフレ率は6月に比べて、ほとんど加速しないだろうと考えられます。

具体的には7月のコアPCEインフレ率の上昇率の予想を従来予想の前月比+0.325%から同+0.243%に引き下げました(図表2)。なお、この7月のコアPCEインフレ率の予想は、8月14日に発表されるPPI(生産者物価指数)の結果により、変更される可能性がある点にご注意ください。

(出所)米労働省、ヘイバー・アナリティクスより米国野村證券作成

(出所)米労働省、ヘイバー・アナリティクスより米国野村證券作成

(出所)米労働省、ヘイバー・アナリティクスより米国野村證券作成

(出所)米労働省、ヘイバー・アナリティクスより米国野村證券作成

コアCPIの予想がほぼ野村の予想通りだったのに、コアPCEインフレ率の予想を下方修正した主な要因は航空運賃です。コアCPIを押し上げた要因はCPI航空運賃の上振れだったのですが、CPI航空運賃はコアPCEインフレ率の推計に利用されません(コアPCEインフレ率の航空運賃はPPIデータに基づいて推計されます)。

CPIの医療サービス価格も多くが堅調に伸びたのですが、歯科診療サービスなど一部を除いて、CPIの医療サービス価格はコアPCEインフレ率の推計には用いられていません(病院サービスや内科医サービス価格などもPPIデータに基づいて推計されます)。

一方、コアPCEインフレ率の計算上ウェイトの大きい品目の価格、例えば、処方箋薬価格やパソコンなどはCPIデータから計算されるのですが、これらは7月に価格が低下しています。コアPCEインフレ率の推計に利用されるCPI項目の伸びは弱く、利用されないCPI項目の伸びが高かったと言えます。

市場は9月の利下げをほぼ確実と織り込む

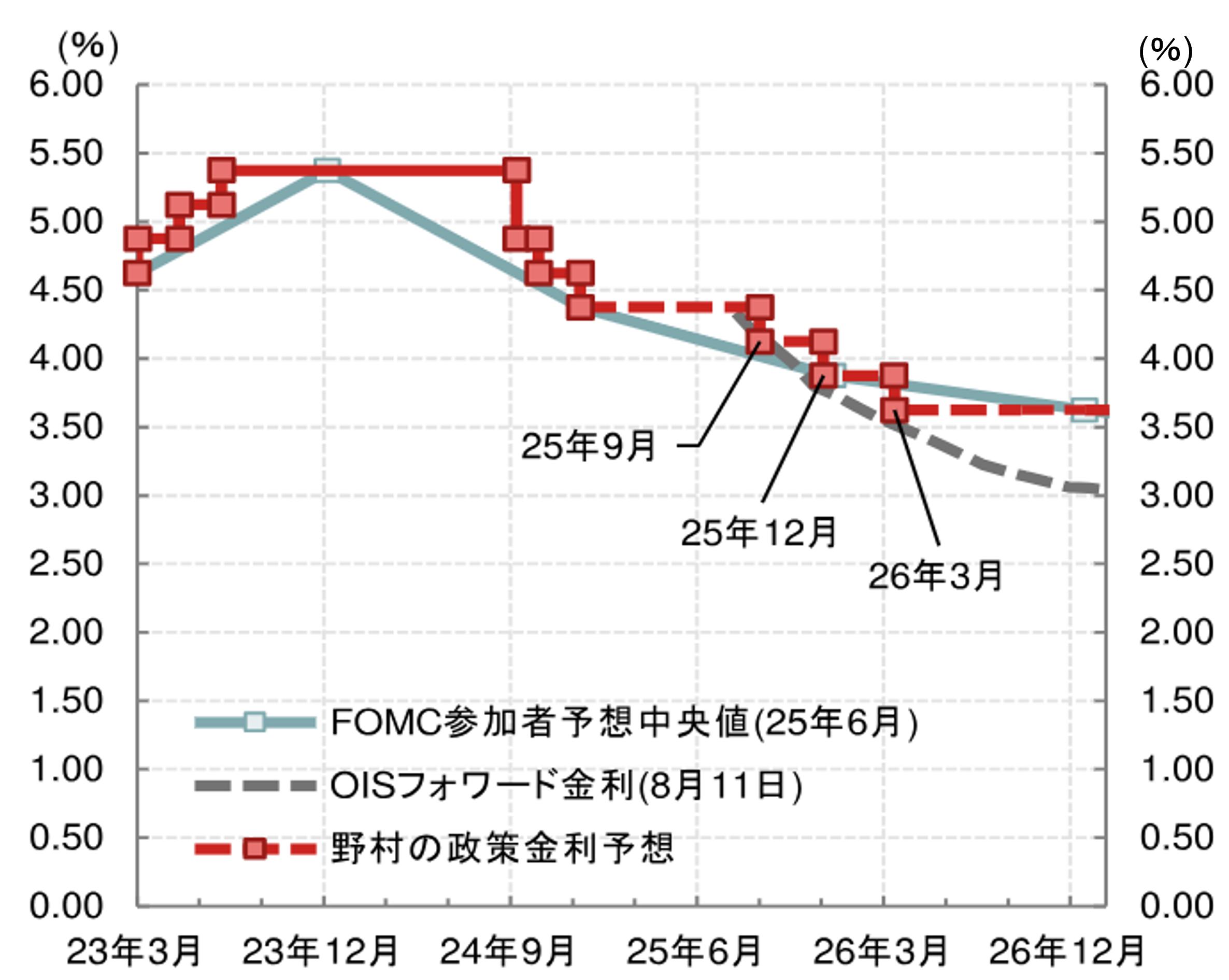

この結果を踏まえ、野村證券は米国金融政策予想を変更し、次回2025年9月のFOMC会合で0.25%ポイントの利下げを予想します。その後、四半期に1度ずつ、12月と26年3月に2度の追加利下げが実施されると予想しています。従来は12月、1月、3月に3会合連続での利下げ予想でした。よって、利下げの予想回数はこれまでと変わりませんが、利下げ再開が前倒しされ、利下げはより緩やかなペースで進められると見込んでいます。

6月のFOMC会合以降の経済データでは雇用統計が大幅に悪化し、インフレ圧力が懸念されたよりも弱いことが示されています。

参考:米雇用統計下振れもパニック売りは回避か 昨夏のショックとの違いを解説 野村證券・池田雄之輔 | NOMURA ウェルスタイル – 野村の投資&マネーライフ

これによりFRBは、年内に2度の利下げ予想を示した6月のFOMC参加者政策金利予想中央値を達成する軌道を進んでいるとみられます。市場は、9月の利下げがほぼ確実であることを織り込んでおり、緩和が最も抵抗の少ない選択肢となっているでしょう。

(出所)連邦準備制度理事会(FRB)、ブルームバーグより米国野村證券作成

(出所)連邦準備制度理事会(FRB)、ブルームバーグより米国野村證券作成

インフレリスクは引き続き上振れ方向、大幅利下げは予想していない

2024年9月のFOMCでは0.5%ポイントの大幅利下げが行われたことが印象に残っている方もいると思います。野村證券は25年9月FOMCでの利下げを想定していますが、0.5%ポイントの利下げが行われる、あるいは年内に3回の利下げが行われるといったアグレッシブな金融緩和は現時点では想定していません。

24年9月と何が違うのかというと、トランプ政権下の移民政策の転換により労働供給が減少し、その結果25年は24年に比べて失業率の上昇は抑制されています。さらに、24年はインフレが低下傾向にありましたが、25年は関税の影響もありインフレは高止まりしています。足下の関税の再引き上げにより、インフレ圧力は今後も拡大していく見通しです。また、賃金インフレも下げ渋り始めています。

一方、株価やクレジットスプレッドなどから判断すると、金融環境は比較的安定しています。リセッション対応としての大幅利下げが必要な、いわゆる大幅利下げの「催促相場」にはなっていないと考えています。

- 米国野村證券 シニア・エコノミスト

雨宮 愛知 - 2001年野村総合研究所入社。2004年より野村證券金融経済研究所経済調査部。2009年より米国野村證券(ノムラ・セキュリティーズ・インターナショナル)に勤務。

※本記事は、投資判断の参考となる情報の提供を目的としており、投資勧誘を目的として作成したものではございません。また、将来の投資成果を示唆または保証するものでもございません。銘柄の選択、投資の最終決定はご自身のご判断で行ってください。

- 手数料等およびリスクについて

-

当社で取扱う商品等へのご投資には、各商品等に所定の手数料等(国内株式取引の場合は約定代金に対して最大1.43%(税込み)(20万円以下の場合は、2,860円(税込み))の売買手数料、投資信託の場合は銘柄ごとに設定された購入時手数料(換金時手数料)および運用管理費用(信託報酬)等の諸経費、年金保険・終身保険・養老保険・終身医療保険の場合は商品ごとに設定された契約時・運用期間中にご負担いただく費用および一定期間内の解約時の解約控除、等)をご負担いただく場合があります。また、各商品等には価格の変動等による損失が生じるおそれがあります。信用取引、先物・オプション取引をご利用いただく場合は、所定の委託保証金または委託証拠金をいただきます。信用取引、先物・オプション取引には元本を超える損失が生じるおそれがあります。証券保管振替機構を通じて他の証券会社等へ株式等を移管する場合には、数量に応じて、移管する銘柄ごとに11,000円(税込み)を上限額として移管手数料をいただきます。有価証券や金銭のお預かりについては、料金をいただきません。商品ごとに手数料等およびリスクは異なりますので、当該商品等の契約締結前交付書面、上場有価証券等書面、目論見書、等をよくお読みください。

- 株式の手数料等およびリスクについて

-

国内株式(国内REIT、国内ETF、国内ETN、国内インフラファンドを含む)の売買取引には、約定代金に対し最大1.43%(税込み)(20万円以下の場合は2,860円(税込み))の売買手数料をいただきます。国内株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。国内株式は株価の変動により損失が生じるおそれがあります。国内REITは運用する不動産の価格や収益力の変動により損失が生じるおそれがあります。国内ETFおよび国内ETNは連動する指数等の変動により損失が生じるおそれがあります。国内インフラファンドは運用するインフラ資産等の価格や収益力の変動により損失が生じるおそれがあります。

外国株式(外国ETF、外国預託証券を含む)の売買取引には、売買金額(現地約定金額に現地手数料と税金等を買いの場合には加え、売りの場合には差し引いた額)に対し最大1.045%(税込み)(売買代金が75万円以下の場合は最大7,810円(税込み))の国内売買手数料をいただきます。外国の金融商品市場での現地手数料や税金等は国や地域により異なります。外国株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。外国株式は株価の変動および為替相場の変動等により損失が生じるおそれがあります。

詳しくは、契約締結前交付書面や上場有価証券等書面、目論見書、等をよくお読みください。