2023.11.08 NEW

日本人の「投資ブーム」はまだ起きていない エミン・ユルマズの投資講座

撮影/藤井洋平

国際経済から個別銘柄まで、投資に関するあらゆる情報をSNSやYouTubeなどで積極的に発信しているエコノミストのエミン・ユルマズさん。トルコから日本に留学し、大学を卒業、野村證券で投資銀行業務や機関投資家営業の業務に携わった後、「複眼経済塾」に参画したエミンさんは「日本株式はまだ値上がりする」との主張を続ける。その理由などについて語ってもらった。

いずれは起こる「日本株式買い」

日本株については、2023年9月15日発刊の『会社四季報2023年秋号』(東洋経済新報社刊)の見出しでも「増配」や「連続増配」といった前向きな見出しが目立つようになりました。今年に入り東京証券取引所が企業に、上場企業に対して経営の改善を促していることが奏功している面もあるでしょう。

一方で私が想定していたほど、海外の機関投資家も国内の個人投資家も動いていません。まだ「初動」ではないでしょうか。少しずつですが日本株への関心が国内外、米国や欧米でも高まってきているので、大きく動き出す手前ではないかと思っています。

私は、日経平均株価はまだまだ上がると思っています。日本人が自らの資産で本格的に日本株を買うようになれば、株価も大きく上昇し、市場がさらに盛り上がると思うのです。ただし、まだ日本の個人投資家が活発に動いていない印象です。

日本の家計資産は約2,000兆円あります。このうち10%ほどしか株式で運用されていないのです。この割合自体は、2000年頃と比較しても大きく変わっていません。

投資ブームは起きていない?

日経平均株価は比較的好調です。日経平均株価を構成する225銘柄に組み入れられているような銘柄、いわゆる「大型株」は、中小型株と比べて外国人投資家や機関投資家に買われやすい面があります。このため、株価が上がりやすいのだと思います。

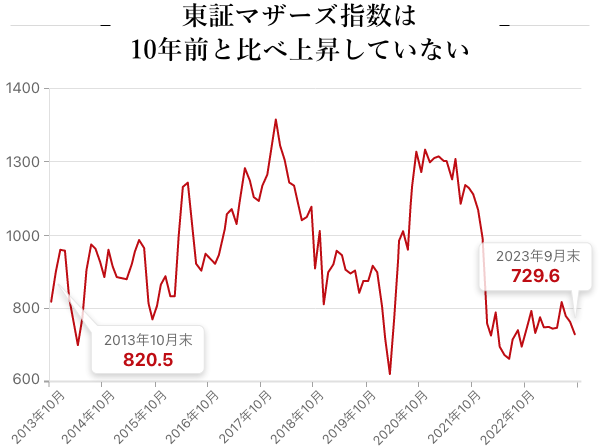

一方で、かつての東証マザーズ、今でいう東証グロース市場に上場しているような中小型銘柄こそ、本来は個人投資家の投資対象になりやすいのではないかと考えています。しかし「マザーズ指数」などを見ていただくとわかると思いますが、マザーズ指数は10年前と比較してもそれほど上昇していません。

(注)データは月次で、直近の値は2023年9月29日時点。

(注)データは月次で、直近の値は2023年9月29日時点。

(出所)ブルームバーグより野村證券投資情報部作成

ここ数年は投資に興味を持つ個人が増えていると実感しますが、しかし、その興味は米国株の投資信託に向いていることが多いと感じます。

大型、中小型を問わず、個人的に注目している分野は地方銀行や不動産デベロッパーです。地方銀行はこれから、日本銀行の金融政策が修正された場合、収益が改善して見直される可能性もあります。再編が株価を押し上げるかもしれません。

不動産デベロッパーは、やはり東京証券取引所のPBR改善要請の影響を大きく受けるでしょう。東京都心やその周辺に広大な土地や物件を所有しているというのは、やはり強いと思いますね。

日経平均はいずれ30万円台に

そもそも日本人の投資スタイルとして「逆張り」志向が強いのではないかと思っています。株価が下がったときに買うという考え方です。2020年に新型コロナウイルスの感染拡大に端を発した、いわゆる「コロナショック」によって株価が大きく値下がりしましたが、個人の証券口座数は大きく増えました。

多くの日本人の個人投資家は株価が高いときは「今は割高だから買わない方がいい、どうせ下がるはず」と考えがちなのではないかと思っています。ですから、次に株価が大きな調整局面が入った時にこそ、大勢の個人投資家が「参戦」してくるのではないかと思います。

調整局面での値下がりは、25,000円台ぐらいが下限とみています。コロナショックの時も1か月で日経平均が23,000円台から16,000円まで約7,000円値を下げた際に、「割安だ」と考えた個人投資家がたくさん参戦してきた結果、個人の証券口座数が増えたのではないかと考えています。

日本の個人投資家は割高だと思ったら動かず、大きな調整が入るたびに、少しずつ個人投資家のすそ野が広がっていくのではないでしょうか。30年近くにわたり株価が低迷していたので「株価はいつか下落する」という投資家の疑念につながり、結果として「逆張り」という投資スタイルが日本人に根付いたのかもしれません。

私は日本株の調整局面は、米国に起因して訪れる可能性があると考えています。米国は依然として高金利が続いています。このような状況が続くと、米国の株式市場がいずれクラッシュする可能性も否定できません。一般的に金利が上昇すると株価は下落すると考えられています。加えて米国経済が減速し企業業績が悪化すると、米国企業の株価が急激に下落する可能性があります。それが日本の株価にも影響し、日本株の調整局面が訪れると考えています。

だからと言って、調整のタイミングを待つ必要もないのではないでしょうか。悲観する必要もありません。なぜなら、私は日経平均株価がいずれ今の10倍、30万円台まで上昇する可能性があると考えています。理由は大きく2点あります。

1点目は株式市場の是正です。今、米国の上場企業が、主要国の企業の時価総額の5割以上を占めています。しかし名目GDPベースでみると、世界の2割程度でしかありません。ちなみに日本の名目GDPは時価総額と同じ5%程度です。

米国のGDPが50%を超えていれば、時価総額が50%以上でもおかしくはありません。つまり米国株は割高です。後述しますが、これが是正される時、投資家の資金がどこにシフトするかというと、中国などではないと思います。円安の影響も踏まえると「日本買い」が進む可能性が高いと考えています。

2点目はデフレからの脱却です。日本は米国と違い、長らくデフレの時代が続いていました。デフレではモノの価格が下がって、現金の価値が上がっていくのです。ですから、日本人は貯蓄を続けた。これはある意味「非常に正しい行為」といえます。

しかし、インフレの時代は違います。現預金のままだと価値は目減りします。家計の貯蓄が日本株への投資に回れば、株価は大きく上昇する可能性もあるといえそうです。

ですから日経平均が33,000円の時に買っても、25,000円の時に買っても、長期で投資することを想定すれば「誤差の範囲内」だと思っています。

買いやすい市場は世界でも限られている

今、主要国の株式市場で買いやすい市場が少ないのです。米国に限らず、多くの国が政治的・経済的に何らかの問題を抱えているからです。

だから主要国にお金の「逃げ場」、つまり投資先が限られるのです。そうなると、政治的、経済的なリスクの高い中国などの新興国には向かず、日本株が買われるはずです。米国の新興市場・ナスダックほどではないものの、今年は主要国の中では日経平均株価やTOPIXのパフォーマンスは良好です。

第2回では、米国株の動向などについて解説したいと思います。

- エコノミスト エミン・ユルマズ

- 1996年国際生物学オリンピック(ウクライナ・アルテク)優勝。2004年、東京大学工学部化学生命工学科卒業。2006年、東京大学新領域創成学科修士課程修了。同年、野村證券入社。企業情報部に配属、M&Aアドバイザリー業務に従事。2009年、同社・機関投資家営業部配属。2010年、同社・外国株式営業部配属。2014年、野村證券退社。2015年、四季リサーチ入社。2016年、複眼経済塾取締役・塾頭就任。

※本コラムで取り上げられた投資に関する基本的な考え方などについては、あくまで個人の見解によるものであり、野村證券の意見を代表するものではございません。

また、本コラムは参考情報の一つとして提供することを目的として制作されたものであり、当社において内容の正確性・適切性等は確認しておらず、将来の成果を示唆・保証するものではありません。

- 株式の手数料等およびリスクについて

-

国内株式(国内REIT、国内ETF、国内ETN、国内インフラファンドを含む)の売買取引には、約定代金に対し最大1.43%(税込み)(20万円以下の場合は2,860円(税込み))の売買手数料をいただきます。国内株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。国内株式は株価の変動により損失が生じるおそれがあります。国内REITは運用する不動産の価格や収益力の変動により損失が生じるおそれがあります。国内ETFおよび国内ETNは連動する指数等の変動により損失が生じるおそれがあります。国内インフラファンドは運用するインフラ資産等の価格や収益力の変動により損失が生じるおそれがあります。

外国株式(外国ETF、外国預託証券を含む)の売買取引には、売買金額(現地約定金額に現地手数料と税金等を買いの場合には加え、売りの場合には差し引いた額)に対し最大1.045%(税込み)(売買代金が75万円以下の場合は最大7,810円(税込み))の国内売買手数料をいただきます。外国の金融商品市場での現地手数料や税金等は国や地域により異なります。外国株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。外国株式は株価の変動および為替相場の変動等により損失が生じるおそれがあります。

詳しくは、契約締結前交付書面や上場有価証券等書面、目論見書、等をよくお読みください。