2023.12.13 NEW

米国金利低下、円高局面で注目の業界マッピング 野村は利下げ開始を予想

2023年12月12日、米国の11月消費者物価指数(CPI)が発表されました。エネルギー・食品を除くコア指数は前月比+0.3%となり、市場予想とほぼ一致しました。

野村證券では、今回のコア指数の上昇を一時的なものとみています。家賃インフレの鈍化と自動車価格の下落によって、今後のコア指数は緩やかに減速していくと予想しています。

このため、米国の金融政策に関しては、2023年7月のFOMC(米連邦公開市場委員会)における利上げをもって、金融引き締め局面は終了したと考えています。さらに、2024年6月には利下げが始まると見ています。

日本の金融政策に関しては、2024年1月にマイナス金利の解除を決定し、2024年4-6月期にYCC(イールドカーブ・コントロール、長短金利操作)を撤廃するというのがメインシナリオです。

野村が予想する為替相場

また、ドル円相場に影響を与える米5年国債利回りがピークアウトする可能性が高まっており、金利差の観点からはドル円相場の上昇にも歯止めがかかりそうです。これらを踏まえて、2024年12月末のドル円見通しは1ドル=135円としています。為替相場は円高・ドル安の方向にトレンドが変わると予想しています。

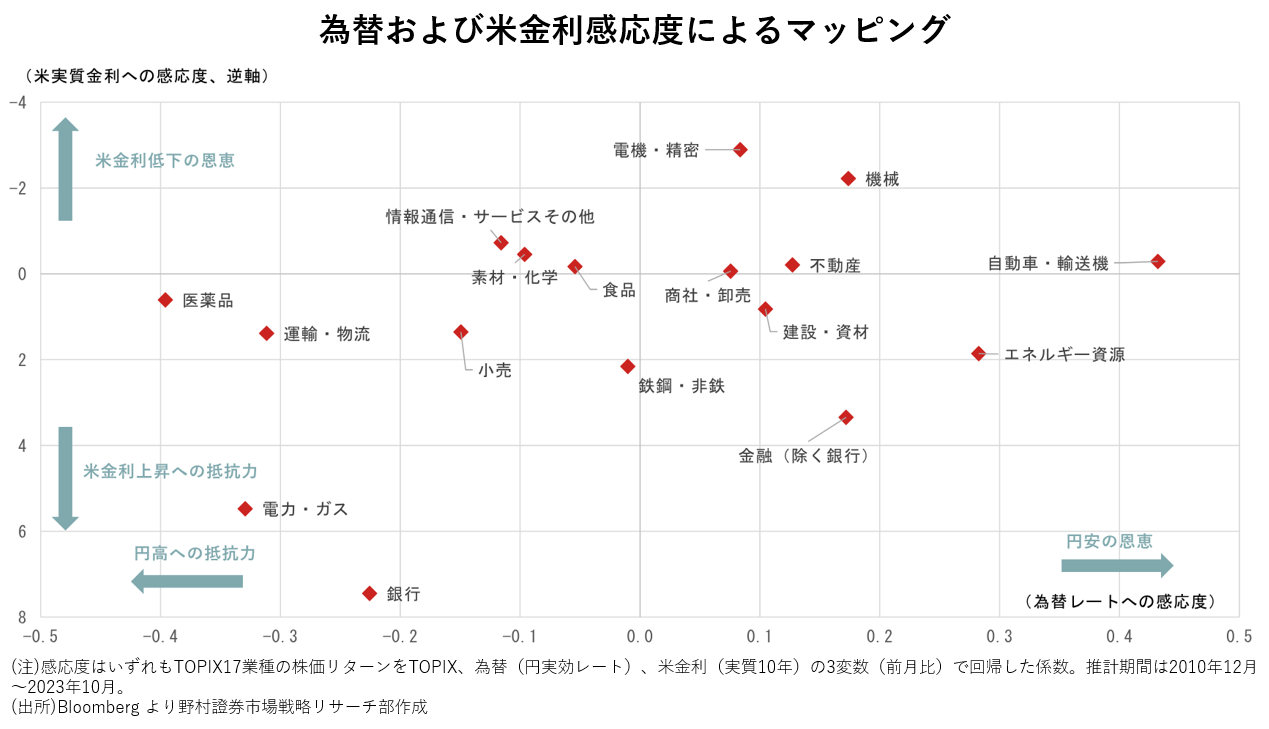

このような市場環境下ではどのセクターに注目するといいのでしょうか。以下は、為替および米国金利感応度によるマッピングです。ここでは、TOPIX17業種の株価のリターンが、為替レートや米国金利の変動にどれだけ影響を受けるかを数値化しています。

マッピングの上のほうにある業界は、米国金利低下の恩恵を受けやすく、また、マッピングの左のほうにある業界は円高への抵抗力がある業界とみることができます。

このような環境の下で優先すべきファクター(要因)として、バリュー株よりグロース株、景気敏感株よりディフェンシブ株と見ています。野村證券ではセクターとしては、システム・アプリケーション、不動産、食品、半導体製造装置に注目しています。

為替変動に対する耐性が高い半導体製造装置

例えば、半導体製造装置は輸出業種の中でも、グローバルな景気循環や為替変動に対する耐性が高いと評価しています。さらに、米国の金利低下に伴う円高の際には、金利低下によるバリュエーション上昇の効果を通じて株価が上昇しやすいグロース株の特性を持つ点も魅力です。実際にTOPIX17業種を比較すると、半導体製造装置を含む電機・精密業種は、円高耐性と金利低下メリットの観点で機械や自動車業種より優位にあります。

野村證券がカバーしている半導体製造装置企業の決算動向ですが、東京エレクトロン(8035)とSCREENホールディングス(7735)は通期の会社計画を上方修正しました。また、東京精密(7729)の受注は野村予想を上回る結果となりました。ディスコ(6146)は為替の影響を除けば、出荷、売上高、営業利益が野村予想を上回りました。一方で、アドバンテスト(6857)は通期の会社計画を下方修正しました。

国内は全般的に拡大基調のシステム・アプリケーション

もうひとつ、例として「システム・アプリケーション」セクターについて、野村證券がカバーするソフトウェア・ITサービスセクターの主要6社の決算動向を見てみましょう。

まず全体観ですが、2023年7-9月期決算は、海外のIT投資が厳しい一方で、国内は全般的に拡大基調が維持されていました。国内では、特に製造業を中心に、幅広い分野で基幹系システムの刷新需要が見られました。

個別企業の動向については、野村総合研究所(4307)は国内需要の好調を背景に、通期の営業利益計画を上方修正しました。オービック(4684)は、通期の会社計画の達成に向けて順調に進展していますが、計画の見直しは行わないとしました。日立製作所(6501)はエネルギー分野が好調で、通期の営業利益計画を上方修正しました。

日本電気(6701)は、業績の進捗は順調ですが、テレコム事業などの先行き不透明さを理由に通期の会社計画は据え置かれました。富士通(6702)はデバイス部門の不振を背景に、通期の営業利益計画を下方修正しました。NTTデータグループ(9613)は、通期の会社計画は変更されていませんが、上半期時点での親会社株主利益の通期計画に対する進捗率は37%に留まっています。

(注)2023年12月12日時点での野村證券各種見通しに基づく。

(出所)野村證券市場戦略リサーチ部、エクイティ・リサーチ部より野村證券投資情報部デジタル・コンテンツ課作成

- 手数料等およびリスクについて

-

当社で取扱う商品等へのご投資には、各商品等に所定の手数料等(国内株式取引の場合は約定代金に対して最大1.43%(税込み)(20万円以下の場合は、2,860円(税込み))の売買手数料、投資信託の場合は銘柄ごとに設定された購入時手数料(換金時手数料)および運用管理費用(信託報酬)等の諸経費、年金保険・終身保険・養老保険・終身医療保険の場合は商品ごとに設定された契約時・運用期間中にご負担いただく費用および一定期間内の解約時の解約控除、等)をご負担いただく場合があります。また、各商品等には価格の変動等による損失が生じるおそれがあります。信用取引、先物・オプション取引をご利用いただく場合は、所定の委託保証金または委託証拠金をいただきます。信用取引、先物・オプション取引には元本を超える損失が生じるおそれがあります。証券保管振替機構を通じて他の証券会社等へ株式等を移管する場合には、数量に応じて、移管する銘柄ごとに11,000円(税込み)を上限額として移管手数料をいただきます。有価証券や金銭のお預かりについては、料金をいただきません。商品ごとに手数料等およびリスクは異なりますので、当該商品等の契約締結前交付書面、上場有価証券等書面、目論見書、等をよくお読みください。

- 株式の手数料等およびリスクについて

-

国内株式(国内REIT、国内ETF、国内ETN、国内インフラファンドを含む)の売買取引には、約定代金に対し最大1.43%(税込み)(20万円以下の場合は2,860円(税込み))の売買手数料をいただきます。国内株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。国内株式は株価の変動により損失が生じるおそれがあります。国内REITは運用する不動産の価格や収益力の変動により損失が生じるおそれがあります。国内ETFおよび国内ETNは連動する指数等の変動により損失が生じるおそれがあります。国内インフラファンドは運用するインフラ資産等の価格や収益力の変動により損失が生じるおそれがあります。

外国株式(外国ETF、外国預託証券を含む)の売買取引には、売買金額(現地約定金額に現地手数料と税金等を買いの場合には加え、売りの場合には差し引いた額)に対し最大1.045%(税込み)(売買代金が75万円以下の場合は最大7,810円(税込み))の国内売買手数料をいただきます。外国の金融商品市場での現地手数料や税金等は国や地域により異なります。外国株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。外国株式は株価の変動および為替相場の変動等により損失が生じるおそれがあります。

詳しくは、契約締結前交付書面や上場有価証券等書面、目論見書、等をよくお読みください。