2024.01.19 NEW

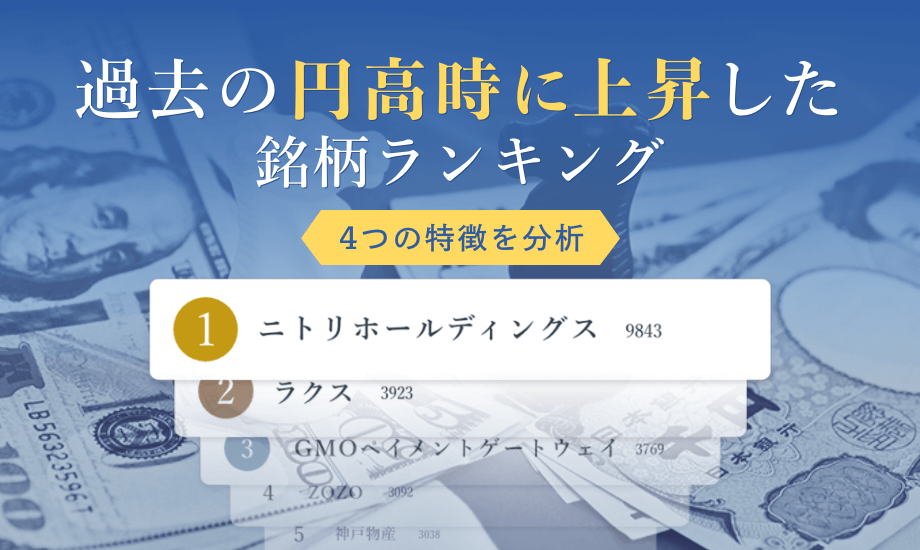

過去の円高時に上昇した銘柄ランキング 4つの傾向で分類すると

2024年、どのような銘柄に注目するといいでしょうか。銘柄を選ぶヒントのひとつは為替です。

2024年はドル円が140円割れを試す可能性も否定できない

2024年の年始は円安傾向となっているものの、FRB(米連邦準備理事会)への利下げ期待の高まりと日本銀行の金融政策正常化への期待は、円高ドル安圧力を強める可能性があります。

日銀がマイナス金利解除に向けた地ならしを行い、市場の織り込みが進む局面で、年内にドル円が140円割れを試す可能性も否定できません。2024年は、円高米ドル安に備えた投資アイデアの検討を行っておくのも一案です。

では、過去に円高が進行した時にはどのような銘柄が上昇したのでしょうか。また、それらの銘柄にはどのような特徴があるのでしょうか。

これを分析するために使った指標が、「対米ドル円ベータ値」です。これは米ドル/円の為替変動に対して、市場全体の変動を超えて動く傾向のある(為替感応度が高い)個別銘柄に注目できる指標です。

ベータ値がマイナスで値が大きい銘柄ほど、円高ドル安の為替変動の影響を受けて上がったということを意味します。また、ベータ値=0は、その銘柄は為替変動の影響を受けなかったということを意味します。

【銘柄ランキング】対米ドル円ベータ値

| 順位 | 銘柄 コード |

銘柄名 | 対ドル円ベータ値 | グループ |

|---|---|---|---|---|

| 1 | 3923 | ニトリHD | -1.31 | ①円高メリット |

| 2 | 9843 | ラクス | -1.24 | ④高ROE |

| 3 | 3769 | GMOペイメントゲートウェイ | -1.15 | ④高ROE |

| 4 | 3092 | ZOZO | -0.97 | ④高ROE |

| 5 | 3038 | 神戸物産 | -0.94 | ①円高メリット |

| 6 | 8035 | 東京エレクトロン | -0.87 | ③高成長期待 |

| 7 | 5713 | 住友金融鉱山 | -0.84 | |

| 8 | 9107 | 川崎汽船 | -0.81 | ④高ROE |

| 9 | 6707 | サンケン電気 | -0.81 | |

| 10 | 6758 | ソニーグループ | -0.80 | ④高ROE |

| 11 | 2175 | エス・エム・エス | -0.75 | ④高ROE |

| 12 | 4689 | LINEヤフー | -0.72 | ②円高無関係 |

| 13 | 6005 | 三浦工業 | -0.72 | |

| 14 | 4063 | 信越化学工業 | -0.70 | ③高成長期待 |

| 15 | 6407 | CKD | -0.68 | |

| 16 | 7734 | 理研計器 | -0.67 | ③高成長期待 |

| 17 | 7735 | SCREEN HD | -0.65 | ③高成長期待 |

| 18 | 4967 | 小林製薬 | -0.65 | ②円高無関係 |

| 19 | 3436 | SUMCO | -0.60 | ③高成長期待 |

| 20 | 6976 | 太陽誘電 | -0.60 | ③高成長期待 |

| 21 | 8919 | カチタス | -0.56 | ④高ROE |

| 22 | 3902 | メディカル・データ・ビジョン | -0.56 | ④高ROE |

| 23 | 6080 | M&Aキャピタルパートナーズ | -0.54 | ④高ROE |

| 24 | 7453 | 良品計画 | -0.52 | ①円高メリット |

| 25 | 4970 | 東洋合成工業 | -0.49 | ③高成長期待 |

(注1)HDはホールディングスの略。対象はREITを除く(野村アナリストカバー銘柄。レーティングが保留の銘柄は除外している。対米ドル円ベータ値の下位25銘柄を記載。全ての銘柄をグループ化しているわけではない。

(注2)各ベータ値は、直近60ヵ月(5年)の月末ベースの月間騰落率より算出(修正株価を使用)。米ドル円相場は日銀公表値終値(売り気配)を採用。直近値は2023年12月25日。

(出所)東京証券取引所、日本経済新聞社、日本銀行、野村證券エクイティ・リサーチ部より 野村證券投資情報部作成

円高時に上昇したのは「円高メリットのある企業」だけではない

過去(5年間)、円高米ドル安が進行した際に上昇した銘柄は、概ね下記のようなグループに分けられます。

① 円高メリットグループ

小売・食品など、円高により商品や原材料の仕入コストが低下すると期待される業種

② 円高無関係グループ

ヘルスケア、インターネットサービスなど、為替の影響を受けにくいとされる業種

③ 高成長期待グループ

成長期待の高い(実際に過去の増収率が高い)半導体・電子デバイス関連銘柄

④ 高ROEグループ

内需、外需問わず、ROEが高い銘柄

一般的には、①や②のように、他の業種に比べ、円高米ドル安が業績に好影響(あるいは影響が限定的)であるグループの銘柄が上昇すると考えられがちです。

ただ実際には、円高が業績的には不利に働くことが多い高成長期待銘柄や、ブルーチップ性の高い高ROE銘柄も数多く名を連ねています。

ランキングの詳細は、以下の記事をご覧ください。

【銘柄特集】円高時に上昇した銘柄は?対米ドル円ベータランキング(FINTOS!)

【関連記事】

- 手数料等およびリスクについて

-

当社で取扱う商品等へのご投資には、各商品等に所定の手数料等(国内株式取引の場合は約定代金に対して最大1.43%(税込み)(20万円以下の場合は、2,860円(税込み))の売買手数料、投資信託の場合は銘柄ごとに設定された購入時手数料(換金時手数料)および運用管理費用(信託報酬)等の諸経費、年金保険・終身保険・養老保険・終身医療保険の場合は商品ごとに設定された契約時・運用期間中にご負担いただく費用および一定期間内の解約時の解約控除、等)をご負担いただく場合があります。また、各商品等には価格の変動等による損失が生じるおそれがあります。信用取引、先物・オプション取引をご利用いただく場合は、所定の委託保証金または委託証拠金をいただきます。信用取引、先物・オプション取引には元本を超える損失が生じるおそれがあります。証券保管振替機構を通じて他の証券会社等へ株式等を移管する場合には、数量に応じて、移管する銘柄ごとに11,000円(税込み)を上限額として移管手数料をいただきます。有価証券や金銭のお預かりについては、料金をいただきません。商品ごとに手数料等およびリスクは異なりますので、当該商品等の契約締結前交付書面、上場有価証券等書面、目論見書、等をよくお読みください。

- 株式の手数料等およびリスクについて

-

国内株式(国内REIT、国内ETF、国内ETN、国内インフラファンドを含む)の売買取引には、約定代金に対し最大1.43%(税込み)(20万円以下の場合は2,860円(税込み))の売買手数料をいただきます。国内株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。国内株式は株価の変動により損失が生じるおそれがあります。国内REITは運用する不動産の価格や収益力の変動により損失が生じるおそれがあります。国内ETFおよび国内ETNは連動する指数等の変動により損失が生じるおそれがあります。国内インフラファンドは運用するインフラ資産等の価格や収益力の変動により損失が生じるおそれがあります。

外国株式(外国ETF、外国預託証券を含む)の売買取引には、売買金額(現地約定金額に現地手数料と税金等を買いの場合には加え、売りの場合には差し引いた額)に対し最大1.045%(税込み)(売買代金が75万円以下の場合は最大7,810円(税込み))の国内売買手数料をいただきます。外国の金融商品市場での現地手数料や税金等は国や地域により異なります。外国株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。外国株式は株価の変動および為替相場の変動等により損失が生じるおそれがあります。

詳しくは、契約締結前交付書面や上場有価証券等書面、目論見書、等をよくお読みください。