2024.11.06 NEW

“ウインターラリー”と“掉尾の一振”のアノマリーは本当か? 野村證券投資情報部が解説

株式市場の月別の値動きにはアノマリー(経験則)があると言われています。米国では冬場に株価が上がりやすいという「ウインターラリー」、日本でも株価が年末にかけて上昇しやすいという「掉尾の一振(とうびのいっしん)」と呼ばれるアノマリーがあります。野村證券投資情報部シニア・ストラテジストの山内正一郎が、実際の株価指数のデータを用い、秋から冬の株式市場の傾向を解説します。

秋から12月・翌年1月に向けて良好なパフォーマンスに

- 「ウインターラリー」と「掉尾の一振」は本当なのでしょうか。

-

山内正一郎(以下、同)

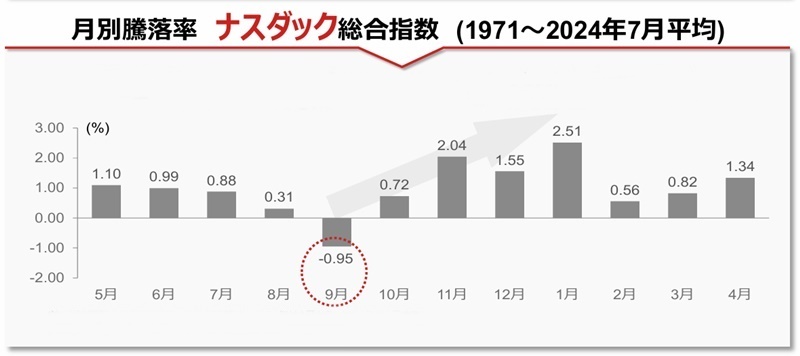

長期の株価指数のデータを見ると、秋から12月もしくは翌年1月に向け、良好なパフォーマンスが得られることが多い様子がうかがえます。以下の図は、米国のS&P500指数とナスダック総合指数、日経平均株価について、第二次世界大戦後の月間騰落率の平均値を取ったものです。月間で最もパフォーマンスが良いのは、ナスダック総合指数と日経平均株価が1月、S&P500が12月となっています。逆に、最もパフォーマンスが悪いのが、全ての指数で9月であることが見て取れます。

(注)当該期間の月間騰落率の平均値を算出。2024年は7月まで。

(注)当該期間の月間騰落率の平均値を算出。2024年は7月まで。

(出所)S&Pダウジョーンズ・インデックス社、ブルームバーグデータより野村證券投資情報部作成

(注)当該期間の月間騰落率の平均値を算出。1971年は3月から、2024年は7月まで。

(注)当該期間の月間騰落率の平均値を算出。1971年は3月から、2024年は7月まで。

(出所)ナスダック、ブルームバーグデータより野村證券投資情報部作成

(注)当該期間の月間騰落率の平均値を算出。1949年は6月から、2024年は7月まで。

(注)当該期間の月間騰落率の平均値を算出。1949年は6月から、2024年は7月まで。

(出所)日本経済新聞社、ブルームバーグデータより野村證券投資情報部作成

- 9月が最もパフォーマンスが悪くなることには、何か明確な要因があるのでしょうか。

-

9月に限らず、5月から9月あたりまでの夏場に該当することですが、米国では、個人の確定申告の税還付の資金流入が一巡することや、夏季休暇前のポジション調整などによって市場参加者が減少することで、株式の取引量も少なくなると考えられます。

有名な相場格言に「Sell in May and go away, don‘t come back until St.Leger Day.(5月に売り抜けてセントレジャー・デーまで戻ってくるな)」という言葉があります。セントレジャー・デーとは、毎年9月の第2土曜日にイギリスで行われる競馬の大レースの開催日のことであり、この格言は「9月まで戻ってくるな」ということを意味しています。

日本でも、多くの市場参加者が8月中旬のお盆期間を中心に夏季休暇を取得することが多く、株式市場では相対的に取引量が減少する傾向があるとされています。

- 一方で、秋から12月や1月に向けて株価が上昇していくことにはどんな要因が考えられるのでしょうか。

-

米国は12月期決算の企業が多いため、通期業績予想の確度がより高くなる秋から冬にかけ、業績への期待から買いが先行しやすくなる可能性はあると考えています。

日本でも、12月は含み損解消のために株式を売却する傾向がありますが、それが一巡するクリスマス後から年末にかけて、機関投資家などが保有する株式の評価額を上げるために買い注文をすることが考えられます。こうした年末の買い注文で株価が上昇することを、最後になって勢いが盛んになることを意味する「掉尾」を用いて、掉尾の一振と呼んでいます。また、新年相場への期待も、株価上昇の要因といえそうです。

- 野村證券投資情報部 シニア・ストラテジスト

山内正一郎(やまうち・しょういちろう) - リサーチサイドでのマクロ・市場分析のストラテジスト、テクニカルアナリストを経て、現在はチャート分析に関する投資情報を個人投資家向けに継続的に発信。併せて、「野村週報」と「週刊パフォーマンス・モニター」の編集長を務める。

※この記事は、投資判断の参考となる情報の提供を目的としており、投資勧誘を目的として作成したものではございません。また、将来の投資成果を示唆または保証するものでもございません。銘柄の選択、投資の最終決定はご自身のご判断で行ってください。

- 株式の手数料等およびリスクについて

-

国内株式(国内REIT、国内ETF、国内ETN、国内インフラファンドを含む)の売買取引には、約定代金に対し最大1.43%(税込み)(20万円以下の場合は2,860円(税込み))の売買手数料をいただきます。国内株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。国内株式は株価の変動により損失が生じるおそれがあります。国内REITは運用する不動産の価格や収益力の変動により損失が生じるおそれがあります。国内ETFおよび国内ETNは連動する指数等の変動により損失が生じるおそれがあります。国内インフラファンドは運用するインフラ資産等の価格や収益力の変動により損失が生じるおそれがあります。

外国株式(外国ETF、外国預託証券を含む)の売買取引には、売買金額(現地約定金額に現地手数料と税金等を買いの場合には加え、売りの場合には差し引いた額)に対し最大1.045%(税込み)(売買代金が75万円以下の場合は最大7,810円(税込み))の国内売買手数料をいただきます。外国の金融商品市場での現地手数料や税金等は国や地域により異なります。外国株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。外国株式は株価の変動および為替相場の変動等により損失が生じるおそれがあります。

詳しくは、契約締結前交付書面や上場有価証券等書面、目論見書、等をよくお読みください。