2025.08.25 NEW

日経平均株価4万円台定着は高すぎるのか? 日本株の強さの背景と株高が持続する可能性を解説 野村證券・池田雄之輔

写真/タナカヨシトモ(人物)

7月下旬の日米関税合意以降、日経平均株価は4万円台が定着し、8月中旬には一時4万4千円に迫りました。では、誰が日本株を買っているのでしょうか。また、今後も日本株が上昇を続けるためには、どのような要素が必要となるのでしょうか。日本株が強さを見せている背景や株高が持続する可能性について、市場戦略リサーチ部長の池田雄之輔が解説します。

日本株の最高値更新が相次いだ背景と変化

- ここまでの日本株の株価の推移をどのように見ていますか。

-

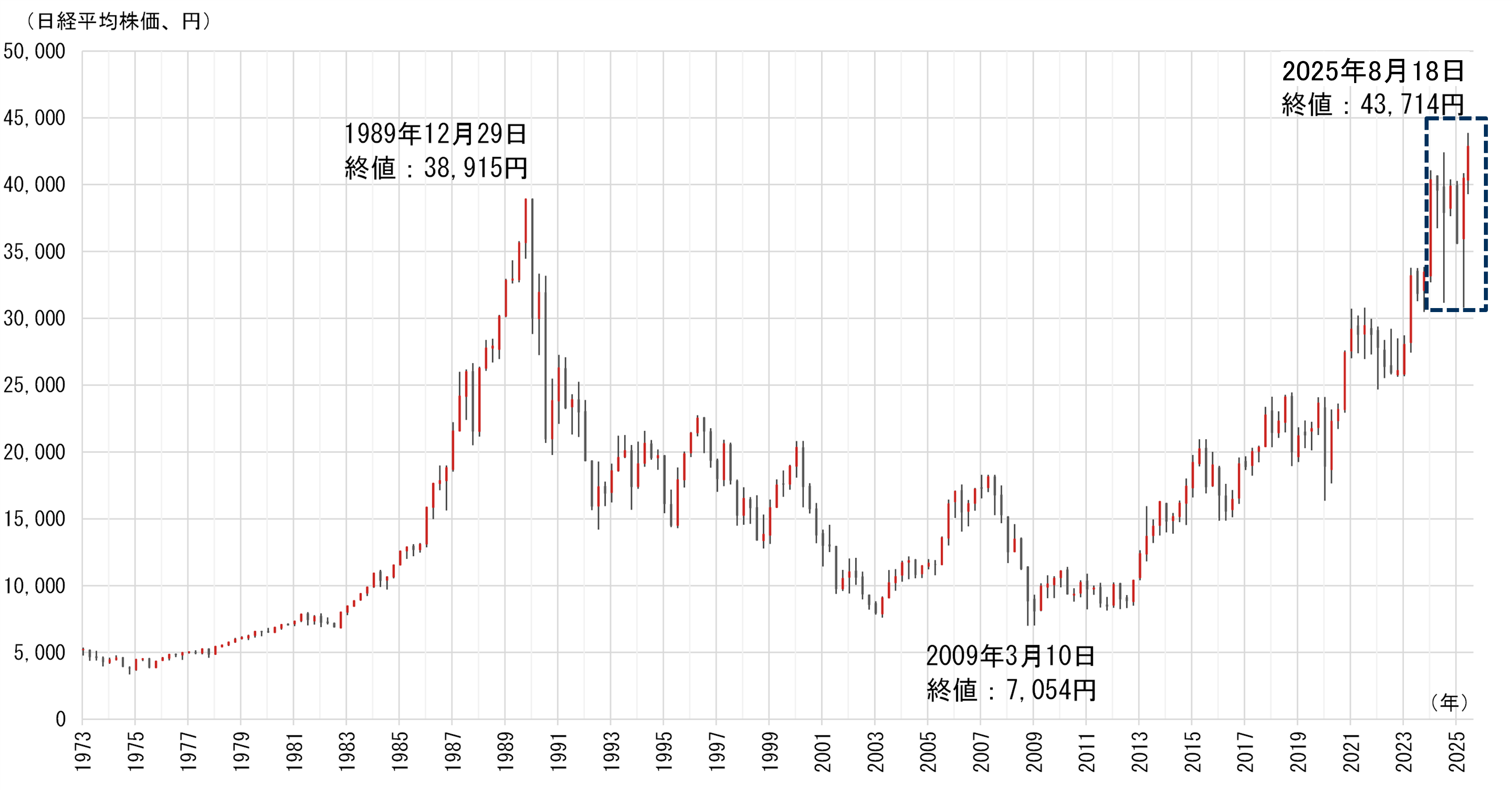

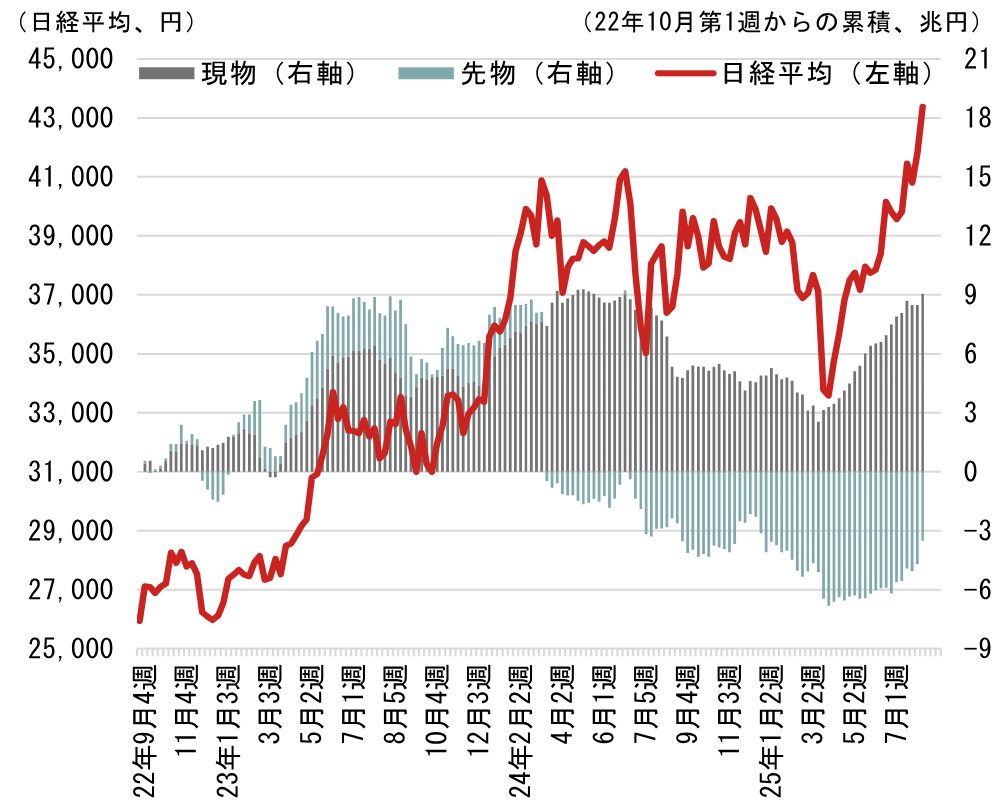

日本株の上昇が一過性のものではなく、定着しつつあるという印象を受けています。日経平均株価は2024年3月に4万円を突破した後、4万円を下回る時間帯のほうが長く、「4万円超え」は定着していませんでした。しかし、日経平均株価は2025年8月18日に4万3,714円を付け、4万4,000円目前まで上昇しました。8月の株式相場は非常に強くなっています。

(出所)ブルームバーグより野村證券市場戦略リサーチ部作成

(出所)ブルームバーグより野村證券市場戦略リサーチ部作成

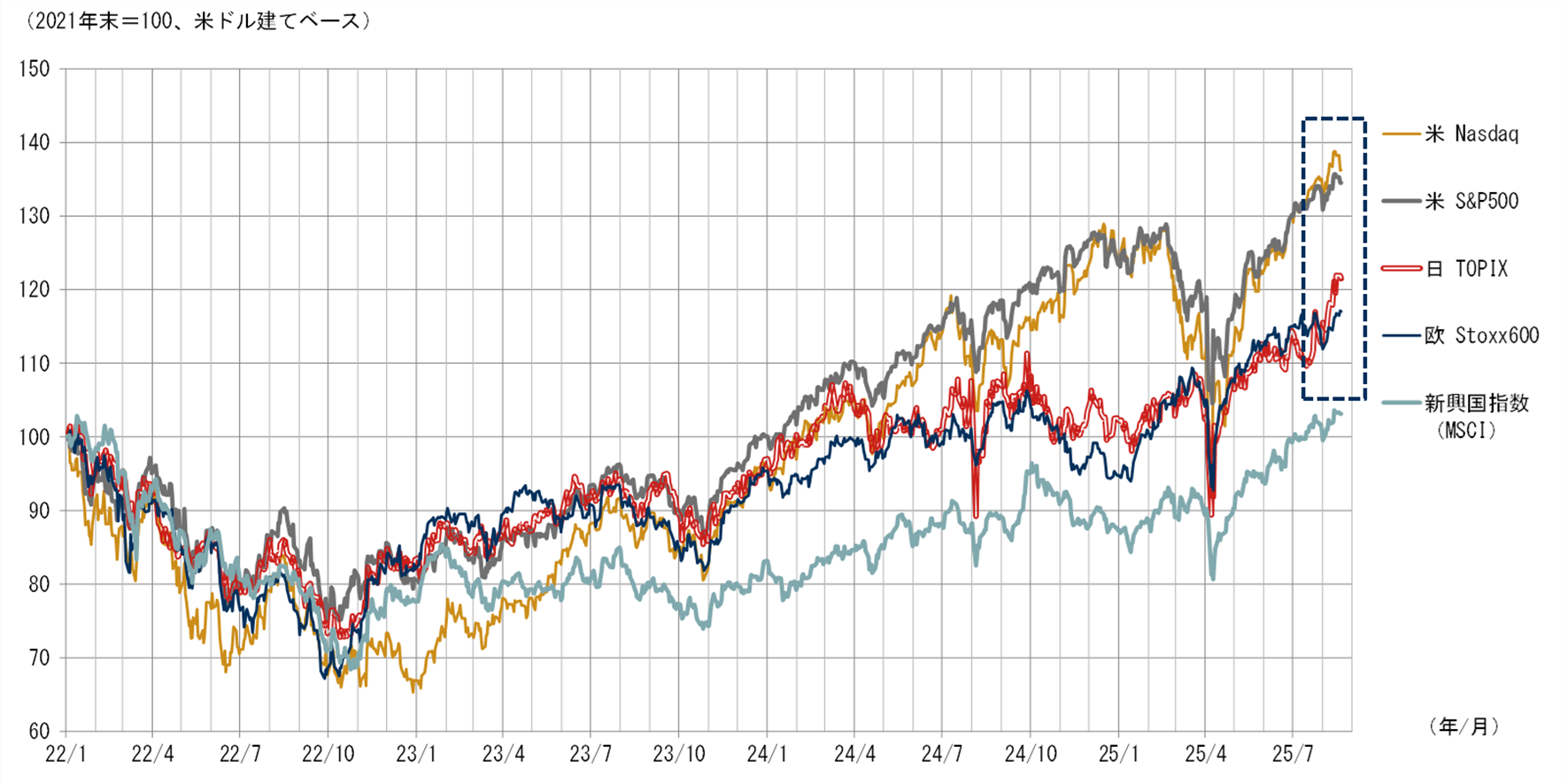

またドル建てTOPIX(東証株価指数)で見ても、しっかりと上昇していることが見て取れます。日本株の上昇が、円安に頼らない上がり方であることが分かります。特に日米関税交渉が概ね着地を見せた7月下旬から、好調が目立っています。

(出所)ブルームバーグより野村證券市場戦略リサーチ部作成

(出所)ブルームバーグより野村證券市場戦略リサーチ部作成

このような状況はドルベースで日本株に投資をする海外投資家にとって、メリットが大きいものです。2025年前半は米国株からの分散先として、欧州株が強い状況でしたが、年後半に入ってからは日本株に関心がシフトしており、出遅れ感を取り戻していると言えるでしょう。

- 今回の株高をけん引したのは何でしょうか。従来とは異なる取引傾向はありますか。

-

日本株が日中に上昇しやすい傾向が出ています。夜間と日中の取引時間帯でみると、その変化がわかります。ここ数週間でみると、東京株式市場の取引時間帯のほうが、株価は上がりやすくなっています。前日の米国株の株価上昇に頼り切っているわけではないことが分かります。

(注)2025年8月19日時点。

(注)2025年8月19日時点。

(出所)JPX総研、日本経済新聞社、S&Pより野村證券市場戦略リサーチ部作成

- 業種別で株価をけん引したのはどのようなセクターでしょうか。

-

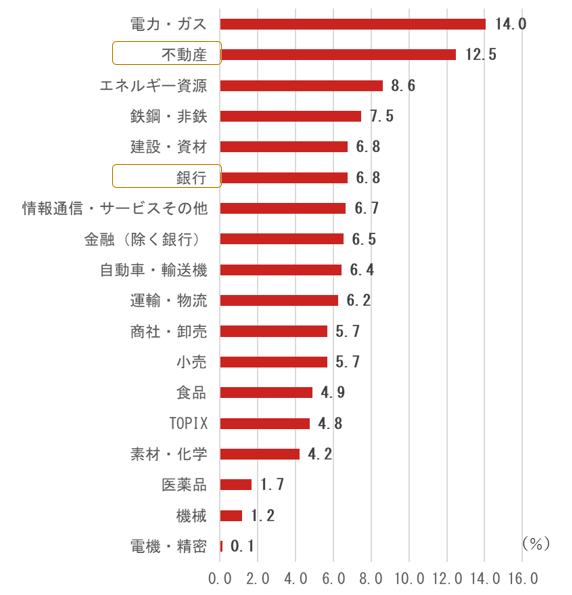

8月21日までのTOPIX17業種の8月のリターンでみると、「電力・ガス(14.0%)」「不動産(12.5%)」「エネルギー資源(8.6%)」などの内需関連セクターが上位に来ています。特に注目すべきは「銀行(6.8%)」も高い株価の上昇率を示しており、不動産と銀行が上位に入っている点です。

(出所)ブルームバーグより野村證券市場戦略リサーチ部作成

(出所)ブルームバーグより野村證券市場戦略リサーチ部作成

一般的に日本銀行の利上げ期待が高まると、収益改善期待から銀行セクターの株価が上昇しやすい一方、利下げ期待が高まると、利払い負担の減少から不動産セクターが上がりやすいという、逆行しやすい関係性にあると理解されています。しかし、今回の8月の上昇では、日本の脱デフレが鮮明になってきたことがどちらのセクターにとってもポジティブに働いた可能性があります。

インフレが日本に定着すると、日本銀行は政策金利を上げやすくなり、物件の賃料も上げやすくなります。その過程においては、不動産と銀行は共に株価が上がるのは自然です。日本経済への影響が懸念されていたトランプ関税も15%に引き下がり、海外投資家は、日本のデフレ脱却が完成するというストーリーで日本株を評価しているということだと思います。

日本株の高いバリュエーションを正当化する3つの理由

- 足元の日本株は割高の水準にあるのでしょうか。

-

直近のTOPIXのPER(株価収益率、8月20日時点)は16.2倍です。2013年以降のPERのレンジはおおむね12~17倍で、レンジ内におさまっています。ただ、平均値は14.5倍、中心レンジは13~16倍のため、やや割高に見えなくもないというのも事実です。

(注)12ヶ月先予想利益ベース。

(注)12ヶ月先予想利益ベース。

(出所)ブルームバーグより野村證券市場戦略リサーチ部作成

- 高値を警戒する見方もありますが、この割高感を正当化する根拠はあるでしょうか。

-

高めのバリュエーションが正当化される理由は、3つあると考えています。1つ目は「目先の業績悪化がトランプ関税による一時的なものになるという確信度の高まり」です。株価が先行して上がっていても、業績の悪化要因が一時的なものでいずれ回復する見通しであれば、低い業績見通しに対して高めのバリュエーションを正当化する解釈になります。

2つ目は、「インフレ下での財政拡張期には債券よりも株式が優位になるという相対観」です。参院選挙後、消費税減税など財政拡張的な政策に市場の関心が集まりました。仮に財政拡張路線になると、債券投資家にとっては国債が増発され、債券市場の需給環境が悪化します。

一方株式投資家にとっては、ポジティブな材料になります。インフレは企業の業績を拡大するため、明確なプラス要因です。さらに減税政策は景気にプラスに働き、マクロ環境においては債券に比べ株の方が優位になります。

- 3つ目の理由は何でしょうか。

-

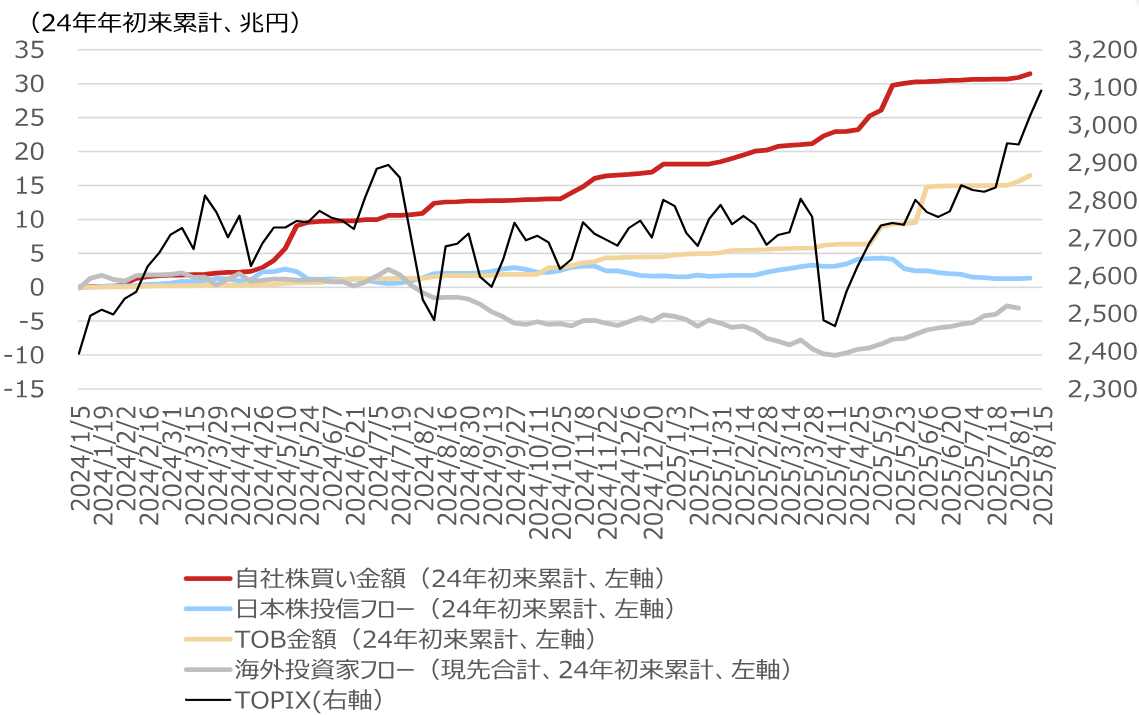

最後の理由は「自社株買いやTOB(公開買い付け)による日本株需給への好影響」が挙げられます。2024年に続き、2025年も自社株買いの強さは堅調です。加えて、会社の買収に伴う株式の買い付けも需給に貢献しています。

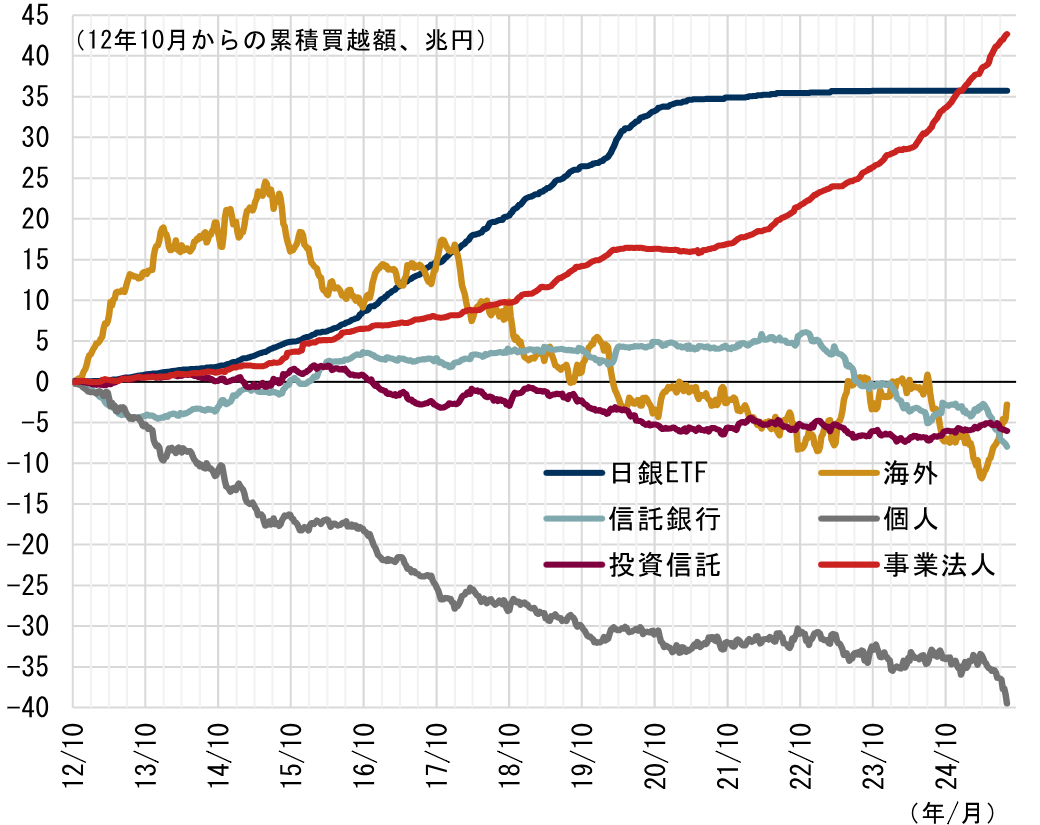

2012年10月から日本株全体の投資家別の累積売買動向をまとめたものが下の図表です。赤い線が事業法人の買い越し額を示しています。直近では40兆円を超えており、事業会社による日本株買い越しが非常に好調であることを表しています。

(注)現物と先物の合計。直近は25年8月第2週時点。

(注)現物と先物の合計。直近は25年8月第2週時点。

(出所)東京証券取引所資料、大阪取引所資料、日本銀行より野村作成

(注)現物と先物の合計。直近は25年8月第2週時点。

(注)現物と先物の合計。直近は25年8月第2週時点。

(出所)東京証券取引所資料、大阪取引所資料より野村作成

内訳をまとめたのが、下のグラフです。自社株買いは2024年からの直近まで、累計は約31兆円です。2024年は約18兆円、2025年に入り、約13兆円の規模のため、非常に強い日本株買いの需給になっています。TOBについては、2024年は約5兆円、2025年は約11兆円まで拡大しており、合計すると約16兆円という規模まで達しました。従来、事業会社の日本株買いは自社株買いが中心でしたが、TOBも存在感を増しています。このように需給が買い越しに偏ってきた場合は、バリュエーションにはプラスに作用するため、PER16倍を正当化しているファンダメンタルズになると思います。

(注)週次データで、TOB金額、自社株買い発表額と投信フローは2025年8月8日の週時点。自社株買いは枠設定額。TOBは発表日時点の金額。外国人投資家フローは2025年8月1日の週時点。

(注)週次データで、TOB金額、自社株買い発表額と投信フローは2025年8月8日の週時点。自社株買いは枠設定額。TOBは発表日時点の金額。外国人投資家フローは2025年8月1日の週時点。

(出所)東京証券取引所、大阪取引所、JPX総研、QUICK、Bloomberg、NRIより野村證券市場戦略リサーチ部作成

- 海外投資家の買い余力はどうみたらいいでしょうか。

-

先ほど紹介した日本株全体の投資家別の累積売買動向をまとめたグラフで、黄色の線の外国人投資家は足元でV字回復しており、今まで縮小傾向にあったポジションを回復していることが分かります。ただし、2014年のピーク時に比べると、依然、持ち高は低い水準にあると推測されます。外国人投資家の買い余力は十分あると見ています。

日本株上振れには来期・再来期の企業業績の上方修正が必要

- 日本株のバリュエーションは引き続き正当化できるでしょうか。今後の見通しについて教えてください。

- 8月23日のジャクソンホール会議でのFRB(米連邦準備制度理事会)のパウエル議長の講演が手がかりになります。パウエル議長は2025年9月から予防的な利下げを開始する姿勢を示しました。

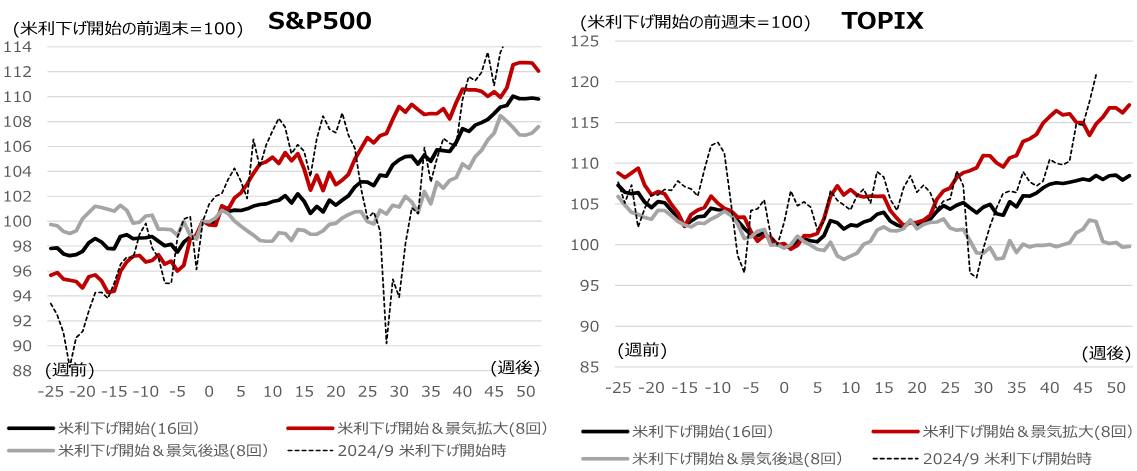

- 過去を振り返ると、米国経済はリセッションにならないが、FRBが予防的に利下げを行った場合は株高につながりやすいことが言えます。下の図の通り1955年以降、過去8回あった「米利下げ開始&景気拡大」の局面でのTOPIXの株価をみると、平均的に株価は強いパターンになりました。一方、「米利下げ開始&景気後退」で見ると、株価はさえない結果となりました。同じ利下げでも、米国経済のリセッションの有無で株価の動きは異なります。今回、野村のエコノミストは、米国のリセッションはないシナリオに沿っていると考えているため、2026年の強気な見通しが正当化できると思います。

(注)「米利下げ開始&景気拡大」は、過去1年間に利下げがない状況で利下げが実施され、その1年前から1年後にかけて景気後退がなかった局面。「米利下げ開始&景気後退」は、過去1年間に利下げがない状況で利下げが実施され、その1年前から1年後にかけて景気後退があった局面。それぞれの局面におけるパフォーマンスの平均値を算出。

(注)「米利下げ開始&景気拡大」は、過去1年間に利下げがない状況で利下げが実施され、その1年前から1年後にかけて景気後退がなかった局面。「米利下げ開始&景気後退」は、過去1年間に利下げがない状況で利下げが実施され、その1年前から1年後にかけて景気後退があった局面。それぞれの局面におけるパフォーマンスの平均値を算出。

(出所)S&P、JPX総研、FRB、NBERより野村證券市場戦略リサーチ部作成

- さらなる株価の上値余地はあるでしょうか。

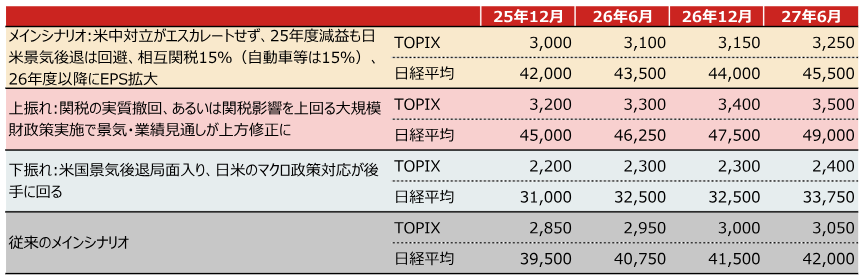

- 野村證券のメインシナリオでは、2025年12月の日経平均株価は4万2,000円、2026年12月は4万4,000円とみています。今後、上振れシナリオに移行できるかどうかは、今期の業績では遅く、来期から再来期の業績の上方修正が必要になります。ゆっくりと2026年の後半から強気シナリオに移行する可能性は一定程度、あるのではないかと考えています。その場合、2027年後半には日経平均株価約5万円が射程圏内に入ってくると思います。

(出所)野村證券市場戦略リサーチ部作成

(出所)野村證券市場戦略リサーチ部作成

- 野村證券 市場戦略リサーチ部長

池田 雄之輔 - 1995年野村総合研究所入社、2008年に野村證券転籍。一貫してマクロ経済調査を担当し、為替、株式のチーフストラテジストを歴任、2024年より現職。5年間のロンドン駐在で築いた海外ヘッジファンドとの豊富なネットワークも武器。現在、テレビ東京「Newsモーニングサテライト」に出演中。

※本記事は、投資判断の参考となる情報の提供を目的としており、投資勧誘を目的として作成したものではございません。また、将来の投資成果を示唆または保証するものでもございません。銘柄の選択、投資の最終決定はご自身のご判断で行ってください。

- 手数料等およびリスクについて

-

当社で取扱う商品等へのご投資には、各商品等に所定の手数料等(国内株式取引の場合は約定代金に対して最大1.43%(税込み)(20万円以下の場合は、2,860円(税込み))の売買手数料、投資信託の場合は銘柄ごとに設定された購入時手数料(換金時手数料)および運用管理費用(信託報酬)等の諸経費、年金保険・終身保険・養老保険・終身医療保険の場合は商品ごとに設定された契約時・運用期間中にご負担いただく費用および一定期間内の解約時の解約控除、等)をご負担いただく場合があります。また、各商品等には価格の変動等による損失が生じるおそれがあります。信用取引、先物・オプション取引をご利用いただく場合は、所定の委託保証金または委託証拠金をいただきます。信用取引、先物・オプション取引には元本を超える損失が生じるおそれがあります。証券保管振替機構を通じて他の証券会社等へ株式等を移管する場合には、数量に応じて、移管する銘柄ごとに11,000円(税込み)を上限額として移管手数料をいただきます。有価証券や金銭のお預かりについては、料金をいただきません。商品ごとに手数料等およびリスクは異なりますので、当該商品等の契約締結前交付書面、上場有価証券等書面、目論見書、等をよくお読みください。

- 株式の手数料等およびリスクについて

-

国内株式(国内REIT、国内ETF、国内ETN、国内インフラファンドを含む)の売買取引には、約定代金に対し最大1.43%(税込み)(20万円以下の場合は2,860円(税込み))の売買手数料をいただきます。国内株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。国内株式は株価の変動により損失が生じるおそれがあります。国内REITは運用する不動産の価格や収益力の変動により損失が生じるおそれがあります。国内ETFおよび国内ETNは連動する指数等の変動により損失が生じるおそれがあります。国内インフラファンドは運用するインフラ資産等の価格や収益力の変動により損失が生じるおそれがあります。

外国株式(外国ETF、外国預託証券を含む)の売買取引には、売買金額(現地約定金額に現地手数料と税金等を買いの場合には加え、売りの場合には差し引いた額)に対し最大1.045%(税込み)(売買代金が75万円以下の場合は最大7,810円(税込み))の国内売買手数料をいただきます。外国の金融商品市場での現地手数料や税金等は国や地域により異なります。外国株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。外国株式は株価の変動および為替相場の変動等により損失が生じるおそれがあります。

詳しくは、契約締結前交付書面や上場有価証券等書面、目論見書、等をよくお読みください。