2023.09.14 NEW

大槻奈那さんに聞く「初めての外国債券」 - 日米の国債の違い、金利と為替の考え方

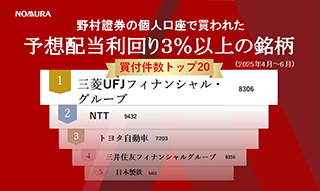

日本国債などに比べて利回りが高い米国債券など、国内投資家の目が外国債券に向けられ始めているようです。ピクテ・ジャパンのシニア・フェローである大槻奈那さんは、「外国債券は今のところ『予測通りの人気』と言えるでしょう」と評価しています。なぜ今、外国債券が注目されているのか、債券の仕組みも踏まえて大槻さんに話を聞きました。

高金利な米国国債

- これまで株式投資はしてきたものの、債券投資が人気と聞き、債券投資もやってみたいと考え始めた人も多いと思います。債券投資は投資初心者でも始められるものなのでしょうか。

-

そもそも債券とは、 企業や国の借り入れのことであり、いつ返すかを約束した契約のようなものです。債券にはインカムゲインと呼ばれる、あらかじめ決められた率(利子)の収益を借り手から受け取ることができ、一般的に、償還日には額面金額(元本)が返還されるため、投資の入り口として分かりやすいものだと思います。ただ注意点として、借り手である企業や国の財務が悪化すると元本が戻ってこないリスクや、途中で売却する場合は債券価格が上下するリスクがあります。

債券が難しそうに見えるのは、償還期間(満期)が1年から30年などと幅が広く、EB債(他社株転換可能債)や割引債(額面金額より割引いて発行される債券)など種類も様々あるからだと思います。それが面白さだとも言えますが、利子があって償還日には額面通りの金額が返還されるという基本を理解すれば、債券の魅力をイメージできると思います。

- 債券の中でも、今は外国債券が人気なのですね。それは金利がいいからですか。

-

特に日本の投資家に人気の米国債券を中心にして話をします。米国ではFRB(連邦準備理事会)によって2022年3月から政策金利の引き上げが始まり、2023年9月4日現在だと米国国債の2年債の利率が5.00%など、高い金利が投資家にとって魅力的なものになっています。

一般的には長期債の方が短期債に比べて利回りが高い傾向がありますが、2023年9月現在の米国国債では、5年債や10年債より2年債などの短期債の方が、利回りが高くなっています。今始めるのであれば、短期運用で様子を見て、償還されてからどうするかをまた考えるという運用もできるでしょう。もちろん、タイミングでは利回りが下がっていることもあり得るため、色々な可能性を想定しておく必要があります。

米国の政策金利・長短期国債利回りの推移(長期系列)

米国の政策金利・長短期国債利回りの推移(長期系列)

- 5.00%の利率は大きいですよね。では今、米国に比べて日本はどうなっているのでしょうか。

- 日本では長期にわたり低金利の環境が続いてきました。2023年7月の日銀の金融政策決定会合で政策の修正があり、これを受けて金利が上昇したものの、同年9月4日現在、日本国債の2年債の利回りは0.01%、10年債の利回りは0.64%と依然として低金利が続いています。

- 低金利が続く日本と比べると、今の米国の金利は魅力的に見えますよね。米国の金利は今後、どうなるのでしょうか。

- 金融政策がどうなるかはインフレ率の行方に大きく影響を受けます。インフレ率が想定よりも高止まりしてしまうと、もう一段階利上げがあるかもしれません。2023年9月現在は、米国の利上げがあと1回あるかどうかというが市場のコンセンサスになっています。注目ポイントは、いつFRBが利下げを開始するかという点だと思います。

- 今は利上げか利下げか、ちょうどその境ということですね。どのタイミングで債券を購入するのがベストなタイミングなのでしょうか。

- ベストなタイミングを見定めるのはとても難しいですが、金利の上昇がピークアウトして横ばい、もしくは金利低下方向へトレンドが変化していくタイミングが、債券投資には良いタイミングだと言えるのではないでしょうか。債券は一般的に、債券価格と金利が逆の動きをしており、金利が上がると債券価格は下がり、金利が下がると債券価格は上がります。つまり、金利が上がると含み損(債券購入時よりも時価が値下がりしている状況)を抱える可能性があります。このように、金融政策の変化はどのタイミングで債券を購入すれば含み損が生じないで済むか、という見極めに関係します。

為替の変動をどう考えるか

- 債券がどのようなものかを理解しました。外貨建て資産を保有するに当たっては、為替をどう考えるかという点もあると思います。2023年9月現在、1ドル=145円前後とドル高・円安傾向で推移しています

-

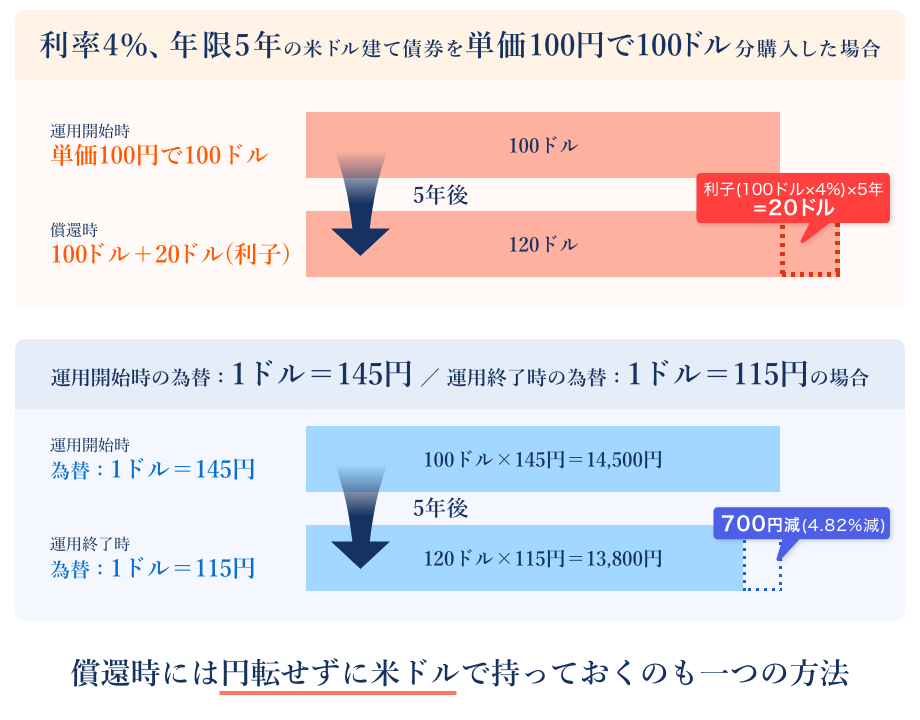

為替は予想が難しいため一概には言えませんが、ピクテは5年後に115円くらいの為替水準となることを予想しています。償還時に円高になっていた場合、円転せずに米ドルで持っておくのも一つの方法だと思います。

例えば、利率が4%、年限5年の米ドル建て債券を単価100で100ドル分購入したとします。償還まで保有した場合、利子として20ドル支払われたため、償還時には償還金と合わせて合計120ドルとなります。これは米ドルベースの受け取り金額ですが、円換算した金額についても考えてみましょう。仮にピクテの予想通り、償還時のドル円の為替水準が115円だとします。この場合1ドルの価値が145円から115円まで減価しています。米ドルベースの金額では100ドルから120ドルへ増えていますが、円換算した場合、投資額は14,500円(100ドル×145円)に対し、償還時の金額は13,800円(120ドル×115円)で4.82%減となってしまいます。実際はそんな単純なものではないとしても、一つの考え方として参考になると思います。

- 高金利という意味では、トルコ・リラ建てやブラジル・レアル建てなど新興国の債券には、短期で利回りが二桁%というようなものもあります。金利だけを見ると魅力的ではありますが、どんなことに注意すべきでしょうか。

- もちろんデフォルト(債務不履行)のリスクはありますが、それよりも新興国の場合は為替のボラティリティー(価格変動の度合い)がどれだけあるかをしっかり見てください。また、為替スプレッド(手数料)も発生します。償還時に対象通貨が大きく減価し、円高になっていた場合は、投資金額よりも円貨ベースで減っているという可能性もあります。自分できちんと調べて、リスクに耐えられるかを考えるようにしましょう。

外国債券を購入する前にチェックすべき三つのポイント

- 為替の考え方については理解しました。では実際に外国債券を購入する際、何に注意して商品を選んだらいいでしょうか。

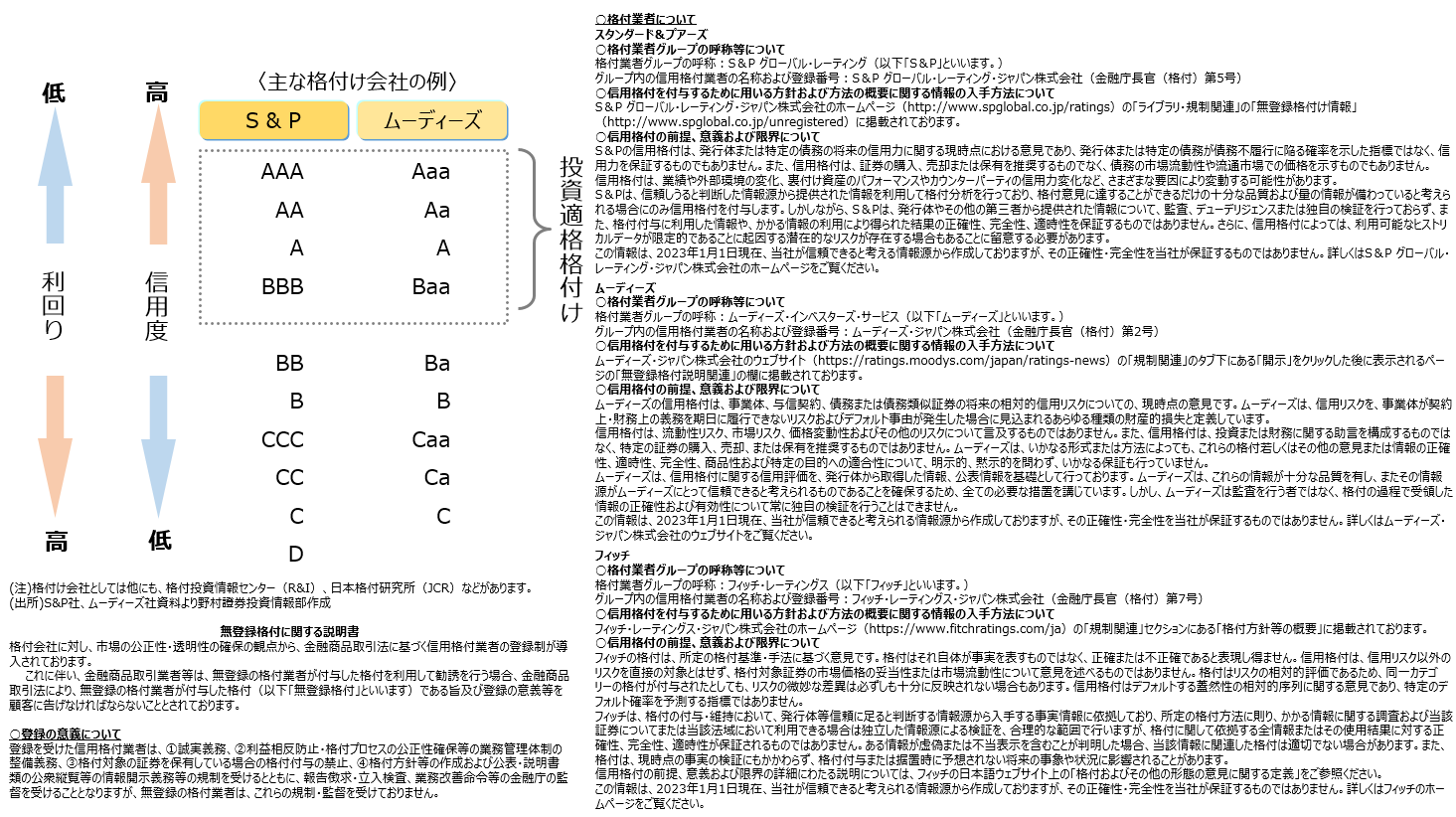

- 米国国債に着目した場合、前述のインフレ率に加えて格付けが挙げられます。債券などの元本償還や利払いの確実性を分析し、アルファベットや数字など簡単な記号でランク付けされます。格付け会社は世界で80社ほどありますが、大手企業3社としてS&P(スタンダード・アンド・プアーズ)、Moody's(ムーディーズ)、Fitch Ratings(フィッチ・レーティングス)が挙げられます。

- フィッチは2023年8月、米国国債の格付けをAAAからAA+へ1ランク引き下げています。どんな背景があり、また、投資家はどう判断したらいいのでしょうか。

-

フィッチは過去20年間にわたって米国のガバナンスが悪化していることを踏まえ、極めてテクニカルなデフォルトを想定していると言えるでしょう。債券のデフォルトは「ケイパビリティ」と「ウィリングネス」の二つの見方ができます。ケイパビリティとは支払い能力の有無、ウィリングネスとは支払う意思の有無です。後者は特に政治的な駆け引きの中で、支払う能力こそあるものの支払わない選択をすることであり、今回はこちらの意味合いが強そうです。

ただ、今回の格下げの影響は一時的なものだと思われます。フィッチは補完的な評価としてカントリーシーリング(その国における多くの発行体の格付け上限)も出しており、そのカントリーシーリングをAAAに据え置いています。つまり、引き下げたのは米国の経済や国力の問題ではないということです。

- 国債の話をうかがいましたが、社債の場合は他にどんなことに注意したらいいでしょうか。

- 社債の場合は特に、インフレ率と格付けにプラスしてクレジット(信用)リスクが挙げられます。これも結局は格付けがどうなっているかで判断したらいいとは思いますが、日々のニュースも参考にしながら、その企業のクレジットのリスクとそれに見合うリターンがあるのかを考えるといいでしょう。

リスク分散の観点から基軸通貨を持つ

- 日本市場に関して言うと、米国などに比べて金利が低いため運用がしにくく、資源や食料などを輸入に頼っているゆえに円安が物価上昇に直結するという事情があります。「このまま日本円の資産だけを持っていてもいいのだろうか」ということを本気で考え始めるタイミングだと捉えることもできると思います。そんな中で外国債券を投資先に選ぶ意義をどのように考えていますか。

-

前述の通り、債券はインカムゲインがあって、株式に比べて日々のボラティリティーをそれほど気にしなくていいという意味で、債券は投資の入り口として分かりやすいと思います。

投資の捉え方として、アメリカには「100-年齢」の比率でリスク資産をポートフォリオに入れましょうという考え方があります。例えば40歳に比べて60歳の場合、資産運用の中で株式や暗号資産のような変動しやすい資産がマジョリティを占めるとよくないよね、というような感覚です。要は、若いころだったら失敗してもまた稼ぎ、運用も元本が戻ってくるまで待てばいいですが、年齢を重ねるとそうはいきません。年々、安定的な投資先を増やすことを考えると、債券を購入することは理にかなっていると言えるでしょう。

そこに日本を取り巻く環境を考えると、昔と違って経常収支が赤字基調になってきていることや、インフレ率、財政の問題など、日本が良くない円安になる可能性はゼロではありません。自分の資産が収入も含めてほぼ日本国内、円建てだけという人は、リスク分散という意味で通貨の中でも基軸通貨である米ドルを持ち、資産を分散するという意味で外国債券を持つというのは受け入れやすい戦略だと言えるでしょう。

社債について言えば、日本には銀行が企業にお金を貸しやすいという文化があるからですが、日本よりも米国の方が圧倒的に債券のマーケットが広いです。どうしても為替の変動が気になるなら、キャリートレード(低金利の通貨で調達した資金を高金利の通貨に換えて資産運用をすること)として日本円から米ドルに換えて運用し、米ドルのまま持っていればいいわけです。長い目で自分の資産の価値を考えることが、今、求められていると言えるでしょう。

- ありがとうございました。

- ピクテ・ジャパン シニア・フェロー

大槻奈那 - 東京大学文学部卒業後にロンドン・ビジネス・スクールでMBAを取得し、一橋大学大学院経営管理研究科博士(経営学)取得。S&P、UBS証券、メリルリンチ日本証券、マネックス証券等の金融機関でリサーチ業務に従事し、アナリスト・ランキング等でトップクラスの評価を得てきた。2022年9月よりピクテ・ジャパンのシニア・フェローとして国内外の金融市場やマクロ環境を分析する。名古屋商科大学大学院マネジメント研究科教授、財政制度等審議会委員、中小企業庁金融小委員会委員、ロンドン証券取引所グループのアドバイザー等を勤める。

※本コラムで取り上げられた債券投資等、投資に関する基本的な考え方などについては、あくまで個人の見解によるものであり、野村證券の意見を代表するものではございません。

- 債券の手数料等およびリスクについて

-

債券を募集・売出し等その他、当社との相対取引によってご購入いただく場合は、購入対価のみお支払いいただきます。債券の価格は市場の金利水準の変化に対応して変動しますので、損失が生じるおそれがあります。また、発行者の経営・財務状況の変化及びそれらに関する外部評価の変化等により、投資元本を割り込むことがあります。加えて、外貨建て債券は、為替相場の変動等により損失が生じるおそれがあります。

詳しくは、契約締結前交付書面、目論見書、等をよくお読みください。