2024.08.27 NEW

積立投資は何年やれば効果が期待できるか 野村證券投資情報部が解説

資産形成のための積立投資は何年間やれば効果が期待できるのでしょうか。長期積立投資は、リスク(リターンのブレ)を低減し、安定したリターンを獲得するために有効な方法と言われています。では、長期とは具体的にどのぐらいの期間なのでしょうか。野村證券投資情報部の磯崎博志が解説します。

「配当込みTOPIX」を積み立てた結果は

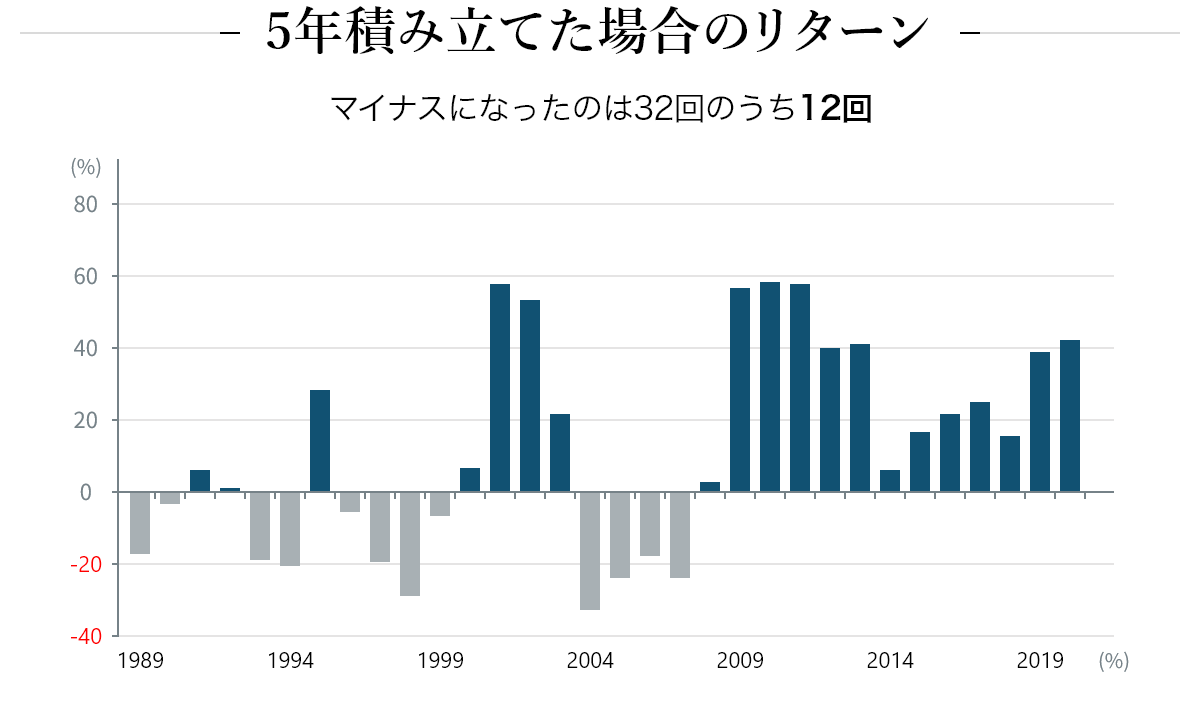

以下は、複数のインデックス投資信託がベンチマークとしている指数「配当込みTOPIX」を、公表が始まった1989年以降、毎年1月に積立を始めたと仮定し、5年、10年、20年、30年続けた場合のリターンの試算です。なお、2024年を最終年としている場合、2024年8月19日の終値で算出しています。

(注)データは月次で最新の値は2024年8月19日。表示年の1月末から毎月末に5万円ずつTOPIX(配当込み)に5年間積立投資した場合の累積投資額に対する評価額のパフォーマンスを指す。2020年開始のみ2024年8月(19日)までの4年8ヶ月のパフォーマンス。購入時手数料および運用管理費用は考慮していない。上記の計算例はあくまでも一定の条件を基に試算した結果であり、将来の投資成果を示唆あるいは保証するものではない。上図の比較におけるパフォーマンスの優劣は条件設定により変化する。

(注)データは月次で最新の値は2024年8月19日。表示年の1月末から毎月末に5万円ずつTOPIX(配当込み)に5年間積立投資した場合の累積投資額に対する評価額のパフォーマンスを指す。2020年開始のみ2024年8月(19日)までの4年8ヶ月のパフォーマンス。購入時手数料および運用管理費用は考慮していない。上記の計算例はあくまでも一定の条件を基に試算した結果であり、将来の投資成果を示唆あるいは保証するものではない。上図の比較におけるパフォーマンスの優劣は条件設定により変化する。

(出所)東京証券取引所より野村證券投資情報部作成

5年積み立てた結果、マイナスになったのは32回のうち12回でした。1997~1998年に投資を始めた場合は2000年代初めのITバブル崩壊が、また2004年から2007年に始めた場合は、2008年のリーマンショックが、それぞれ株価に悪影響を与えたことで、パフォーマンスが振るわなかったと言えそうです。

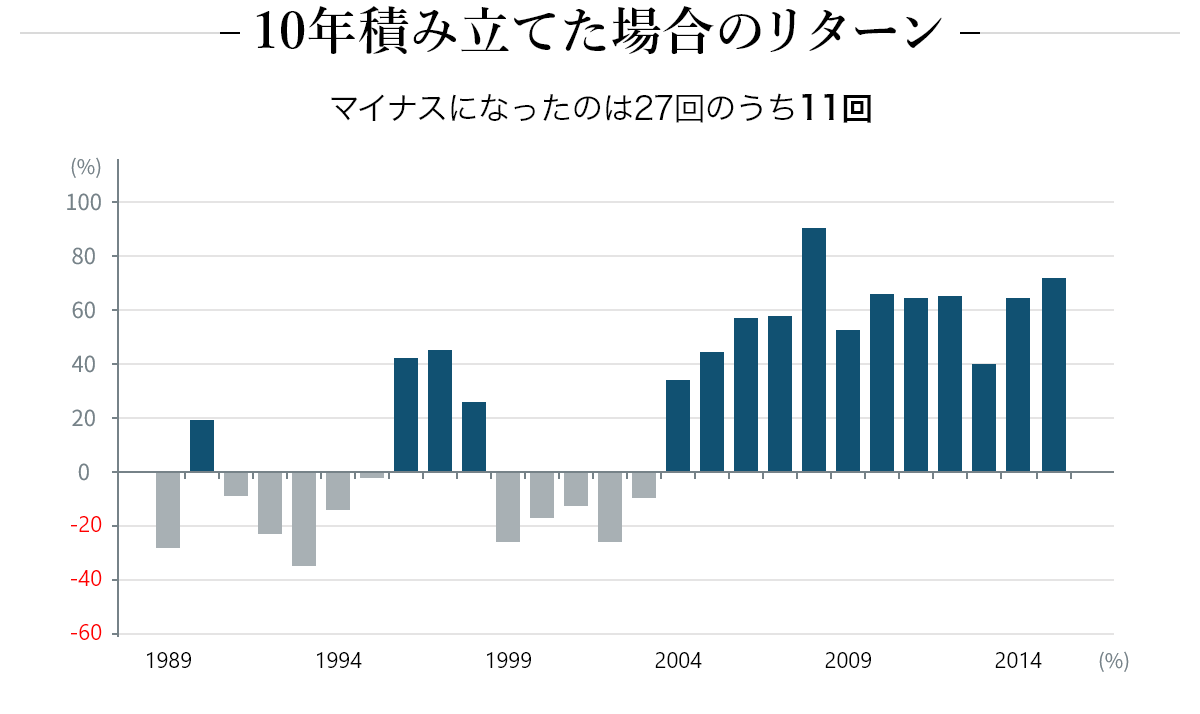

(注)データは月次で最新の値は2024年8月19日。表示年の1月末から毎月末に5万円ずつTOPIX(配当込み)に10年間積立投資した場合の累積投資額に対する評価額のパフォーマンスを指す。2015年開始のみ2024年8月(19日)までの9年8ヶ月のパフォーマンス。購入時手数料および運用管理費用は考慮していない。上記の計算例はあくまでも一定の条件を基に試算した結果であり、将来の投資成果を示唆あるいは保証するものではない。上図の比較におけるパフォーマンスの優劣は条件設定により変化する。

(注)データは月次で最新の値は2024年8月19日。表示年の1月末から毎月末に5万円ずつTOPIX(配当込み)に10年間積立投資した場合の累積投資額に対する評価額のパフォーマンスを指す。2015年開始のみ2024年8月(19日)までの9年8ヶ月のパフォーマンス。購入時手数料および運用管理費用は考慮していない。上記の計算例はあくまでも一定の条件を基に試算した結果であり、将来の投資成果を示唆あるいは保証するものではない。上図の比較におけるパフォーマンスの優劣は条件設定により変化する。

(出所)東京証券取引所より野村證券投資情報部作成

10年積み立てた結果、マイナスになったのは27回のうち11回でした。1992~1994年頃に投資を始めた場合はITバブル崩壊による影響、1999~2004年頃に始めた場合はリーマンショックの影響を強く受けパフォーマンスが悪化したものの、前述の5年積立投資をした場合と比べ軽微となりました。

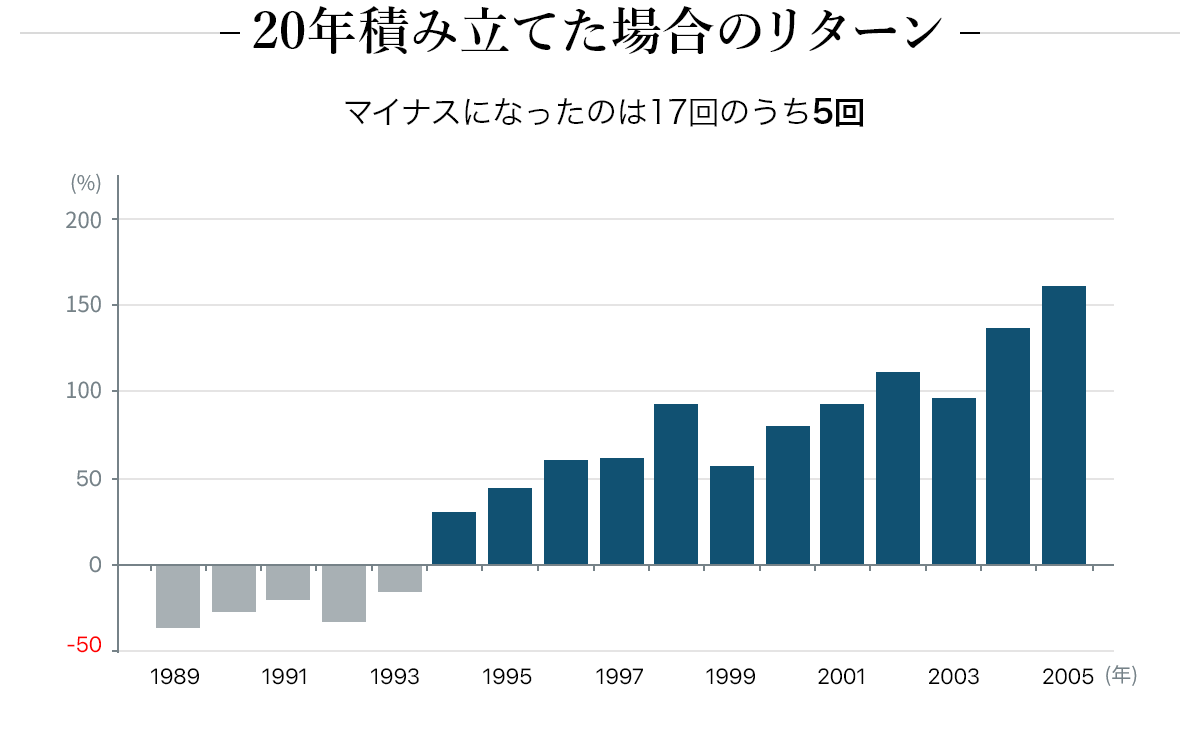

(注)データは月次で最新の値は2024年8月19日。表示年の1月末から毎月末に5万円ずつTOPIX(配当込み)に20年間積立投資した場合の累積投資額に対する評価額のパフォーマンスを指す。2005年開始のみ2024年8月(19日)までの19年8ヶ月のパフォーマンス。購入時手数料および運用管理費用は考慮していない。上記の計算例はあくまでも一定の条件を基に試算した結果であり、将来の投資成果を示唆あるいは保証するものではない。上図の比較におけるパフォーマンスの優劣は条件設定により変化する。

(注)データは月次で最新の値は2024年8月19日。表示年の1月末から毎月末に5万円ずつTOPIX(配当込み)に20年間積立投資した場合の累積投資額に対する評価額のパフォーマンスを指す。2005年開始のみ2024年8月(19日)までの19年8ヶ月のパフォーマンス。購入時手数料および運用管理費用は考慮していない。上記の計算例はあくまでも一定の条件を基に試算した結果であり、将来の投資成果を示唆あるいは保証するものではない。上図の比較におけるパフォーマンスの優劣は条件設定により変化する。

(出所)東京証券取引所より野村證券投資情報部作成

20年積み立てた結果、マイナスになったのは5回でした。1989年から1993年の間に積立投資を開始した場合、マイナスに落ち込んだのはいずれもリーマンショックの影響を強く受けたためとみられます。

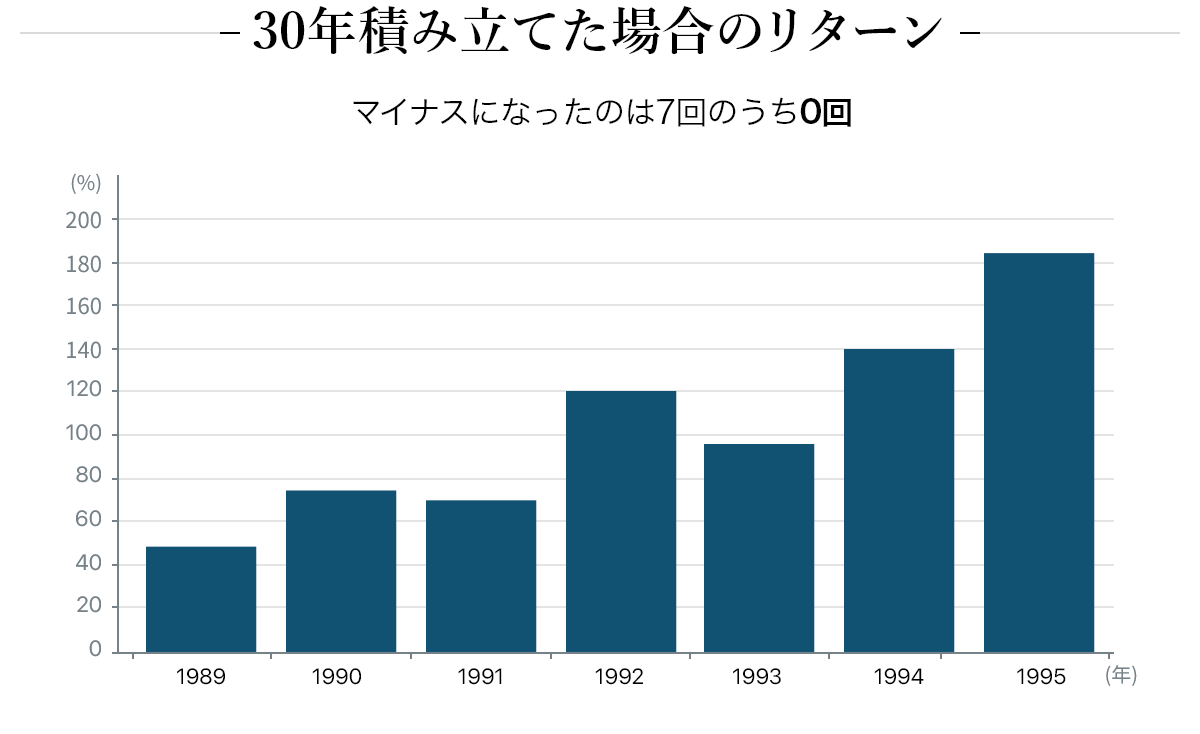

(注)データは月次で最新の値は2024年8月19日。表示年の1月末から毎月末に5万円ずつTOPIX(配当込み)に30年間積立投資した場合の累積投資額に対する評価額のパフォーマンスを指す。1995年開始のみ2024年8月(19日)までの29年8ヶ月のパフォーマンス。購入時手数料および運用管理費用は考慮していない。上記の計算例はあくまでも一定の条件を基に試算した結果であり、将来の投資成果を示唆あるいは保証するものではない。上図の比較におけるパフォーマンスの優劣は条件設定により変化する。

(注)データは月次で最新の値は2024年8月19日。表示年の1月末から毎月末に5万円ずつTOPIX(配当込み)に30年間積立投資した場合の累積投資額に対する評価額のパフォーマンスを指す。1995年開始のみ2024年8月(19日)までの29年8ヶ月のパフォーマンス。購入時手数料および運用管理費用は考慮していない。上記の計算例はあくまでも一定の条件を基に試算した結果であり、将来の投資成果を示唆あるいは保証するものではない。上図の比較におけるパフォーマンスの優劣は条件設定により変化する。

(出所)東京証券取引所より野村證券投資情報部作成

30年積み立てた結果、7回すべてでプラスになりました。ITバブルの崩壊やリーマンショックなどの株式下落局面があったものの、長期で見ると日本では2010年代の政府・日銀による大規模な金融緩和や成長戦略により株価は大きく上昇し、その恩恵を受けたと言えそうです。

短期の積立投資はリターンがブレる

積立の期間が5年、10年の場合、リターンのブレが大きく、投資元本の金額を割り込んでマイナスなるケースも目立ちました。これが20年になると、プラスになるケースが7割を超えます。30年積み立てた場合はすべてのケースでプラスになりました。

短期の積立投資の場合は、積み立てていた時期の経済状況によってリターンが大きくブレますが、30年、一定額ずつ積立投資を続ければ、安定的にリターンを上げられるようになると言えます。

株価を過度に気にせずコツコツ積立を

1989年から2024年までの間には、バブル崩壊やリーマンショック、コロナショックなど、株価が大きく急落したり、低迷したりする局面が何度もありました。しかし、仮に1995年から2024年8月まで投資を続けていれば、元本の3倍近くにまで膨らんでいたことがグラフから分かりました。

積立投資では、一定の間隔、一定の金額で投資信託などを買い付けます。価格が低いときには多くの口数を、高いときには少ない口数を自動的に購入します。このような投資法を「ドルコスト平均法」と呼び、価格変動のリスクやコストを抑えつつ、投資効果を高めることができる可能性が高い手法として知られています。

積立投資をしていると、株価が下落し、一時的に「含み損」を抱えてしまうことがあるかもしれません。しかし、株価が下がっても過度に気にせず、投資の目的を踏まえてコツコツと続けていくことが、資産形成には効果的と言えそうです。

- 株式の手数料等およびリスクについて

-

国内株式(国内REIT、国内ETF、国内ETN、国内インフラファンドを含む)の売買取引には、約定代金に対し最大1.43%(税込み)(20万円以下の場合は2,860円(税込み))の売買手数料をいただきます。国内株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。国内株式は株価の変動により損失が生じるおそれがあります。国内REITは運用する不動産の価格や収益力の変動により損失が生じるおそれがあります。国内ETFおよび国内ETNは連動する指数等の変動により損失が生じるおそれがあります。国内インフラファンドは運用するインフラ資産等の価格や収益力の変動により損失が生じるおそれがあります。

外国株式(外国ETF、外国預託証券を含む)の売買取引には、売買金額(現地約定金額に現地手数料と税金等を買いの場合には加え、売りの場合には差し引いた額)に対し最大1.045%(税込み)(売買代金が75万円以下の場合は最大7,810円(税込み))の国内売買手数料をいただきます。外国の金融商品市場での現地手数料や税金等は国や地域により異なります。外国株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。外国株式は株価の変動および為替相場の変動等により損失が生じるおそれがあります。

詳しくは、契約締結前交付書面や上場有価証券等書面、目論見書、等をよくお読みください。