2024.09.20 NEW

大統領選間近! 米国株式の注目セクターと市況を先読みする森永流データ分析術 経済アナリスト・森永康平氏

8月は日米ともに大きくマーケットが揺れましたが、大統領選挙を控えた米国経済の見通しや、その中心となるテクノロジーセクターの動向が気になる方も多いかと思います。日本株式に比べて情報収集が難しい印象のある米国株式ですが、投資のプロはどのように情報を集めているのでしょうか。米国株式の選び方や注目のセクター、チェックしておきたい指標などについて、金融教育ベンチャー・マネネCEOで経済アナリストの森永康平さんに聞きました。

※野村のサマーセミナー2024「森永康平氏×野村のスペシャリストが議論!米国経済と米国株から未来を探る~グローバルマーケット展望スペシャル~」(2024年8月15日開催)を再構成してご紹介します。

米国株の注目セクターはやはりテクノロジー

- これから米国株に投資していくとしたら、注目のセクターはありますか。テクノロジーセクターへの投資はもう遅いのでしょうか。

-

森永康平氏(以下同)

テクノロジーセクターに若干の過熱感があると多くの投資家も思っているからこそ、8月の暴落のようなことがあったときに半導体銘柄などにも大きな売りが出たのだとは思います。テクノロジーセクターは割高感、過熱感があるのですが、(強い)ファンダメンタルを見てしまうと投資先として他の選択肢は取りにくいですね。というのも、米国の企業業績は全体の累計利益を見ると良いのですが、個別銘柄を見ると、好調なのはS&P500の時価総額上位10銘柄や、マグニフィセント・セブンと言われる一部の銘柄です。

米国はインフレ対策として過去に例がないスピードで利上げしました。このため、企業の利払い負担が出てきているのです。一方で、S&P500の上位10社ほどは高金利の中でも資産を増やしています。

なぜかというと、テクノロジー銘柄、特にプラットフォームを持つ企業は、製造コストの負担はそれほど大きくなく、勝てば独占的に利益が入ってくるからです。そうした利益を米国国債やMMFで持つと、高金利ゆえに有利子資産のような形でさらに強くなっていく。この何十年間、アメリカ企業を見てきましたが、かつてない現象が起きています。

生成AIで期待できる電力、バイオ、創薬

- あえてテクノロジー以外から注目を挙げていただくと、どんなセクターになりますか。

-

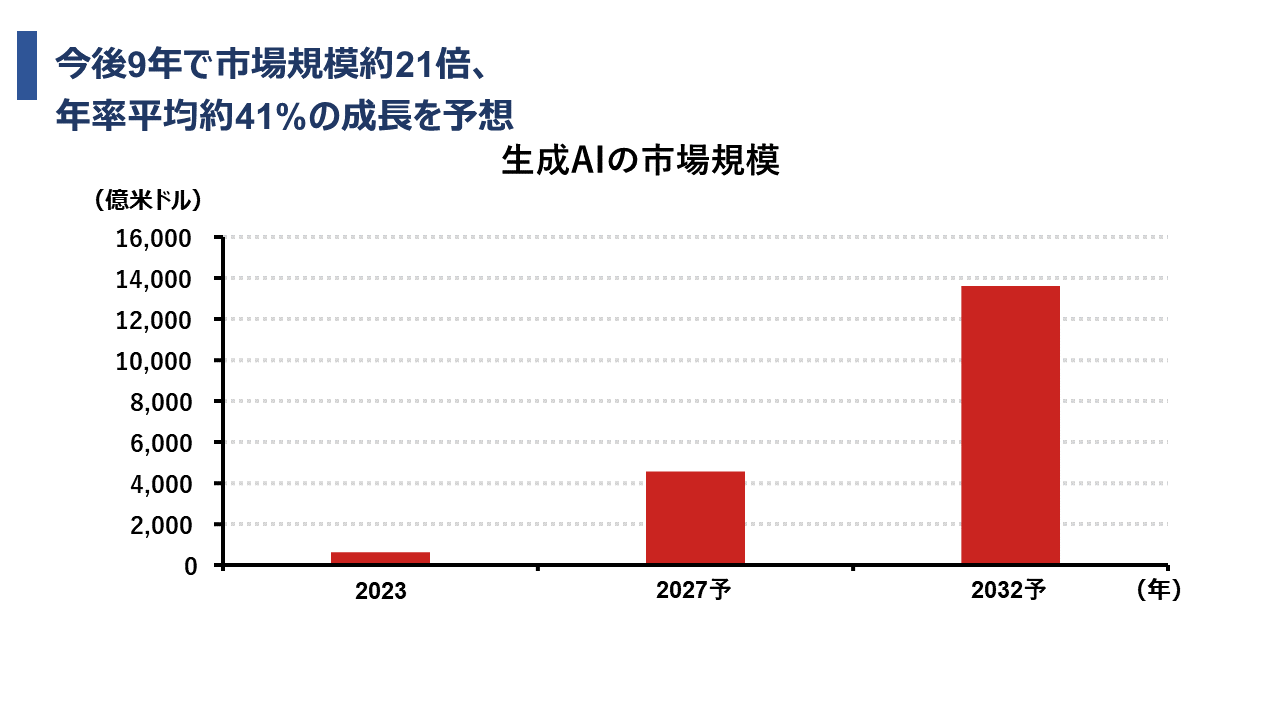

生成AI市場は今後、市場規模が約21倍になるとも予想されています(下図1)。生成AIが普及すればするほど、データセンターで処理する計算量が膨大になります。データセンターを動かすには電気が必要ですから、電力関連の株式は生成AI市場の成長に準じて利用増が見込めると思います。

もう一つ、私が注目しているセクターはバイオ関連、創薬です。薬を開発して世に出すまでには、さまざまなデータを取り、試し、改良することを繰り返す必要があります。研究開発に長い期間がかかるうえ、その多くは承認されません。ただし、当たれば一気に儲かって今までの赤字も全部解消できるというモデルのため、ベンチャー創薬は一攫千金的な銘柄ともみられてきました。

このような無数のデータの掛け合わせのチャレンジは、実はAIが一番得意とするところですから、創薬の研究開発にかかるコストや時間をかなり削減できるのではないかと予想しています。

(注)市場規模はブルームバーグ・インテリジェンスによる2024年3月28日時点の推計・予想

(注)市場規模はブルームバーグ・インテリジェンスによる2024年3月28日時点の推計・予想

(出所)ブルームバーグ・インテリジェンスより野村證券投資情報部作成

日常で身近な米国株式から始めるのもあり

- NISAで初めて株式投資を始めた方をはじめ、米国株とどう向き合ったらいいのか分からないという方は少なくありません。選び方のアドバイスを。

-

米国株式に興味はあるけれど、米国企業を知らないから、と尻込みする人は多いのですが、それは変な先入観だなと思います。朝起きてから寝るまでの生活を振り返ってみてください。朝、起きるときにiPhoneなどスマホのアラーム機能を使う人も多いかと思います。休日に買い物をするのはAmazon、YouTubeで動画を見て、InstagramにSNS投稿をする…など、日常生活で米国企業は身近にあります。

※iPhoneは、Apple Inc.の商標です。iPhoneの商標は、アイホン株式会社のライセンスに基づき使用されています。AMAZONは、Amazon Services LLCおよびその関連会社の商標です。YouTubeは、Google LLCの登録商標です。InstagramはMeta Platforms, Inc.の商標または登録商標です。

マニアックに中小型株を探す必要はなく、S&P500に連動する投資信託などを積み立てるのはいいと思います。あるいは、知っている米国株式から少額で投資を始め、定期的に情報をキャッチアップし、知識が増えてきたらS&P500の時価総額上位10銘柄以外のところへ広げていく。あまり米国株式だからとハードルを設けない方がいいと思います。

- 米国株式の場合、個々の企業のデータや情報を森永さんはどう調べていますか。

-

私は結構、直接的に決算書を見ます。とはいえ、いきなり米国の会計資料など読めないという人が多いと思うので、株価情報サービスなどで銘柄検索をして、関連ニュースを自動翻訳で読むといいですね。最近、無料翻訳ツールはかなり精度も高くなっています。

決算の動画を視聴して、という方もいるかと思いますが、長期投資は決算発表をリアルタイムで確認しなければいけないという時間軸ではありません。時間があるときに、個別銘柄のニュースをコピーして、自動翻訳にかけて日本語で流し読みするぐらいの情報収集でいいかと思います。

重要指標だけでなく、独自のデータ加工で先読みをする

- マーケットの動きをつかむために、森永さんが日常的にチェックしている指標があれば教えてください。

-

専門家だからマニアックな指標しか見ないということはなく、個人投資家の方が見ているように雇用統計や消費者物価指数(CPI)などの重要指標はチェックします。ただし、エコノミストとしては出てきた数値に後付けで解説をするだけでは意味がないので、なるべく前倒しで仮説を作られるよう、色々な指標を組み合わせています。

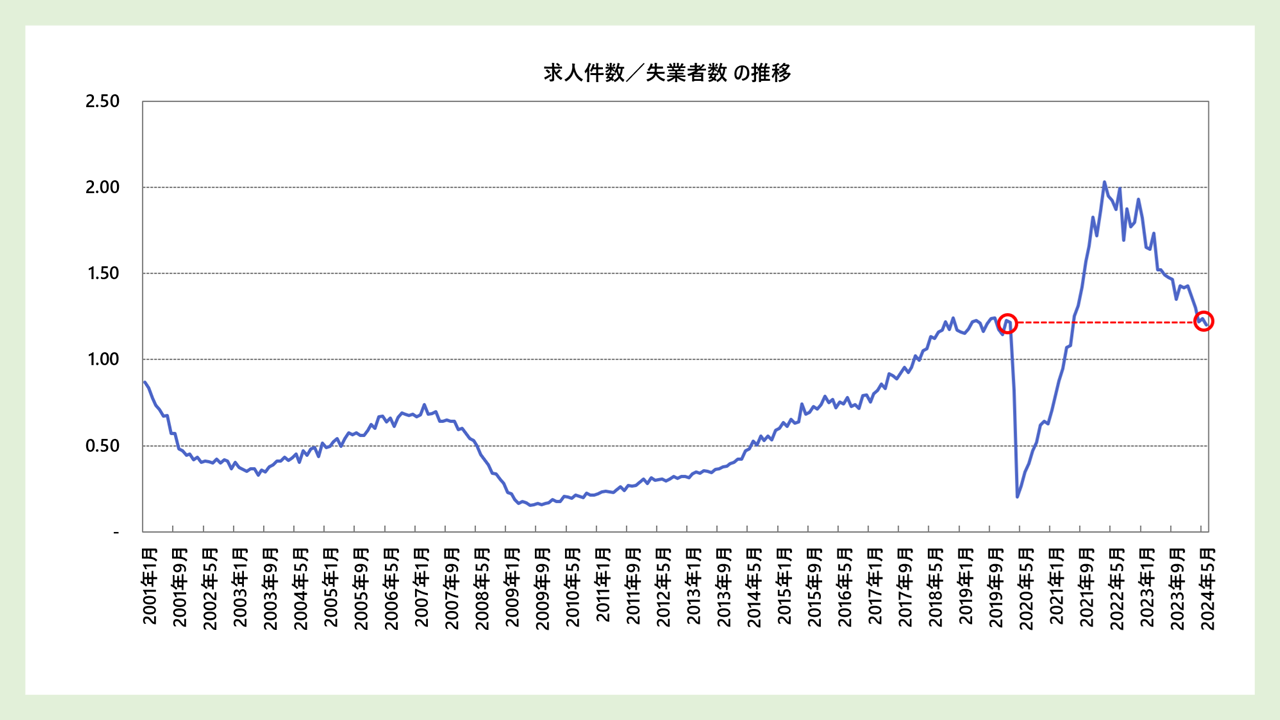

その一つが、下図2のように求人数を失業者で割ったデータを取ることです。ここからは労働市場の現状もわかるのですが、私は物価の動向を見ています。

グラフでは、コロナ禍が始まった瞬間から求人がどんと減って失業者が増え、コロナ禍が落ち着くとリオープンで求人が増えたことが分かります。物価の観点から見ると、お金を払わないと人が採用できないことを意味します。米国の場合は、人件費のコストが上がるとすぐに物価上昇につながります。今、数値はコロナ禍の前の数字までようやく落ちてきたから、これは物価が下落、鈍化していくサインだと見るわけです。

(出所)U.S. Bureau of Labor Statisticsのデータを基に株式会社マネネが作成

(出所)U.S. Bureau of Labor Statisticsのデータを基に株式会社マネネが作成

物価を先読みする材料は

-

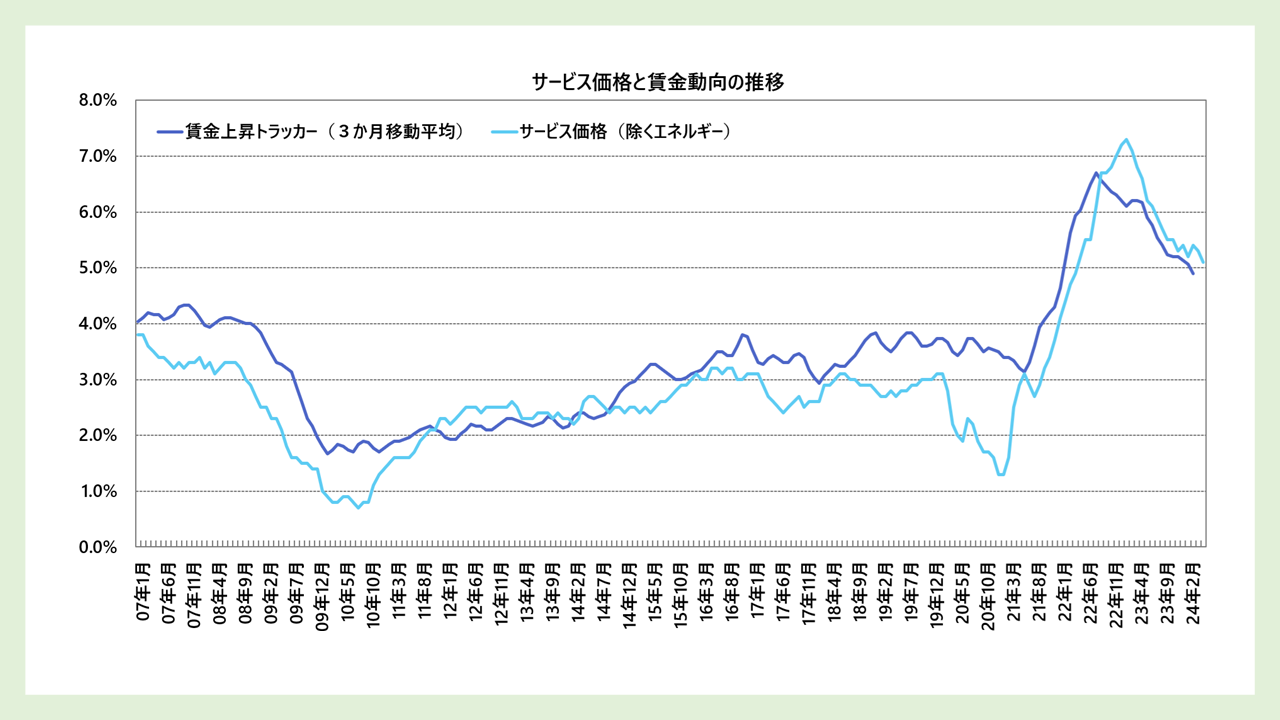

もう一つ、物価の指標としてよく見るのが下図3「賃金上昇トラッカー」「サービス価格」です。です。賃金上昇トラッカー(青線)は、アトランタ連邦準備銀行のホームページから無料でダウンロードできます。サービス価格からエネルギーを除いたデータ(水色線)も、CPIの内訳として米国労働統計局のホームページにて無料で見られるものです。この2つのデータを重ねるとかなり一致しています。

サービス価格とは、例えば美容院代や英会話教室の授業料など。これらの業種のコストの多くは美容師さんや英会話講師の人件費です。サービス価格から電気代などのエネルギーのコストを除くと、人件費がどれだけサービス価格に転嫁されているかがわかり、賃金上昇のトラッカーとかなり重なるという性質があるのです。

(出所)U.S. Bureau of Labor Statistics, Federal Reserve Bank of Atlantaのデータを基に株式会社マネネが作成

(出所)U.S. Bureau of Labor Statistics, Federal Reserve Bank of Atlantaのデータを基に株式会社マネネが作成

-

図2、図3では、求人の逼迫が落ちてくると人件費が下がり、サービス価格の転嫁も落ちてくることがわかります。月に1回出てくるCPIだけを見ても結果の後追いにしかなりませんが、複数のデータを割り算したり、重ねたりして現況を見ながら、物価が今後どうなっていくのかを先読みしていくようにしています。

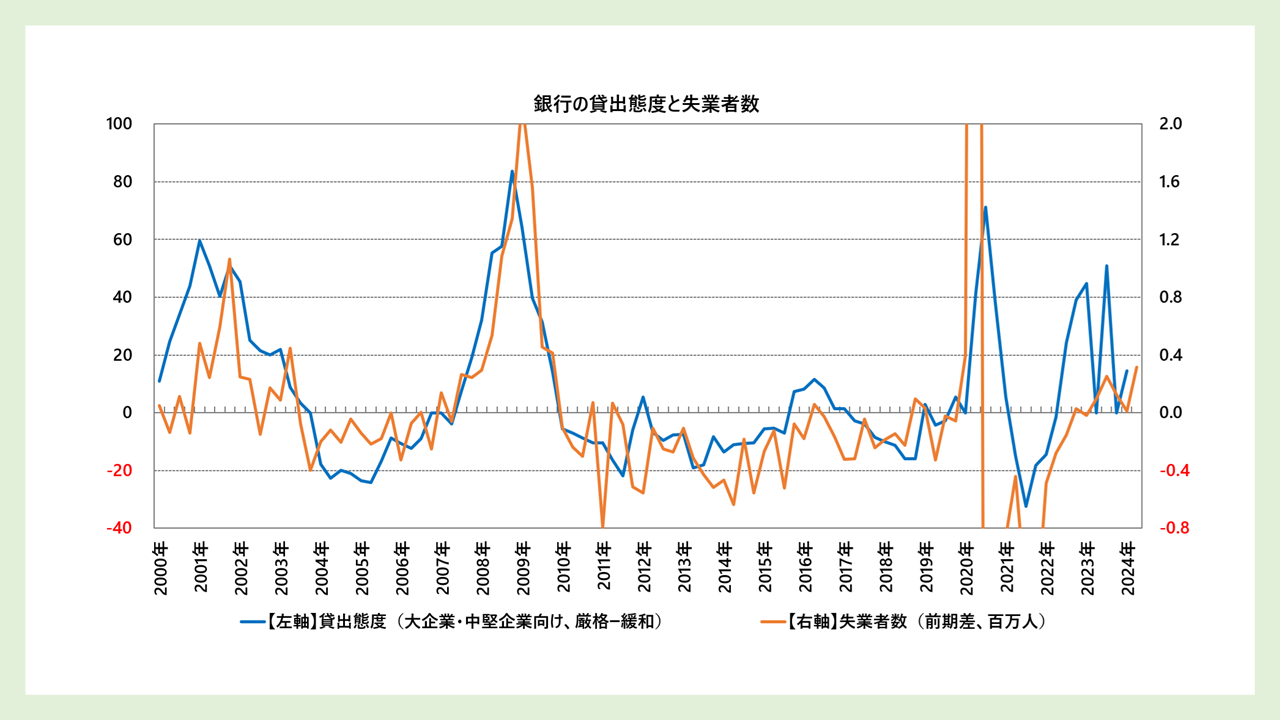

図4は、四半期ごとの失業者数の増減(オレンジ線)と米連邦準備理事会(FRB)が出している銀行の貸出態度(青線)をグラフ化したものです。貸出態度とは銀行の融資の厳格さを数値化したもので、青線が下に行くほど融資は受けやすくなり、上に行くほど融資が厳しくなります。実はこの貸出態度は、失業者数にまさにリンクしていますので、青線が上にいくときは労働市場も崩れるということを資金需要面から確認できます。

(出所)FRB、Bureau of Labor Statisticsのデータを基に株式会社マネネが作成

(出所)FRB、Bureau of Labor Statisticsのデータを基に株式会社マネネが作成

-

FRBの調査は3カ月に1回ですが、このようにマクロのデータが連動することを頭に入れておくと、日々出てくる銀行のニュースを追うことで仮説が立てられるようになります。「では、失業者数はどうだろう」などと取る情報が多くなり、より前倒しで市況を予測ができるようになります。一見、関係なさそうなデータを重ねてグラフ化してみたりすると、意外に一緒に動いていることに気付くことがあります。そういう気づきがマーケットを先読みするときの材料になります。

個人投資家はどうするか

- 個人投資家が取れるデータには限界があるように思いますが、データの取得に苦労することはありませんか。

-

確かに、証券会社や運用会社が利用するような情報端末を個人で取得すると結構な費用がかかります。しかし、ここまでお示ししたデータはいずれも無料で取れるものです。私は独立起業して7年になりますが、お金をかけなくても、国や公的な機関などの一次ソースから取れる情報は意外に多いというのが実感です。ただし手間はかかります。

私自身、大学生のときから株式投資を始め、個人投資家サイドの立場も味わっています。証券会社のアナリストの経験もあります。個人投資家目線でいうと、金融機関やアナリストは有効活用した方がいいですね。圧倒的な情報量をもとにエコノミストやアナリストがまとめてくれたレポートやセミナーを活用すれば、手間もお金もかかることをアウトソースして情報が入手できます。

米国株式は海外の株式ですし、難しそうと思うかもしれません。うまくレポートやセミナーを使って、いい意味で手を抜きながら挑戦してもらえると、投資の分散も効くし、日本株だけに投資するよりもリターンが見込める可能性が高まるのではと思います。

※本コラムで取り上げられたマーケットや投資に関する考え方などについては、あくまで個人の見解によるものであり、野村證券の意見を代表するものではございません。

- 株式の手数料等およびリスクについて

-

国内株式(国内REIT、国内ETF、国内ETN、国内インフラファンドを含む)の売買取引には、約定代金に対し最大1.43%(税込み)(20万円以下の場合は2,860円(税込み))の売買手数料をいただきます。国内株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。国内株式は株価の変動により損失が生じるおそれがあります。国内REITは運用する不動産の価格や収益力の変動により損失が生じるおそれがあります。国内ETFおよび国内ETNは連動する指数等の変動により損失が生じるおそれがあります。国内インフラファンドは運用するインフラ資産等の価格や収益力の変動により損失が生じるおそれがあります。

外国株式(外国ETF、外国預託証券を含む)の売買取引には、売買金額(現地約定金額に現地手数料と税金等を買いの場合には加え、売りの場合には差し引いた額)に対し最大1.045%(税込み)(売買代金が75万円以下の場合は最大7,810円(税込み))の国内売買手数料をいただきます。外国の金融商品市場での現地手数料や税金等は国や地域により異なります。外国株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。外国株式は株価の変動および為替相場の変動等により損失が生じるおそれがあります。

詳しくは、契約締結前交付書面や上場有価証券等書面、目論見書、等をよくお読みください。