2024.09.17 NEW

野村證券エコノミストが解説 円高になっても政策金利の引き上げは続くのか

文/中城邦子 写真/タナカヨシトモ

為替が7月末に日銀が政策金利の追加引き上げを決定したことを契機に、急激な円高ドル安へと進みました。「円安を食い止めるためにも利上げが必要」という見方もあるなかで決定した利上げでしたが、今後も続くのでしょうか。野村證券 金融経済研究所 エクゼクティブ・エコノミストの美和卓が、金利と為替について解説します。

円安が日銀の利上げ決定を早めた可能性

- 対ドル円相場は、コロナ禍前の2019年には104円台を記録したこともありましたが、2022年2月以降は円安が進んでいました。一時は162円近くまで進みましたが、そもそも円安はなぜ起きていたのでしょうか。

-

美和卓(以下、同) 円安・ドル高には様々な要素が絡み合っていますが、最大の要因としては日米の金利差が大きいことがありました。米国は2022年以降、コロナ禍後の急激なインフレに対して金融引き締めを行うために、約1年間に5.0%程度金利を引き上げました。一方、日本は2024年3月にマイナス0.1%から0〜プラス0.1%へ、2007年以来17年ぶりの利上げをしたところでした。世界の投資家の間で、金利の安い円を借り入れて金利の高いドルを買う「円キャリー取引」と呼ばれる動きが旺盛となり、円安ドル高が続いたのでした。

特に日銀が2024年3月にマイナス金利を解除した後の円安加速は、米国が想定以上に堅調な景気が続いており、インフレによる利下げ期待が後ずれしていたことが主因だと考えています。

- 日銀が2024年7月に追加利上げを決定してからは、急激に円高に振れました。

-

2024年7月の日銀の追加利上げは、市場予想よりも早いサプライズとなりました。結果、大幅な円高ドル安や、歴史的な株価の変動を引き起こしたといえます。利上げを早まったという見方もある日銀の決定に、少なからず円安が影響したと思われます。

そもそも日銀の利上げの方針は、年2%程度の安定的・持続的なインフレ率水準を達成できる見込みが続く限り、利上げを決定するというものです。そして日銀はインフレ率水準の達成を見込んでいる理由として、賃金の上昇を挙げています。賃金は人手不足を背景にしっかり上がっている、人手不足は今後も続くのだから、賃金も上がり続けるというロジックです。

しかし植田総裁は、2024年7月の追加利上げを決定した際に「為替の円安もあって、輸入物価が再び上昇に転じていまして、物価の上振れリスクには注意する必要もあると考えています」と発言しています。つまり、円安の影響で物価が上がりすぎることを懸念した結果の決定だったといえます。

- 大幅な円高となった今、日銀の利上げに向けた判断は変更になるのでしょうか。

-

為替と株価が不安定になった後、内田副総裁が8月7日、「金融資本市場が不安定な状況で、利上げをすることはない」と発言しました。本来合議で決定する政策金利の戦略についてはっきりと発言すること自体が物議をかもすこともわかったうえで、市場に強くメッセージを出したかったと思われます。

とはいえ、日銀は方針を変えたわけではありません。8月23日の国会答弁で、植田総裁は「内外市場は引き続き不安定な状況、当面は高い緊張感をもって注視していく必要がある」という姿勢を見せつつも、経済や物価が日銀の見通しどおりに推移すれば利上げを続ける方針に変更はないことを示しました。

年2%インフレ率水準が続く根拠としている賃金上昇は為替とは関係がないため、そのロジックでいえば今までの見通しが続くはずです。ところが、今後はその判断に為替が影響するのではないかと、私は考えています。

まず、為替は今の水準のままなのかというと、さらに円高が進む可能性もあります。FRB(米連邦準備理事会)は9月以降米国の政策金利の引き下げを開始する線がほぼ見えてきており、野村證券は年内3回の利下げがあり、2025年もペースを緩めながらも利下げが続くと見ています。その結果、日米金利差縮小によりさらに円高となる可能性があります。

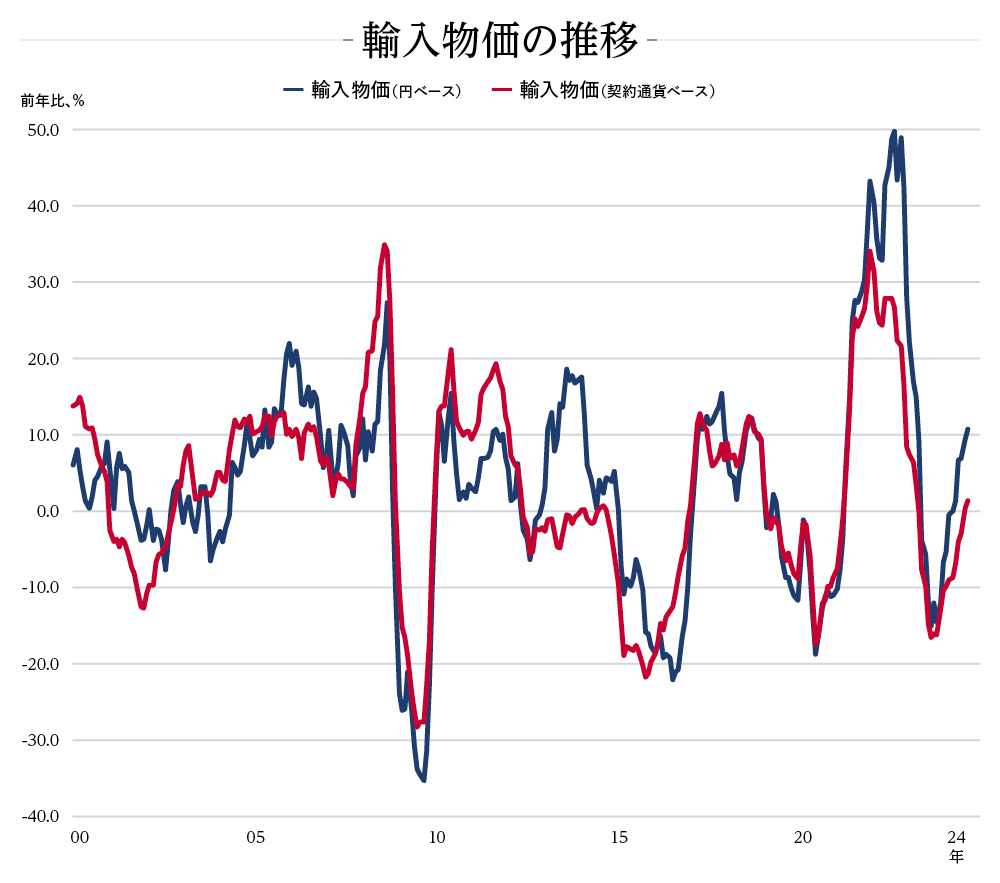

その場合、物価はどうなるでしょうか。以下の輸入物価の推移をご覧ください。

データは月次で、直近値は2024年7月。

データは月次で、直近値は2024年7月。

出所:日本銀行資料より野村證券作成円ベースの輸入物価を示す青線を見ると、直近では前年比10%増くらいで上がっているように見えます。ですが、契約通貨ベースの輸入物価を示す赤線を見ると、前年比0に近いのです。円高が今後さらに進行すると、青線が赤線の下を行く可能性もあるでしょう。つまり、円ベースの輸入物価が上がらないどころか下がっていくことも考えられます。

もちろん今は人件費などの価格転嫁がしやすい事業環境になっており、為替変動により輸入物価が下がったとしても国内事業者が値上げできる可能性もありますし、日銀の立場でもそれが望ましいと考えているはずです。

ですが、実は8月7日には内田副総裁は「円安による物価上昇リスクは、円安の急激な解消によってなくなった」とも発言しているのです。為替が物価に影響を及ぼす可能性があることを気にしている証左だともいえるため、この発言には驚きました。

今後も日銀の見通しどおりに物価が順調に上がっていけばさらに利上げが行われ、よりはっきりとした「金利のある世界」となっていくわけですが、そのストーリーにやや陰りが生じている可能性もあります。思っていたほど金利が上がらない可能性も考えておいたほうがいいでしょう。

- 野村證券 金融経済研究所 エクゼクティブ・エコノミスト

美和 卓 - 1990年野村総合研究所入社。東京大学大学院法学政治学研究科修士課程修了。2004年野村證券に転籍。 2024年4月より現職。国内・海外のプロの投資家に対して、日本と世界の経済に関する分析、見通しを提供する一方、一般向けに経済、金融の仕組みを分りやすく解説。新著『図解 いちばんやさしく丁寧に書いた 金利の本』(成美堂出版)

※この記事は、投資判断の参考となる情報の提供を目的としており、投資勧誘を目的として作成したものではございません。また、将来の投資成果を示唆または保証するものでもございません。銘柄の選択、投資の最終決定はご自身のご判断で行ってください。

- 手数料等およびリスクについて

-

当社で取扱う商品等へのご投資には、各商品等に所定の手数料等(国内株式取引の場合は約定代金に対して最大1.43%(税込み)(20万円以下の場合は、2,860円(税込み))の売買手数料、投資信託の場合は銘柄ごとに設定された購入時手数料(換金時手数料)および運用管理費用(信託報酬)等の諸経費、年金保険・終身保険・養老保険・終身医療保険の場合は商品ごとに設定された契約時・運用期間中にご負担いただく費用および一定期間内の解約時の解約控除、等)をご負担いただく場合があります。また、各商品等には価格の変動等による損失が生じるおそれがあります。信用取引、先物・オプション取引をご利用いただく場合は、所定の委託保証金または委託証拠金をいただきます。信用取引、先物・オプション取引には元本を超える損失が生じるおそれがあります。証券保管振替機構を通じて他の証券会社等へ株式等を移管する場合には、数量に応じて、移管する銘柄ごとに11,000円(税込み)を上限額として移管手数料をいただきます。有価証券や金銭のお預かりについては、料金をいただきません。商品ごとに手数料等およびリスクは異なりますので、当該商品等の契約締結前交付書面、上場有価証券等書面、目論見書、等をよくお読みください。