インフレ時代の資産形成のポイント(2)私達を取り巻く環境

日本はインフレ時代に突入しています。私達を取り巻く環境を理解して、これからの資産形成に必要な知識を身につける必要があります。野村證券ファイナンシャル・ウェルビーイング室長の園部晶子、投資情報部長の東英憲の2名による計4回のトークセッション。第2回目では、インフレの実態や今後の見通しなどについて解説します。

画像左:園部 晶子

1991年野村證券入社。5支店でお客様の資産運用のアドバイス業務に従事。現在はファイナンシャル・ウェルビーイング室において「お金について学ぶことで、あらゆる人が自由に自分の人生を選択できる世界」を目指し、小学生から大人まで幅広い世代に対して金融経済教育のコンテンツを提供中。

画像右:東 英憲

1990年、野村證券入社。池袋、静岡などの支店で個人向け営業に従事し、調布、盛岡、奈良、岐阜の各支店長、ソリューション・アンド・サポート部長(現在は改組)を経て、2022年4月から現職。個人投資家向けに情報を発信するおよそ約40人のリサーチャーやスタッフを率いる。

―東

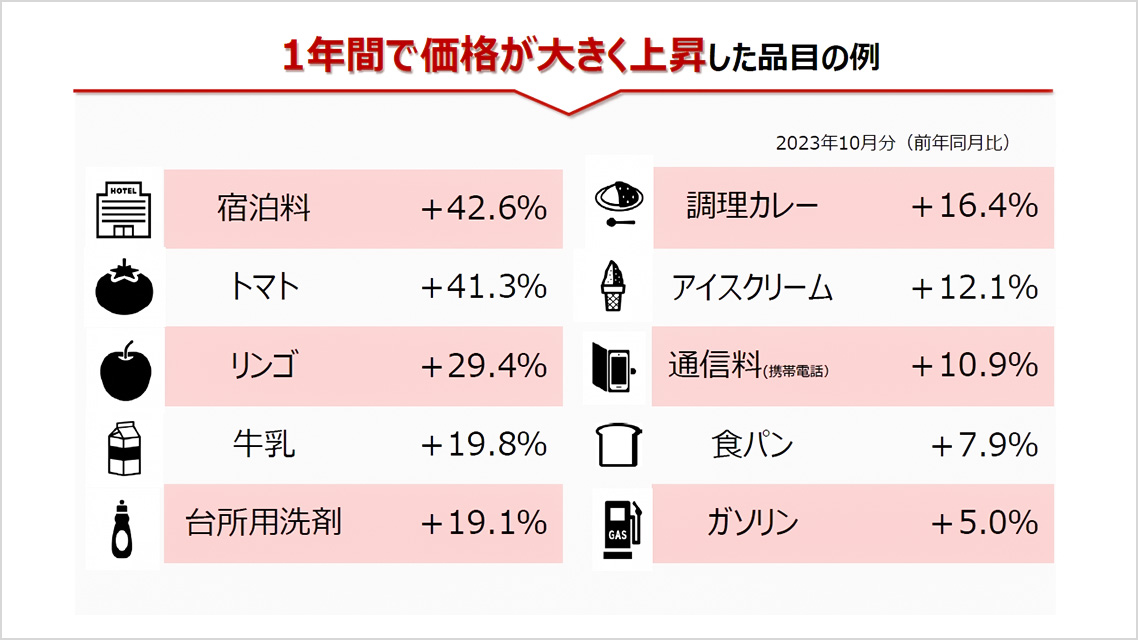

本パートでは、私達を取り巻く経済環境について説明します。下の図は、1年間で価格が大幅に上昇した生活必需品の例です。(2023年10月時点)

―園部

足元でも、物価上昇に関する話題が相次いでいます。普通に買い物をしているにも関わらず、支払いが軽く予算オーバーすることはよくありますね。

―東

はい、価格が変わらなくても、量が減っており実質的に価格上昇しているケースもあると思います。

総務省発表の 2024年2月の消費者物価指数は、変動の大きい生鮮食品及びエネルギーを除く総合指数が、前年同月比で3.2%の上昇となりました。

―園部

米国では、ラーメン1杯値段3,000円もするそうですね。日本では考えられない値段ですが・・・

―東

しかし、ラーメン屋で働くアルバイト従業員の時給も3,000円なのです。すなわち、モノの値段と賃金が同じ水準なので、生活が成り立っているイメージです。日本では2023年に3%を超える賃上げが実現しましたが、まだ物価上昇率が大きいため、実質賃金がなかなか上がらず家計は圧迫されています。

―園部

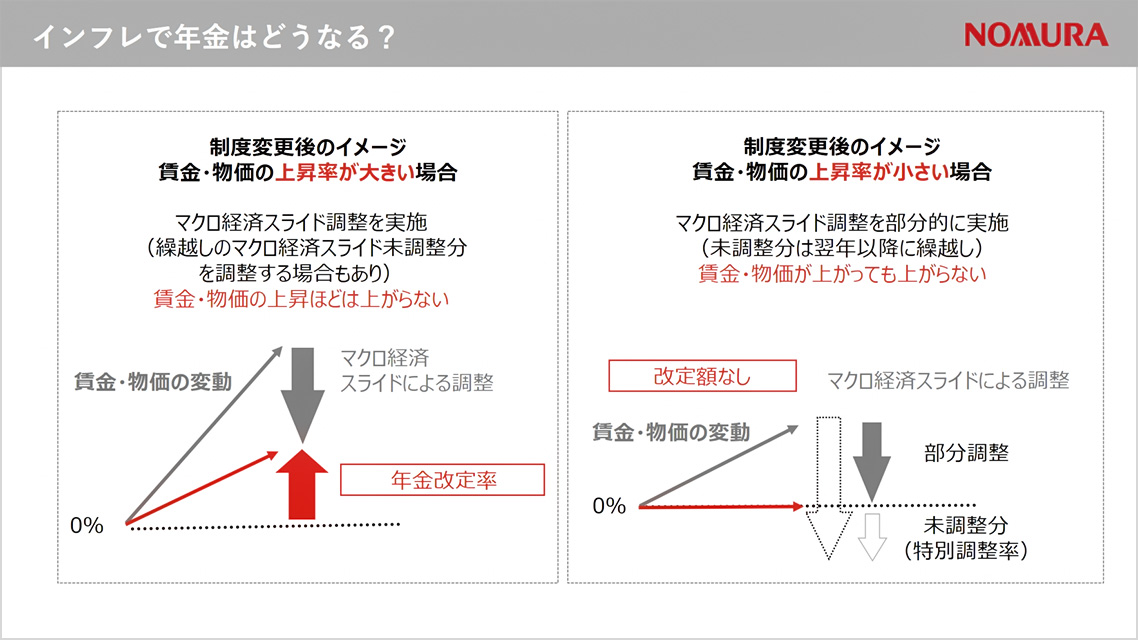

賃金も物価と同様に上昇すれば経済活動が循環するかもしれませんが、年金額を決める基準のマクロ経済スライドは影響を受けそうですね。

―東

はい。マクロ経済スライドとは、物価や賃金が大きく上昇しても、年金は物価や賃金ほど上がらず(左図)、物価や賃金の上昇率が小さい時には、年金の支給額は増えない(右図)というものです。

(出所)厚生労働省・日本年金機構ホームページ等各種資料より、野村證券投資情報部作成

日本は年金を支える若い世代が減り、年金を受け取る世代が増え続けていきます。今後は年金制度の見直しがあっても、物価上昇率ほど年金支給額が上がらないことがあるかもしれません。

だからこそ、将来のインフレに備えて、物価上昇率に負けない資産運用が重要になります。政府の資産所得倍増プランや、NISA制度の見直しがその一環だと思います。

―園部

日本でも物価上昇がこのまま続いていくのでしょうか。ロシア・ウクライナ問題が解決すれば、物価は落ち着くのではないでしょうか?

―東

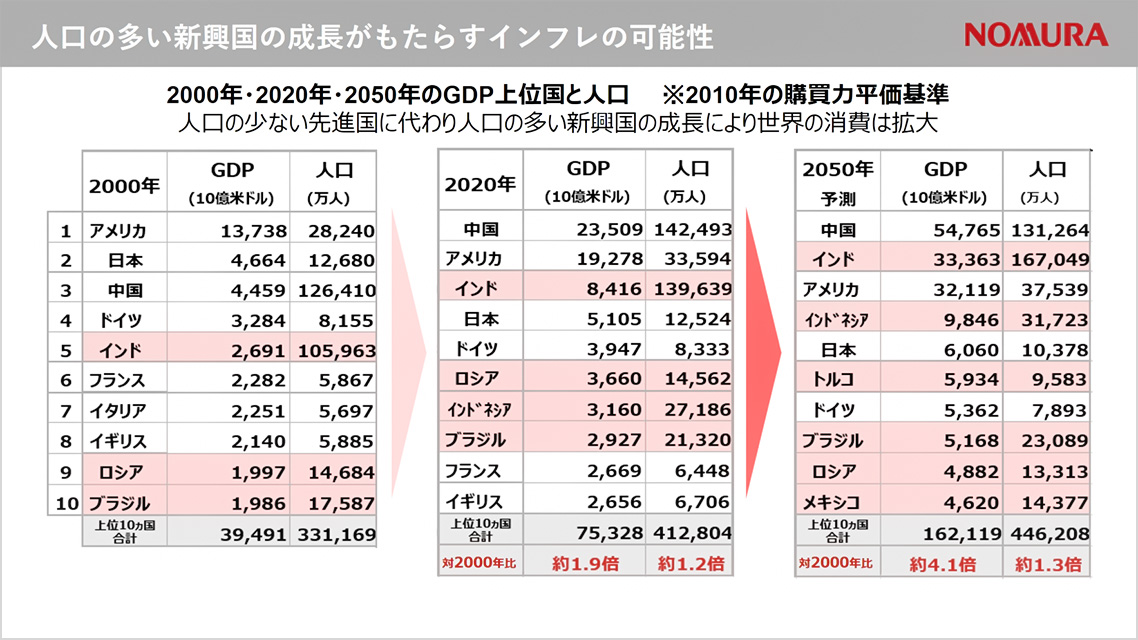

人口の多い新興国の消費の拡大が続くと予想されるため、物価は下がらないと思います。

下の表は、2000年、2020年、2050年予測のGDP(国内総生産:経済規模を示すデータ)の上位10か国とその時の人口です。今後は、人口の少ない先進国に代わり、人口の多い新興国が世界経済を牽引し、新興国の人々が豊かになっていくと推測されます。つまり、今の新興国が将来先進国と同じ生活水準になれば、資源高や原材料高が続くのではないでしょうか。

(注2)人口は2000年、2020年は国連の推定、2050年予測は国連の中位推計(どちらも2022年時点)。

(注3)先進国、新興国はIMF(国際通貨基金)の分類に基づく。

(出所)OECD(経済協力開発機構)、国連より野村證券投資情報部作成

―園部

原材料のほとんどを輸入に頼る日本にとっては、ロシア・ウクライナ問題が解決しても、新興国の旺盛な需要でインフレが続く可能性もあるということですね。

―東

今後は、世界中の企業の中から、新興国の需要の恩恵を取り込んで成長する企業が沢山出てくると思います。

―園部

ということは、長期的に世界経済の拡大を受けて、世界の株価の上昇も期待できるというわけですね。

―東

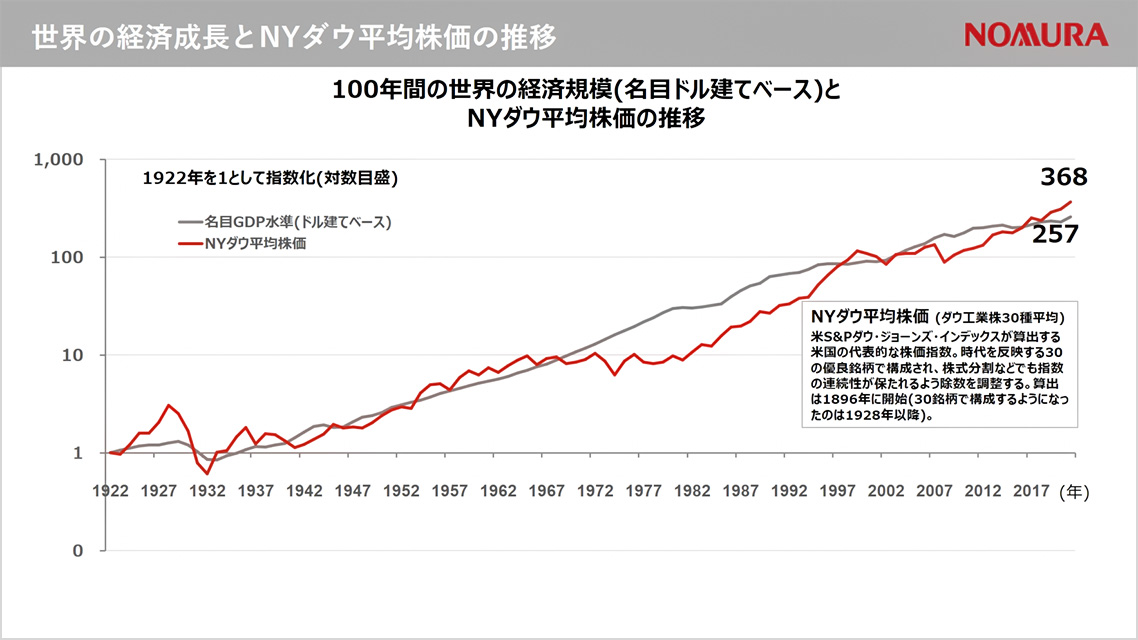

はい。下のグラフは、1922年以降世界の経済規模と、世界を代表する米国ダウ平均株価を指数化したものです。100年という長い年月には、大きな戦争や恐慌、紛争なども数多く発生しましたが、それらを乗り越えて世界経済は拡大してきました。その結果、世界経済の規模は、物価上昇率を含み100年後の2022年は257倍に達しています。(グレーの折れ線)

(出所)S&P ダウジョーンズ・インデックス社、世界銀行、IMF(国際通貨基金)、Historical Statistics of the United States、米国商務省より野村證券投資情報部作成

一方、世界経済の中心となる米国のダウ平均株価は、100年間で368倍です(赤い折れ線)。このように、長期間で見ると高い経済成長に見合う形で企業利益は伸びるので、利益を反映する株価も同様に上昇していると考えられます。これまでは人口の少ない先進国が牽引して世界経済が発展してきましたが、今後は人口の多い新興国の需要拡大が加わることと推測されます。

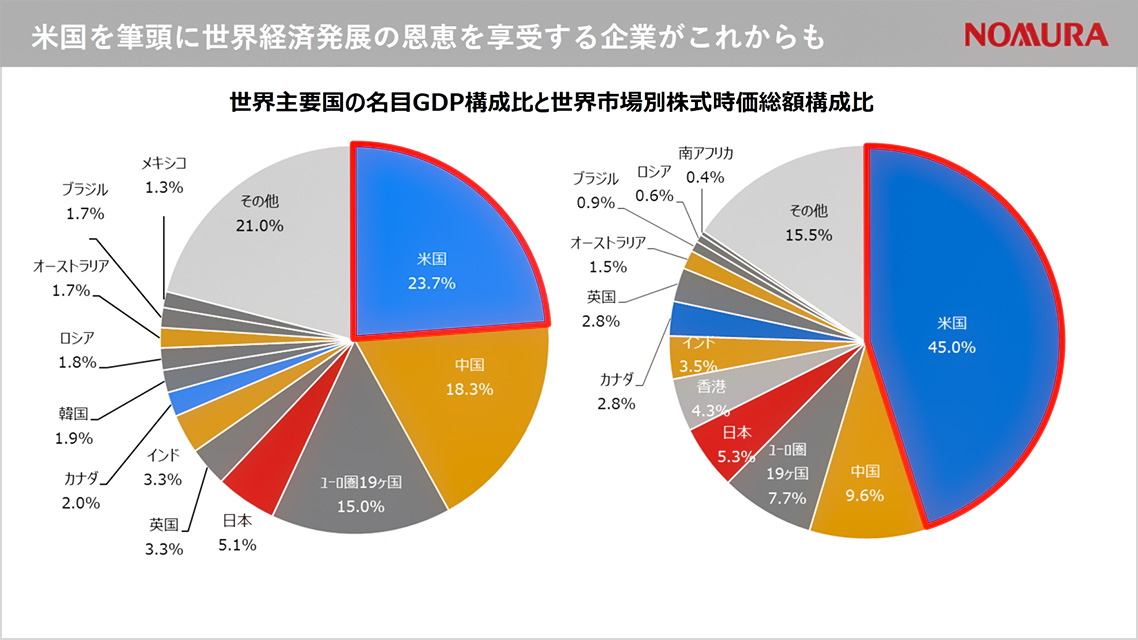

下の図は、世界の名目GDP(左)と世界の株式時価総額(右)の構成比を表しています。

米国は、名目GDPのシェアでは世界の4分の1を占めますが、株式の時価総額では世界の約半分近くのシェアを占めています。これは、米国企業が母国以外で活動し、収益を上げていることを意味します。

―園部

米国企業のスマホやネット関連製品が世界中で売れていることから、世界経済の動きと米国株式の動きが連動しているのですね。

(出所)IMF World Economic Outlook Database October 2022より野村證券投資情報部作成

右図:(注1)データは2022年10月31日時点。円グラフの数字はブルームバーグ世界株指数におけるその国が占める割合。

(注2)ユーロ19ヶ国はフランス、ドイツ、イタリア、スペイン、オランダ、フィンランド、スロベニア、ベルギー、ギリシャ、オーストリア、アイルランド、ポルトガル、ルクセンブルグ、マルタ、キプロス、スロバキア、エストニア、ラトビア、リトアニア。

(出所)ブルームバーグより野村證券投資情報部作成

―東

さらに、人口の多い新興国では中間所得層の増加による需要の増加もあって、世界経済が今後も拡大し続けるなら、その恩恵を享受して成長する企業が存在するはずです。よって、世界全体の株式の時価総額も、世界経済に比例して拡大すると推測されます。

―園部

米国はじめ世界全体で成長していくということですね。

―東

はい、半導体など最先端の分野をイメージするとわかりやすいと思います。

―園部

チャットGPTや生成AIのように画期的なイノベーションが起こるたびに、半導体はさらに使われるようになり、今後も成長が期待できそうですね。

―東

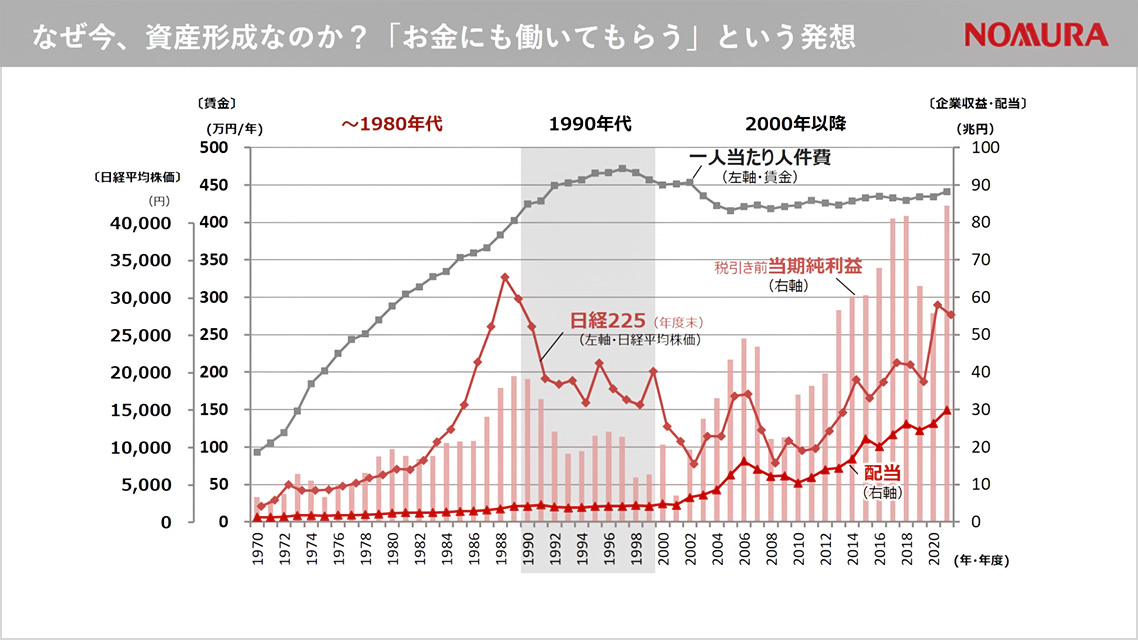

1990年代以前は、日本国内で高い経済成長が続き、企業の業績は拡大し、利益の増加を受けて株価も上昇、また、人件費(賃金:グレーの折れ線)も大きく伸びていました。ところが、足元の企業業績(赤い棒)は過去最高を更新、配当も過去最高を更新しているものの、賃金が伸びていません。

(出所)財務省「法人企業統計調査年報」、日本経済新聞社資料等より野村證券投資情報部作成

―園部

日本企業は海外で活躍しており、企業の利益が増えても日本人の賃金が増えないのでしょうか?

―東

生産拠点の海外移転による、産業の空洞化の影響が大きいと考えています。以前は成長分野の企業の工場が国内にあり、下請けや関連企業など広い裾野に恩恵が広がったので、日本人の多くが賃金という形で恩恵を享受できたと言えます。

―園部

これからは「お金にも働いてもらう」という発想が必要ですね。

―東

はい。お金が私たちの代わりに、これからの成長産業・企業に就職して、仕送りの代わりに配当をもらい、値上がり益を享受するようなものです。人間の場合、通常1つの会社にしか就職できませんが、お金なら成長分野のライバル企業も含めて何社にも分散させて投資できることが良い点といえます。就職先を自分で見つけられるなら個別株への投資、専門家に就職先を探してもらう場合が投資信託といったところではないでしょうか。

―園部

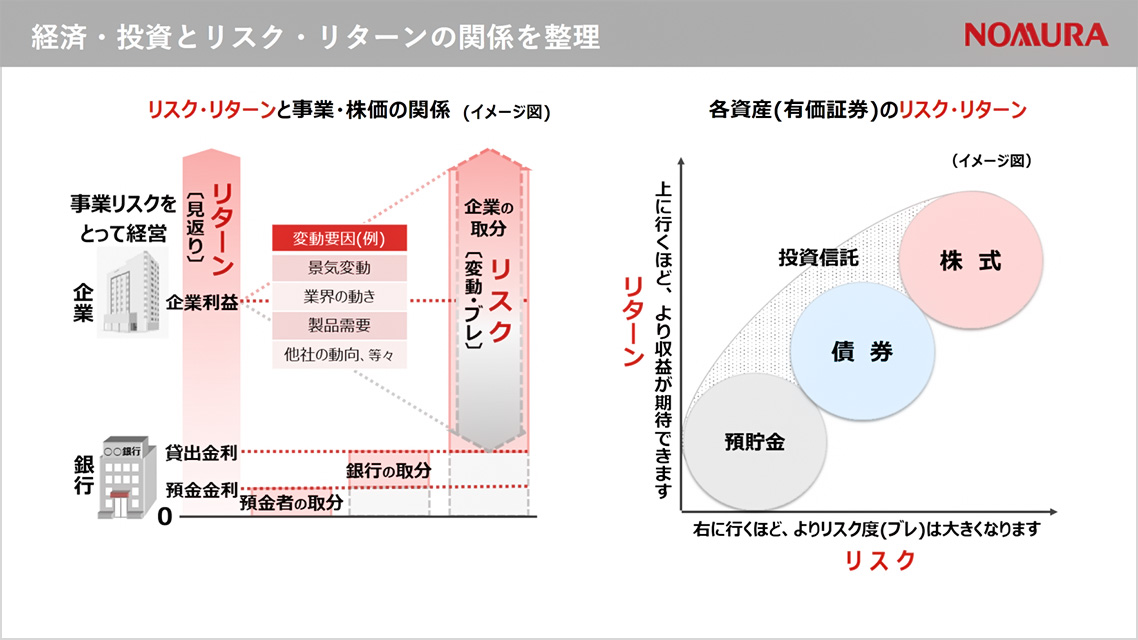

さらに、お金の働かせ方には、債券もあります。

(出所)野村證券投資情報部作成

右図「各資産(有価証券)のリスク・リターン」:(注)金融商品とリスク・クリターンの関係を説明するためのイメージ図です。

(出所)野村證券投資情報部作成

―東

はい。お金に働いてもらう資産運用のポイントは、より安定したリターンの獲得と、価格変動リスクの低減を図ることです。上の左図のとおり、株式は、企業利益の変動により株価の変動が大きく、ハイリスク・ハイリターンになります。一方、債券は、一般的に株式よりもリスク・リターンも小さくなります。(右図)

―園部

そのために各資産の組み合わせと分散投資が大切ということですね。

―東

Part3では、具体的にリスクの低減方法を考えていきます。

※このコラムは2024年6月時点の情報に基づくものです