2025.09.30 NEW

100年以上かかる日銀ETF売却 真価が問われるのは市場環境悪化時 野村證券ストラテジストが解説

ETF売却発表のタイミングはやや早い印象も、金額は想定内

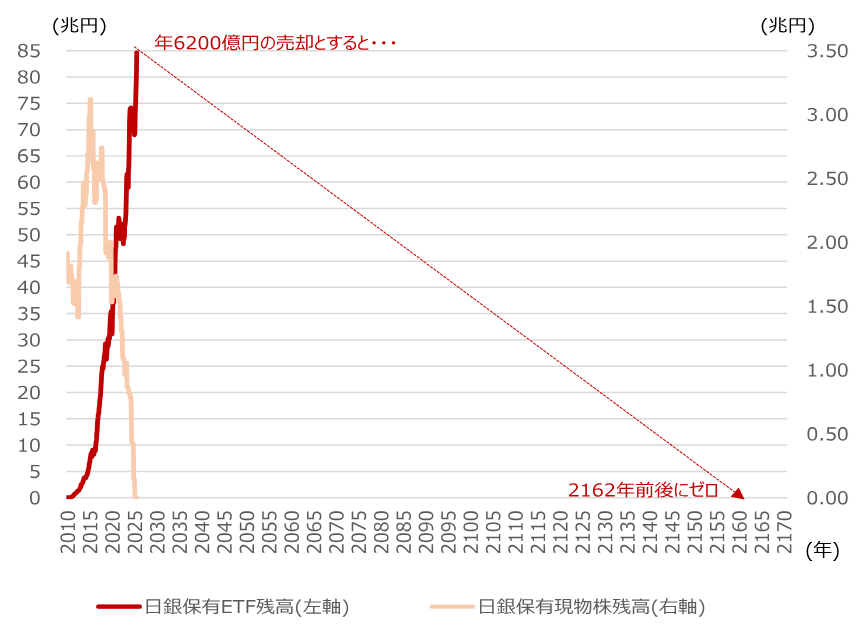

日本銀行のETF(上場投資信託)売却額は年間で時価6,200億円程度、REIT(不動産投資信託)売却額は時価55億円程度となりました。直近の株高の影響で決定時期が早まった可能性はありますが、売却額は事前観測報道(3,000億円~2兆円)の範囲内です。

植田和男総裁の会見ではETFに関する説明で手元のメモを確認する場面が多く、事務方主導との印象も残りました。一方で、「現在の株価水準を見て決めたものではない」「処分に関する事前ガイダンスは難しい」と述べています。さらに「淡々と100年以上かけて売っていくつもり」「最後まで見届けられない」「将来の緩和手段としてのETF購入は考えていない」としつつも、明確な最終形や着地のイメージは示しませんでした。公表資料では「市場の状況に応じ、今後売却額の一時的な調整・停止を行う」としており、日銀の裁量に委ねられる度合いが大きいことがうかがえます。売却額の変更が金融政策決定会合の決定事項なのか、事務方判断で可能なのかは不透明です。

市場にかく乱的な影響を与えないとの基本方針

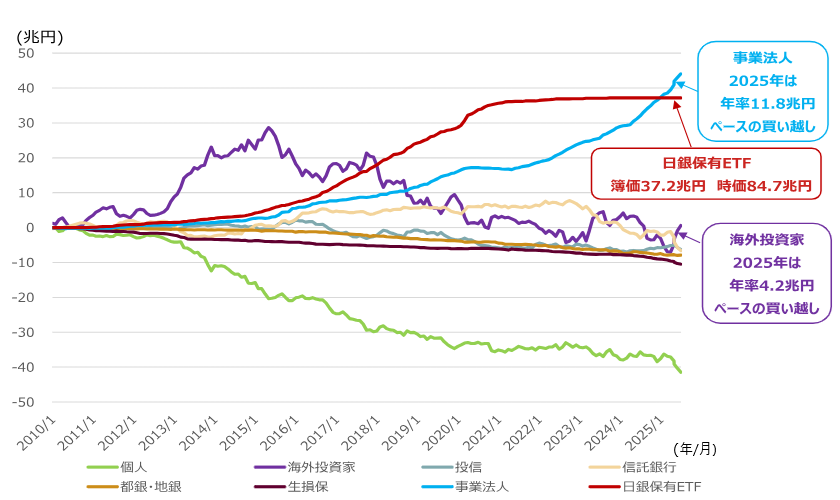

公表資料では、売却額が年間の売買代金の0.05%程度と示され、市場にかく乱的な影響を与えない方針を強調しています。直近では年間6,200億円規模の現物株の売却を実施した経験もあります。市場の初期反応は日経平均先物主導で株安となりましたが、売却額の規模が消化されるにつれて安定化すると考えます。仮に外国人投資家のフロー並みのインパクトがあると仮定すれば、年間6,200億円の売却はTOPIX(東証株価指数)を0.9%程度押し下げるとの試算も可能ですが、実際の影響はこうした試算より軽微となる公算が大きいでしょう。日本株の利益確定の局面は、まだ先とみています。

今後の市場環境悪化時に真価が問われる

ETFの保有時価84.7兆円がゼロになるには、現行ペースでは約137年を要します。今後、仮に市場・需給環境が良好と日銀が判断すれば売却額の上積みも考えられますが、その場合は市場との対話(コミュニケーション)次第で、取り返しのつかない失望を招く可能性があります。

(注)ETF時価は野村試算値。現物株は資金循環統計より。

(出所)日本銀行より野村證券市場戦略リサーチ部作成

現時点では、2025年は事業法人の買い越しが年率換算で11.8兆円、外国人投資家の買い越しが同4.2兆円という点を踏まえると、現行の売却額は吸収可能と考えます。

(注)主体別売買は2025年9月第1週時点。日銀保有ETFの時価は2025年9月19日11時半時点の推計値。

(出所)東京証券取引所、大阪取引所、日本銀行より野村證券市場戦略リサーチ部作成

真価が問われるのは、市場・需給環境が悪化した局面です。2007年の保有株式の売却決定後に、世界金融危機を経て売却が凍結された前例があります。これまでETF購入の発表時にはアナウンス効果(政策発表がもたらす期待の効果)が株高を促した側面もあるため、売却の発表でこうした効果がどの程度剥落するかは予断を許しません。

個社・業種別の影響が注目されやすい

「各銘柄の保有割合におおむね比例的なかたちで売却」と示されており、日銀の保有比率が高い銘柄は警戒されやすいです。今回の公表後にはNT倍率(日経平均株価÷TOPIX)が低下し、日銀保有比率ファクターもマイナスに転じました。今後も売却増加が意識される局面では、NT倍率や同ファクターが下振れしやすいでしょう。業種別の日銀保有比率は精密機器、電気機器、小売業で高く、倉庫・運輸関連業、鉱業、輸送用機器で低い傾向です。

(注)日銀のETF買い入れ金額や各時点のルールをもとに野村が試算。

(出所)JPX総研、日本経済新聞社、日本銀行より野村證券市場戦略リサーチ部作成

(編集:野村證券投資情報部 デジタル・コンテンツ課)

編集元アナリストレポート

日本株メモ:日銀ETF売却、本格的な利益確定は先か – 100年かけて・・、市場環境悪化時に真価が問われる(2025年9月19日配信)

(注)各種データや見通しは、編集元アナリストレポートの配信日時点に基づいています。画像はイメージ。

※この記事は、投資判断の参考となる情報の提供を目的としており、投資勧誘を目的として作成したものではございません。また、将来の投資成果を示唆または保証するものでもございません。銘柄の選択、投資の最終決定はご自身のご判断で行ってください。

- 手数料等およびリスクについて

-

当社で取扱う商品等へのご投資には、各商品等に所定の手数料等(国内株式取引の場合は約定代金に対して最大1.43%(税込み)(20万円以下の場合は、2,860円(税込み))の売買手数料、投資信託の場合は銘柄ごとに設定された購入時手数料(換金時手数料)および運用管理費用(信託報酬)等の諸経費、年金保険・終身保険・養老保険・終身医療保険の場合は商品ごとに設定された契約時・運用期間中にご負担いただく費用および一定期間内の解約時の解約控除、等)をご負担いただく場合があります。また、各商品等には価格の変動等による損失が生じるおそれがあります。信用取引、先物・オプション取引をご利用いただく場合は、所定の委託保証金または委託証拠金をいただきます。信用取引、先物・オプション取引には元本を超える損失が生じるおそれがあります。証券保管振替機構を通じて他の証券会社等へ株式等を移管する場合には、数量に応じて、移管する銘柄ごとに11,000円(税込み)を上限額として移管手数料をいただきます。有価証券や金銭のお預かりについては、料金をいただきません。商品ごとに手数料等およびリスクは異なりますので、当該商品等の契約締結前交付書面、上場有価証券等書面、目論見書、等をよくお読みください。

- 株式の手数料等およびリスクについて

-

国内株式(国内REIT、国内ETF、国内ETN、国内インフラファンドを含む)の売買取引には、約定代金に対し最大1.43%(税込み)(20万円以下の場合は2,860円(税込み))の売買手数料をいただきます。国内株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。国内株式は株価の変動により損失が生じるおそれがあります。国内REITは運用する不動産の価格や収益力の変動により損失が生じるおそれがあります。国内ETFおよび国内ETNは連動する指数等の変動により損失が生じるおそれがあります。国内インフラファンドは運用するインフラ資産等の価格や収益力の変動により損失が生じるおそれがあります。

外国株式(外国ETF、外国預託証券を含む)の売買取引には、売買金額(現地約定金額に現地手数料と税金等を買いの場合には加え、売りの場合には差し引いた額)に対し最大1.045%(税込み)(売買代金が75万円以下の場合は最大7,810円(税込み))の国内売買手数料をいただきます。外国の金融商品市場での現地手数料や税金等は国や地域により異なります。外国株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。外国株式は株価の変動および為替相場の変動等により損失が生じるおそれがあります。

詳しくは、契約締結前交付書面や上場有価証券等書面、目論見書、等をよくお読みください。

![[特別対談]森永康平さん×野村證券エコノミスト 今後も続くであろうインフレに私たちはどう備えるかのイメージ](/wealthstyle/article/0448/images/a_0448_thm.png)