2025.12.30 NEW

2026年の米国株見通し S&P500は高値更新を継続し、年末7,200ポイントを予想 野村證券ストラテジストが解説

2025年は予測者泣かせの1年に

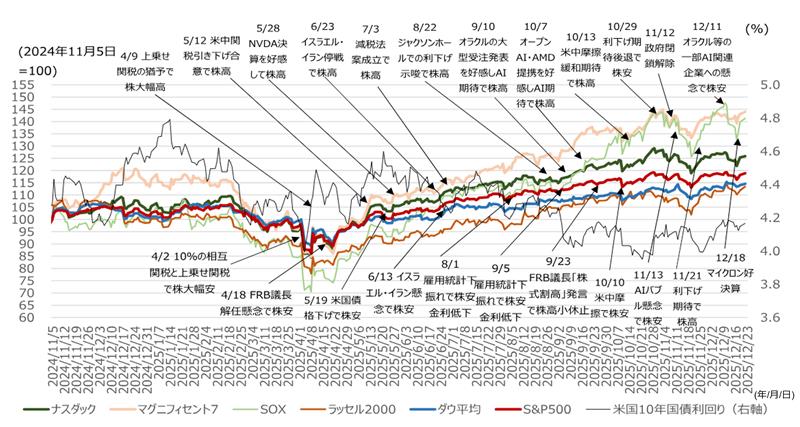

2025年は、相互関税をはじめとするトランプ米大統領の政策運営に伴う不確実性の高まりに直面しつつも、企業や家計、金融市場の「強靭さ」を確認する場面が多かった印象です。ハイライトは4月2日のトランプ米大統領による相互関税の発表と、その直後の株安でしたが、4月8日には関税の延期が公表されました。その後も、5~7月の関税発動示唆や6月のイスラエルによるイラン攻撃などで一時的に市場心理が悪化する局面がみられましたが、短期間で対立が収束するケースが大半でした。

FRB(米連邦準備理事会)が折に触れてハト派(利下げに積極的な姿勢)を示したことも、景気や株式市場の底堅さにつながったと言えるでしょう。ネガティブなイベントの発生後に悲観論を唱えた予測者にとっては、外れが続いた1年だったとも言えます。6月以降は、政策不確実性に伴う一時的な株安とその後の株価反発の組み合わせをセットで捉え、「TACO(Trump Always Chickens Out、トランプ氏はいつも尻込みする)相場」と評されるようになりました。

こうした中、関税の悪影響を警戒するエコノミスト予想に反して2025年の米国景気は下振れを回避し、ストラテジスト・アナリストの予想に反して2025年度の企業業績も大幅増益が達成可能との見通しです。2025年4月前後のストラテジスト予想に反する形で、株式需給は自社株買いやグローバルなファンドフローなども含めて堅調で、主要株価指数は総じて2024年末比で上昇し、2025年末を迎えました。

(注)2025年12月22日時点。

(出所)S&P、ダウ・ジョーンズ、ナスダック、フィラデルフィア証券取引所、ラッセル、ブルームバーグより野村證券市場戦略リサーチ部作成

2026年の米株サポート要因は「G>R」、業績拡大、株数減

2026年の米国株式は、景気拡大と年央以降の利下げがマクロ面でのサポート要因となる見通しです。特に「名目経済成長率>名目金利(G>R)」の環境、2桁増益予想、旺盛な自社株買いによる発行株数の減少が、AI需要への息の長い期待とともに株価の押し上げ要因になりやすいとみています。一方で、その結果として株式の割高感が解消しにくい点も、当面の米国株の特徴となるでしょう。このため、S&P500は6,800~6,900前後のレンジを抜けそうで抜けない展開が10月以降続いています。

2026年末のS&P500予想は7,200で小幅高予想

S&P500の12ヶ月先予想EPS(1株当たり利益)は足元で300を超え、2027年半ばにも350を突破する見込みです。今後のEPS拡大に伴い、PER(株価収益率)が直近の22~23倍レンジから20~21倍レンジに収束すると想定しても、S&P500は2026年末に7,200(この時点の12ヶ月先予想PERは21倍を想定)、2027年末に7,450(この時点の12ヶ月先予想PERは20倍を想定)と、今後も高値を更新していくとみています。

上振れ要因としてはAIによる生産性改善の顕在化、下振れ要因としては景気下振れやAI需要の失速が挙げられます。ただし、AI需要は拡大の黎明期にあり、「課金ゲーム」的色彩があることも踏まえると、今後も期待値の上下動は想定されますが、乱高下しながらも大崩れはしにくい展開が続きやすいとみています。

| 2026年 | 2027年 | |||||||

|---|---|---|---|---|---|---|---|---|

| 3月 | 6月 | 9月 | 12月 | 3月 | 6月 | 9月 | 12月 | |

| S&P500 | 6,900 | 7,000 | 7,100 | 7,200 | 7,300 | 7,350 | 7,400 | 7,450 |

| 下限 | 6,400 | 6,500 | 6,600 | 6,700 | 6,800 | 6,850 | 6,900 | 6,950 |

| 上限 | 7,400 | 7,500 | 7,600 | 7,700 | 7,800 | 7,850 | 7,900 | 7,950 |

(出所)野村證券市場戦略リサーチ部作成

物色では半導体とREIT・中小型株・クオリティー株のバーベル戦略を重視

物色では半導体とREIT(不動産投資信託)・中小型株・クオリティー株のバーベル戦略(両極端の性質の銘柄を同時に持つ戦略)を引き続き重視するとともに、分散効果を意識する場合は等ウェイト指数(構成銘柄を同一比率で組む指数)にも注目したいところです。

米国REIT指数はリビジョン・インデックス(アナリストの業績予想の方向感を示す指標)の改善傾向が続いています。今後は、金利負担の低下が業績のサポート要因として寄与しやすいと考えています。マクロ・政策環境面では、米国の実質金利(名目金利-期待インフレ率)がピークアウトしつつあり、こうした局面ではREITが堅調な傾向にも注目できます。

また、FRBによる今後の追加利下げやバランスシート拡大などのハト派姿勢を念頭に置いた場合、ラッセル2000などの中小型株は、相対的に割安なバリュエーション(投資尺度)も踏まえると、投資妙味があるとみています。

高ROE(自己資本利益率)・低ボラティリティー(変動率)といった属性を備えるクオリティー株は、過去3年間はアンダーパフォームする場面が多かったですが、その結果として相対バリュエーションが過去レンジの下限に近い状況となっている点は、中長期の視点では注目に値します。11月以降はヘルスケアセクターを中心に、こうしたクオリティー株が再評価される兆しもみられています。

(編集:野村證券投資情報部)

編集元アナリストレポート

米国マクロメモ:崩れそうで崩れない米国株 – 2025年の振り返りと2026年の展望(2025年12月23日配信)

(注)各種データや見通しは、編集元アナリストレポートの配信日時点に基づいています。画像はイメージ。

※本記事は、投資判断の参考となる情報の提供を目的としており、投資勧誘を目的として作成したものではございません。また、将来の投資成果を示唆または保証するものでもございません。銘柄の選択、投資の最終決定はご自身のご判断で行ってください。

- 手数料等およびリスクについて

-

当社で取扱う商品等へのご投資には、各商品等に所定の手数料等(国内株式取引の場合は約定代金に対して最大1.43%(税込み)(20万円以下の場合は、2,860円(税込み))の売買手数料、投資信託の場合は銘柄ごとに設定された購入時手数料(換金時手数料)および運用管理費用(信託報酬)等の諸経費、年金保険・終身保険・養老保険・終身医療保険の場合は商品ごとに設定された契約時・運用期間中にご負担いただく費用および一定期間内の解約時の解約控除、等)をご負担いただく場合があります。また、各商品等には価格の変動等による損失が生じるおそれがあります。信用取引、先物・オプション取引をご利用いただく場合は、所定の委託保証金または委託証拠金をいただきます。信用取引、先物・オプション取引には元本を超える損失が生じるおそれがあります。証券保管振替機構を通じて他の証券会社等へ株式等を移管する場合には、数量に応じて、移管する銘柄ごとに11,000円(税込み)を上限額として移管手数料をいただきます。有価証券や金銭のお預かりについては、料金をいただきません。商品ごとに手数料等およびリスクは異なりますので、当該商品等の契約締結前交付書面、上場有価証券等書面、目論見書、等をよくお読みください。

- 株式の手数料等およびリスクについて

-

国内株式(国内REIT、国内ETF、国内ETN、国内インフラファンドを含む)の売買取引には、約定代金に対し最大1.43%(税込み)(20万円以下の場合は2,860円(税込み))の売買手数料をいただきます。国内株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。国内株式は株価の変動により損失が生じるおそれがあります。国内REITは運用する不動産の価格や収益力の変動により損失が生じるおそれがあります。国内ETFおよび国内ETNは連動する指数等の変動により損失が生じるおそれがあります。国内インフラファンドは運用するインフラ資産等の価格や収益力の変動により損失が生じるおそれがあります。

外国株式(外国ETF、外国預託証券を含む)の売買取引には、売買金額(現地約定金額に現地手数料と税金等を買いの場合には加え、売りの場合には差し引いた額)に対し最大1.045%(税込み)(売買代金が75万円以下の場合は最大7,810円(税込み))の国内売買手数料をいただきます。外国の金融商品市場での現地手数料や税金等は国や地域により異なります。外国株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。外国株式は株価の変動および為替相場の変動等により損失が生じるおそれがあります。

詳しくは、契約締結前交付書面や上場有価証券等書面、目論見書、等をよくお読みください。