20代向けのNISAの活用法――大手企業の新入社員・Aさんは「全世界株」に?

「資産形成」…ピンと来ず

Aさん(男性、22歳)は2023年3月に東京都内の大学を卒業、日本人なら誰もが知る大手食品メーカーに就職し、営業系の部署に配属されることになりました。

新入社員研修では短時間、金融機関による確定拠出年金制度や持株会など、資産形成に関する福利厚生についてのセミナーがありました。

学生時代は、奨学金や両親からの仕送りを受け取りつつ、アルバイトで稼いだお金を、学費や日々の暮らしで使う程度だったAさん。

「資産形成とは、毎月の給与の中から少しずつ株式や投資信託などに投資し、結婚や子育て、住宅購入、老後などのライフイベントに備え、資金の準備をしておくことです。新入社員の皆さんにとっても、決して他人事とは言えません」などと、立て板に水のごとく話す講師の説明を聞いてもまったくピンときません。

セミナーの最後で講師は「来年からNISA(少額投資非課税制度)の非課税期間が恒久化されます。NISAを活用して資産形成を図ってもよいのではないでしょうか」と締めくくっていました。

しかしAさんは「NISAって証券会社に口座を開設して、株式を積み立てるようなものなのかな。株式や投資信託は値下がりして損をすることもありそうなので、やめておこう」と考え、「初めの一歩」を踏み出そうとはしませんでした。

NISAで何に投資すべき?

では、どのような商品に投資するといいのでしょうか。以下で2つの例を紹介します。

全世界株式のインデックス(指数連動)型投資信託を積み立てる。

株価指数(インデックス)には、米国の「S&P500」や「ダウ平均株価」、日本の「日経平均株価」など世界中多くの株価指数があります。全世界の様々な指数を参考にし、世界経済の成長の動きと連動させているのが全世界株型のインデックス型投信です。比較的信託報酬(運用管理費用)が安いのもインデックス型投信の特徴といえます。

日経平均株価やダウ平均株価などは、世界経済の動向と密接に関連しており、ニュースでも毎日のように取り上げられるなど、情報を取得する手段も数多く存在します。インデックス型投信を積み立てることで、経済動向を知るきっかけとなり、それが日常化すれば、自らの仕事にも役立つかもしれません。

成長投資枠で国内企業の株式に投資してみる

2023年5月に、日本電信電話(NTT)が同年6月30日を基準日として1株を25株に分割すると発表し、話題になりました。ほかにも、2022年から2023年にかけ、ファーストリテイリングや信越化学工業、ファナックなど株価の絶対水準が高い企業が次々に株式分割する動きが相次ぎました。2024年以降の「新NISA」で個人投資家が増えることを見据え、株式を売買しやすくするための動きではないかとみられています。

一般的に株式は一定株数を「1単元」とし、証券取引所での取引基準となっています。多くの企業は1単元を100株に設定しています。1株(ミニ株)から売買できる証券会社もありますが、まだ単元ごとに売買するのが一般的です。

NTTの場合、5月時点で株価は1株約4000円だったので、株式分割後には100円台になります。1単元(100株)でも1万円台になり、気軽に売買することが可能になります。

「テンバガー(株価が10倍になる株式)を見つけるには、まずは自分の家の近くから始めることだ。裏庭か、さもなければ商店街か、職場である」。

これは、株式投資家のバイブルともいわれる『ピーター・リンチの株で勝つ』の一節です。前述の株式分割した銘柄にとどまらず、流行に詳しい若い時だからこそ、身近な話題からテンバガーを見つけられる可能性も高い、といえるかもしれません。

若い時こそ、値動きの大きい株式や株式投信で、積極的に資産形成したいものです。

若いころからコツコツ投資を・・・

インデックス型投信や株式など金融商品の価格は日々変動しています。一般的に株式や株式を中心に組み入れられている投資信託は、景気が上向くと値上がりし、景気が悪化すると値下がりします。

この仕組みをうまく使い、「値下がりした時にたくさん買って、値上がりした時に安い時に買った分の値上がり益を享受する」のが「ドルコスト平均法」です。これは、定期的に一定金額ずつ同じ金融商品を購入する投資手法のことで、一定量ずつ買い付けた場合に比べ、平均買い付けコストを低く抑えられる効果も期待できます。(詳しくは「はじめての投資 第5回(動画)」をご覧ください)

これを上手に活用し、若い間はつみたて投資枠のみで運用、ある程度収入が増えてきたら成長投資枠も使って同じ投資信託を一定額買い続ければ、資産を少しずつ増やしていくことができるかもしれません。値下がりのリスクも、長期の積み立てによって小さくすることができると言えます。

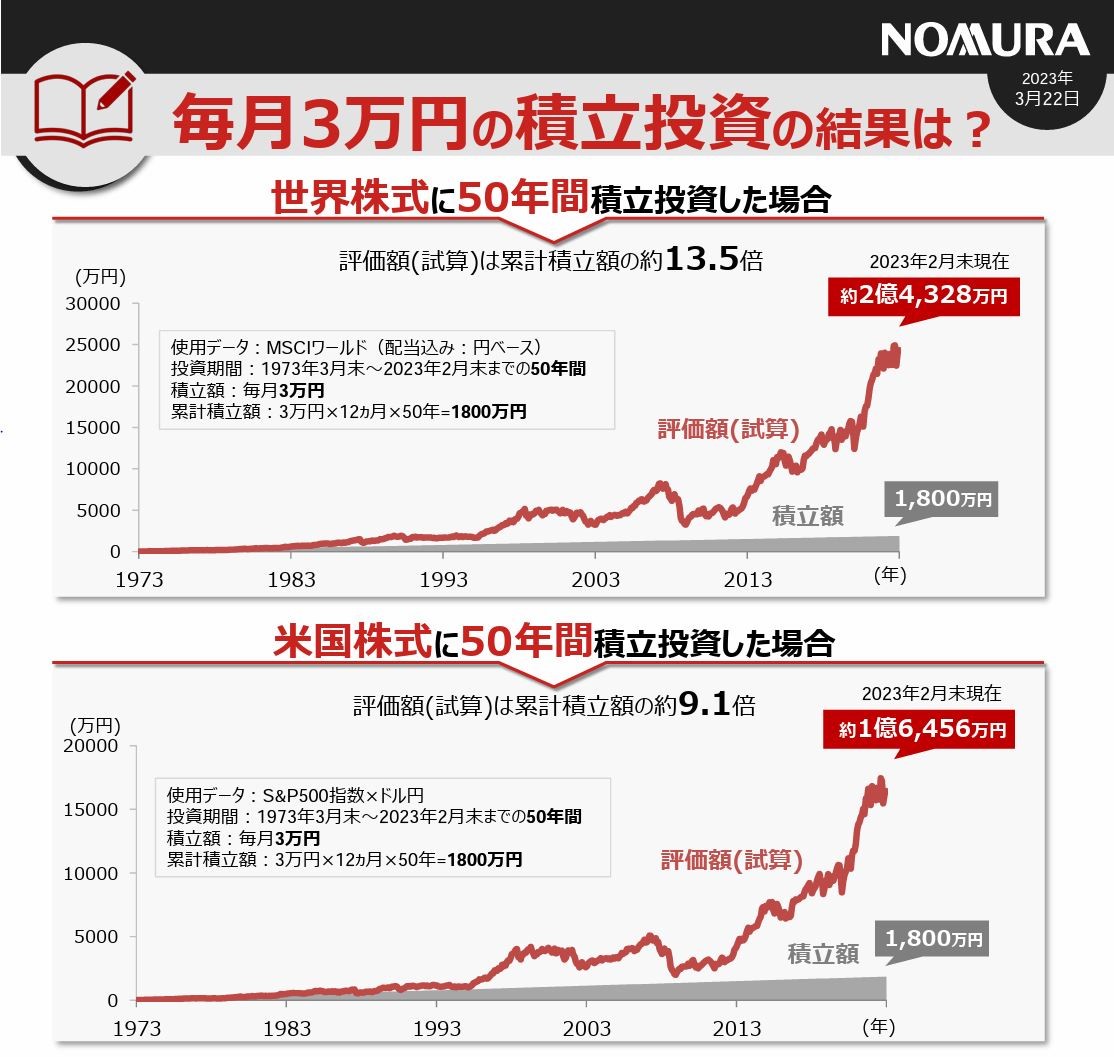

- (注1)積立方法:毎月3万円、積立期間:1993年4月末~2023年2月末、使用データ:、米国株式はS&P500配当込み指数×ドル円、世界株式はMSCIワールド(配当込み:円ベース)・(注2)購入時手数料2%、運用管理費用年1%として試算。上記の計算例はあくまでも一定の条件を基に試算した結果であり、将来の投資成果を示唆あるいは保証するものではありません。なお、上図の比較におけるパフォーマンスの優劣は条件設定により変わります。(出所) S&Pダウジョーンズ・インデックス社、日本銀行、MSCIInc.より野村證券株式会社投資情報部、ファイナンシャル・ウェルビーイング室作成

上の図は世界株式と米国株式のインデックス型投信を1973年から50年間積立投資をしたと仮定し、その結果を野村證券が試算したものです。世界株式に毎月3万円ずつ投資する場合、積立額の13.5倍(2億4,328万円)、米国株式の場合は積立額の9.1倍(1億6,456万円)に膨らんでいました。若い時からコツコツ投資するのがよい、というのはこの結果から明白です。

前述の通り、20代はまだまだ先の見えない世代といえるかもしれません。しかし資産形成は「1日も早く、1円でも多く行うこと」を意識するのが大切です。

「人生100年時代」といわれるようになりました。人生は長くなればなるほど、多くの資産が必要になります。「自分にはまだ関係ない」とは考えず、制度を早めに学んで活用するよう心掛けましょう。

むしろ、まだ20代であれば、時間にも余裕があり、時間を味方につけることができる積立投資に使えるNISAの活用法も「無限」にあるといえます。仮に損失が出てしまっても、取り戻せる可能性も大きいと考えられます。金融リテラシーや投資のイロハを身に着け、制度を最大限に活用し、将来に向けて計画的に資産形成をしていきましょう。

- 掲載されている内容は2023年6月時点のものです

- 2024年からNISAは、口座開設期間・非課税保有期間の恒久化、年間投資枠・非課税保有限度額の大幅な拡大など、制度が抜本的に改正されることとなりました。

これに伴い、現行の「一般NISA」および「つみたてNISA」(以下、「現行のNISA」といいます。)での投資は2024年以降できなくなります。なお、現行のNISAで投資されたものは、2024年以降のNISAの非課税保有限度額(総枠)とは別枠で、当初の非課税保有期間終了まで非課税のまま保有することができます。ただし、当該非課税保有期間終了時に2024年以降のNISAに移管することはできません。 - MSCIデータの利用に関する注意事項

本資料中に含まれるMSCIから得た情報はMSCI Inc.(「MSCI」)の独占的財産です。MSCIによる事前の書面での許可がない限り、当該情報および他のMSCIの知的財産の複製、再配布あるいは指数などのいかなる金融商品の作成における利用は認められません。当該情報は現状の形で提供されています。利用者は当該情報の利用に関わるすべてのリスクを負います。これにより、MSCI、その関連会社または当該情報の計算あるいは編集に関与あるいは関係する第三者は当該情報のすべての部分について、独創性、正確性、完全性、譲渡可能性、特定の目的に対する適性に関する保証を明確に放棄いたします。前述の内容に限定することなく、MSCI、その関連会社、または当該情報の計算あるいは編集に関与あるいは関係する第三者はいかなる種類の損失に対する責任をいかなる場合にも一切負いません。MSCIおよびMSCI指数はMSCIおよびその関連会社のサービス商標です。

文責・野村ホールディングス株式会社 ファイナンシャル・ウェルビーイング室

- 税制メリットのあるNISAでおトクな資産形成

- 親と子をつなぐかNISA――暦年贈与と相続の制度から考えるメリットとは?

- 20代向けのNISA活用法 大手企業の新入社員・Aさんは「全世界株」に?(動画版)

- 30代向けのNISA活用法 パワーカップルのBさんは「ほったらかし投資」(動画版)

- 30代向けのNISA活用法――パワーカップルのBさんは「ほったらかし投資」

- 40代向けのNISA活用法――「投資が怖い」Cさんはリスク許容度を選べる投信で

- 新NISA リタイアメント層はどう活用する?【前編】

- 新NISA リタイアメント層はどう活用する?【後編】

- 新NISAについて知っておきたい5つのこと Part1

- 新NISAについて知っておきたい5つのこと Part2

- 新しいNISA、押さえておくべき3つのポイントは?(動画版)

- 新NISAで市場や投資家はどう変わる?市場分析のプロに聞いた

- 新NISA 現役世代におすすめの活用法は?

- 新しいNISA、押さえておくべき3つのポイントは?2024年から開始 恒久化や制度の改正でどう変わる?