資産運用の手引き 初心者がイチから考えるお金の話

今すぐお金と向き合う理由

これからどんな人生を歩んでいくのか、自分でイメージし、自分で備えていく時代を迎えようとしています。

今必要なお金、大きなイベントへの出費の準備、セカンドライフへの備えなど、まずは具体的にお金に関する疑問に向き合うことが重要です。

ライフステージ別に、「必要なお金」をイメージ

現役世代に必要なお金、セカンドライフに必要なお金。

現役世代では、さまざまなライフイベントを経験し、そのたびにお金もかかります。

将来訪れるであろうライフステージを思い描き、それに必要なお金をイメージしましょう。

- 住宅購入価格

- 3,921万円

- 結婚費用※1

- 454.3万円

- 出産費用

- 50.7万円

- 教育費※2

- 817万円

- 結納・婚約、挙式、披露宴・ウェディングパーティ、二次会、新婚旅行

- 幼稚園~大学(全て国公立)

出所:(独法)住宅金融支援機構「2023年度フラット35利用者調査報告」、ゼクシィ結婚トレンド調査2024(首都圏)調べ、厚生労働省「第186回社会保障審議会医療保険部会資料」、文部科学省「令和3年度 子供の学習費調査」、「国立大学等の授業料その他の費用に関する省令」より野村證券作成

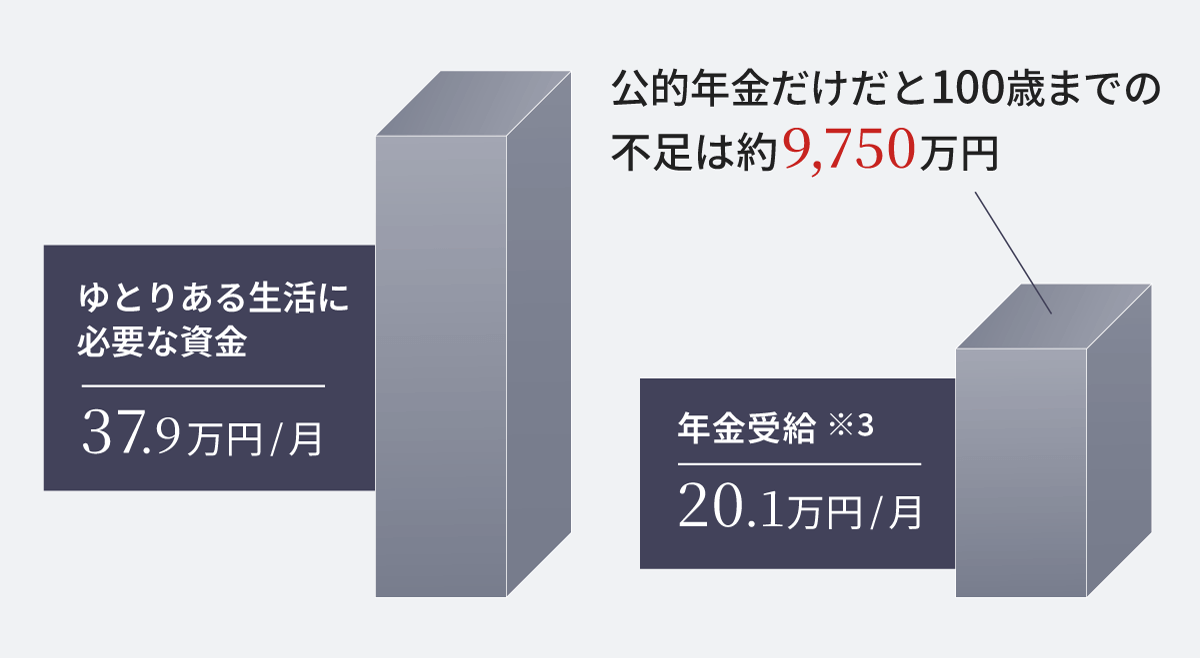

公的年金だけだと厳しそう。セカンドライフにかかるお金

気ままな旅行や、家のリフォーム、孫にもたまにはおこづかいを…そんな豊かなセカンドライフを過ごしたい。

しかしそれを実現するには、公的年金だけでカバーすることは厳しそうです。

自分の描いたセカンドライフを送るためにはどうしたらよいでしょうか?

- 夫がサラリーマンで妻が専業主婦の場合おける標準的な年金額(令和4年度)

出所:厚生労働省「令和4年度 厚生年金保険・国民年金事業年報」、(公財)生命保険文化センター「令和4年度 生活保障に関する調査」より野村證券作成

預貯金があればOK、だったのは昔の話?

過去、預貯金が高金利だった時代なら、預貯金だけでも十分資産を増やすことができました。

しかし時代は変わり、預貯金だけでライフステージごとに必要となる金額やセカンドライフに必要な資産を作ることが非常に困難になっているのが実情といえるでしょう。

こうした背景から、資産運用の必要性が高まっているのかもしれません。

定期預金で元金を2倍にするには

定期預金で元金が2倍になるまでに必要な期間は、金利によって大きく異なります。

| 西暦 | 金利 | 必要な期間 |

|---|---|---|

| 1975年 | 8.00% | 9年 |

| 2024年 | 0.13% | 約534年 |

- 複利で計算しています

出所:ゆうちょ銀行「金利一覧」より野村證券作成

物価の上昇が止まらない。備えておきたいインフレ対策

食品や電気料金、ガソリンなど身近なモノが値上がりしており、現在はインフレの状態にあるといえます。インフレになると、モノやサービスの値段が上がる一方で、相対的に「お金の価値」は下がります。

私たちの資産構成や投資先について、検討が必要な時期が来ているのかもしれません。

- 食パン(1kg)

-

- 1970年

- 116円

- 2000年

- 422円

- 2023年

- 514円

- すし(外食、並1人前)

-

- 1970年

- 200円

- 2000年

- 1,211円

- 2023年

- 1,577円

- 新聞代(1カ月)

-

- 1970年

- 750円

- 2000年

- 3,925円

- 2023年

- 4,746円

- 理髪料(男性1回)

-

- 1970年

- 555円

- 2000年

- 3,612円

- 2023年

- 4,066円

- 新聞代は全国統一価格、その他は都道府県庁所在市及び人口15万以上の市、東京都区部での値段。

出所:総務省統計局「日本の長期統計系列」および「2023年小売物価統計調査(動向編)」より野村證券投資情報部作成

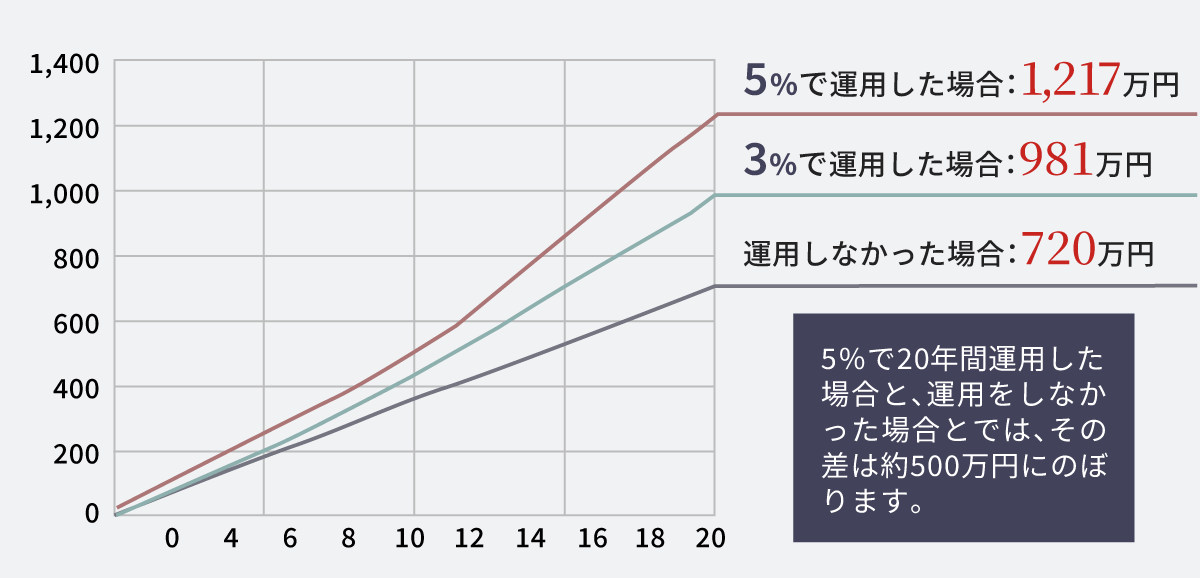

お金に働いてもらう。「資産運用」がもたらす将来

現代を生き抜くためには、お金に働いてもらうのがポイントです。

お金に働いてもらう、つまり「資産運用」を行うことで、将来の運用成果に大きな差が出ることが分かります。

毎月3万円を20年間運用した場合

出所:野村證券作成

- 実際の投資結果とは異なります。手数料・税金などは考慮していません。複利で計算しています。積み立ては各月末に行うものとします。

資産づくりのための

資産運用のはじめかた

商品選び、タイミング、ノウハウなど、資産運用をはじめるときの考え方や切り口は人それぞれ。

野村だからこそ、安心して踏み出せる一歩があります。

忙しくても、知識に自信がなくても。時間をかけて資産を育てる

「無理なく」はじめる資産づくりのための資産運用、積立投資なら投資が未経験でも手軽に始められます。

積立投資とは、まとまった資金を一度に投資する手法とは異なり、毎月一定の金額を、時間をかけて継続的に投資する、資産づくりの強い味方になるサービスです。

知っておきたい、賢い投資術

資産づくり、同じはじめるなら、賢い一手を。そんな考えをお持ちの方におすすめの制度があります。

「NISA」は、投資がはじめての方や、ムリなく投資をはじめたい方におすすめの少額投資非課税制度です。

「iDeCo」は、積み立てたお金を60歳から受け取れる年金制度です。積み立て時も受け取り時も大きな税制メリットが特徴です。

株式投資で、豊かに生きる

株式を“安く買って高く売る”ではなく、「保有する」ことで得られるメリットを活用して、生活に彩りを添えてみませんか?

自社製品やサービスなどを株主へ向けてプレゼントする制度、株主優待。うまく活用して、生活を豊かにしてみませんか。

企業が利益を上げると株主に分配される「配当金」に注目した銘柄の選び方をご紹介します。

資産づくりのための

資産運用のヒント

資産運用による資産づくりをスタートさせるコツは、

自分に合った資産運用スタイルを見つけること。

はじめてでも取り組みやすい資産運用スタイルをご紹介します。

資産づくりのための資産運用の基礎知識

資産づくりをはじめる前に、もう少し投資に関する知識をつけておきたい。

そんな時にご覧いただきたいコンテンツをご用意しました。

- 長期投資で資産を育てる、会社選びのコツをご紹介します。

株式投資の基礎知識

- 外国株式とは?銘柄選びのヒント、お取引の流れをご紹介します。時価総額ランキングも。

外国株式投資の基礎知識

- これから投資信託のことをよく知りたい、とお考えの方へ。

投資信託の基礎知識

- 株式投資よりはリスクを少なくしたい。定期預金よりは高い利回りを期待したい。そのようにお考えの方におすすめの商品です。

債券投資の基礎知識

- 環境や社会問題に対する世界的な意識の高まりを背景に、ESG投資が注目されています。地球のために今できること。次世代へ向けた「持続可能な社会」へ向けた投資をはじめてみませんか。

「ESG投資」という考え方

おさえておきたい 投資にかかるリスクとリターン

一般的にリターンは投資を行うことで得られる収益のことを示し、リスクはリターンの振れ幅のことを示します。リターンとリスクは比例の関係にあり、一般的に大きなリターンを期待する場合は、大きな損失が生じる可能性も考慮しなければなりません。逆に、リスクを抑えると、期待できるリターンも小さくなります。

- 上図は一般的なイメージ図です。

投資に役立つ 便利ツール

はじめての方へ

口座開設に関するお問い合わせは、はじめてのお客様専用ダイヤル(0120-566-166)へお問い合わせください。

平日 8:40~17:10 土日 9:00~17:00(祝日・年末年始を除く)

- ご利用の際には、電話番号をお間違えのないようご注意ください。

オンラインサービスをご利用のお客様