資産承継ソリューション

専門知識が求められる不動産の承継も含めて、資産承継に対して伴走します。

遺言信託、生命保険、ラップ信託等、多くのソリューション活用を含め、税負担の軽減や納税資金の効率的な準備をサポートいたします。

- 資産承継ソリューション

遺産分割・相続手続対策

遺言を作成していない場合、原則として相続人全員の話し合いで遺産の分け方を決めなければなりません。

相続人の権利意識の変化等もあり、資産の種類や評価によって話し合いが難しくなるケースもあります。

まずはご自身の財産を明瞭にすることが重要で、次に遺言等を活用し、財産を「誰に」「何を」「どれだけ」のこすかを事前に明確にしておくことが大切です。

遺言信託・遺産整理業務

「遺言信託」では、遺言書の作成にかかるご相談から、遺言書の保管、相続開始後の遺言執行までを幅広くお手伝いさせていただきます。

また、ご家族(相続人)の方々に代わって信託銀行が相続財産の名義変更等の手続きを行う「遺産整理業務」をご利用いただけます。

- 遺言信託(生前にご本人がご契約)

-

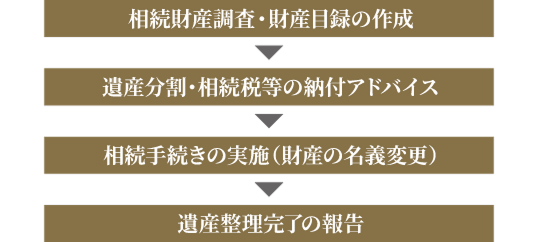

- 遺産整理業務(相続開始後にご家族がご契約)

-

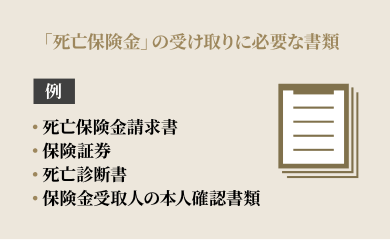

生命保険

「納税資金の原資を確保しておきたい場合」や「資産の配分を調整したい場合」等には生命保険の活用が有効です。死亡保険金の受取人を指定することで、「誰に」「どれだけ」のこすのかを決めることができます。

死亡保険金は受取人の固有財産となるため、原則、遺産分割協議の対象外となります。

現金を受け取るまでの手続きも比較的容易です。

また、契約形態によっては「生命保険金等の非課税枠(相続税法第12条)」を活用できる場合があります。

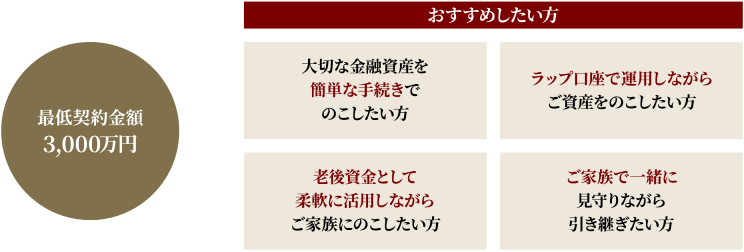

ラップ信託

遺言の代わりに信託の仕組みを活用することにより、信託された財産は遺産分割の対象外となります。

また、あらかじめ指定された相続人等は、簡単な手続きで資産を引き継ぐことができます。

- ラップ信託(遺言代用信託)

-

遺言代用信託とは、遺言の代わりに、あらかじめ指定された方にスムーズに金銭等を引き継ぐことができる仕組みです。

- 詳しくは「ラップ信託パンフレット兼サービス内容説明書」をご確認ください。

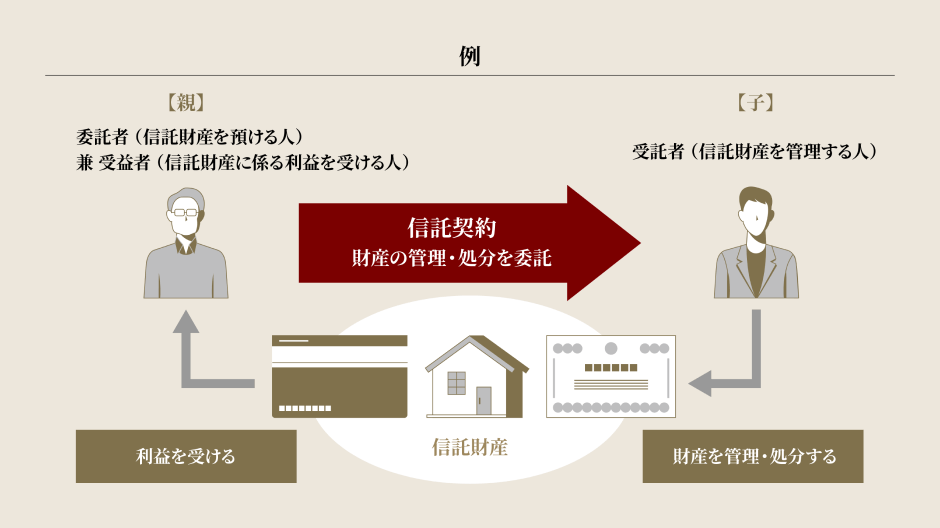

家族信託

家族や親しい方に財産管理を任せる「民事信託」のうち、委託者と受託者が家族関係(親子等)の信託契約を通称「家族信託」といいます。

子(受託者)は、親(委託者兼受益者)の資産を管理し、必要な時点で換金して親の介護費や生活費に充当します。

家族構成や事情に応じて実情に即した管理・承継ができる手法で、認知症などによる意思・判断能力の低下に伴う資産凍結のリスクに備えることができます。

相続税対策

相続税の納税が必要な財産規模の場合、相続の開始があったことを知った日の翌日から10ヶ月以内に相続税の申告・納税が必要となります。

遺産の名義変更手続きを進めながら、納税資金の原資として財産を管理・処分する事は相続人にとって負担の大きい作業となります。

また、相続税は累進税率のため、相続財産が増えるほど税率は高くなる傾向にあり、事前の対策が有効な場合があります。

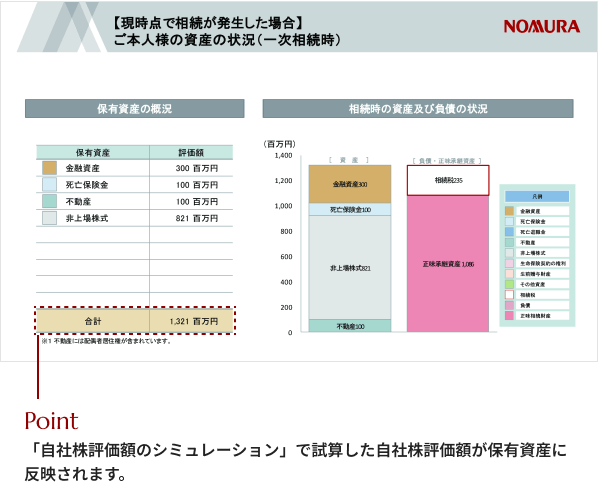

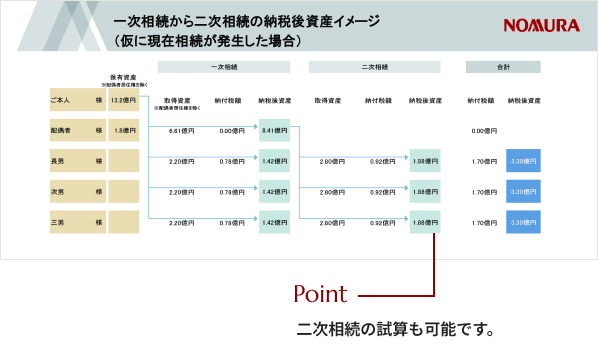

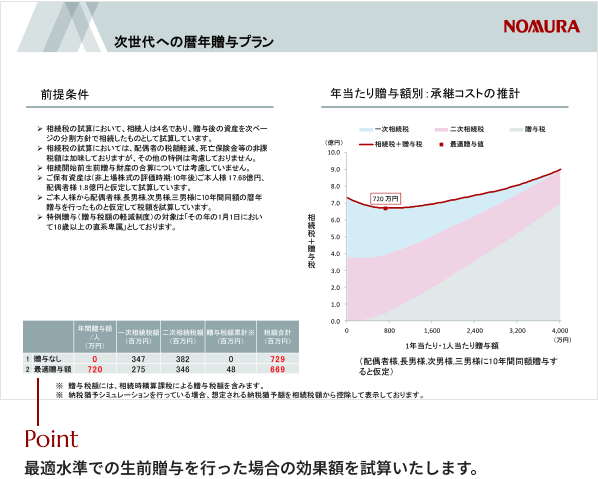

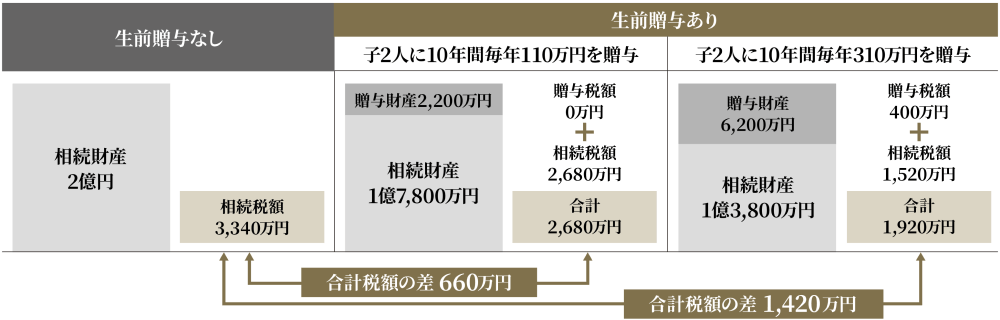

資産承継コストのシミュレーション

野村證券では相続税だけでなく、生前贈与した場合の贈与税も加味した資産承継コスト(税負担)のシミュレーションが可能です。

- ご資産の状況

-

- 相続税額の試算

-

- 最適贈与水準の試算

-

相続税と贈与税の早見表

- 相続税の負担率※1

-

遺産総額(課税

価格の合計)配偶者がいる場合 配偶者がいない場合 配偶者と子ども1人 配偶者と子ども2人 配偶者と子ども3人 子ども1人 子ども2人 子ども3人 相続税額

(万円)負担率 相続税額

(万円)負担率 相続税額

(万円)負担率 相続税額

(万円)負担率 相続税額

(万円)負担率 相続税額

(万円)負担率 3,000万円 0 0% 0 0% 0 0% 0 0% 0 0% 0 0% 4,000万円 0 0% 0 0% 0 0% 40 1.0% 0 0% 0 0% 5,000万円 40 0.8% 10 0.2% 0 0% 160 3.2% 80 1.6% 20 0.4% 6,000万円 90 1.5% 60 1.0% 30 0.5% 310 5.2% 180 3.0% 120 2.0% 7,000万円 160 2.3% 113 1.7% 80 1.2% 480 6.9% 320 4.6% 220 3.2% 8,000万円 235 3.0% 175 2.2% 138 1.8% 680 8.5% 470 5.9% 330 4.2% 9,000万円 310 3.5% 240 2.7% 200 2.3% 920 10.3% 620 6.9% 480 5.4% 10,000万円 385 3.9% 315 3.2% 263 2.7% 1,220 12.2% 770 7.7% 630 6.3% 15,000万円 920 6.2% 748 5.0% 665 4.5% 2,860 19.1% 1,840 12.3% 1,440 9.6% 20,000万円 1,670 8.4% 1,350 6.8% 1,218 6.1% 4,860 24.3% 3,340 16.7% 2,460 12.3% 30,000万円 3,460 11.6% 2,860 9.6% 2,540 8.5% 9,180 30.6% 6,920 23.1% 5,460 18.2% 40,000万円 5,460 13.7% 4,610 11.6% 4,155 10.4% 14,000 35.0% 10,920 27.3% 8,980 22.5% 50,000万円 7,605 15.3% 6,555 13.2% 5,963 12.0% 19,000 38.0% 15,210 30.5% 12,980 26.0% 60,000万円 9,855 16.5% 8,680 14.5% 7,838 13.1% 24,000 40.0% 19,710 32.9% 16,980 28.3% 70,000万円 12,250 17.5% 10,870 15.6% 9,885 14.2% 29,320 41.9% 24,500 35.0% 21,240 30.4% 80,000万円 14,750 18.5% 13,120 16.4% 12,135 15.2% 34,820 43.6% 29,500 36.9% 25,740 32.2% 90,000万円 17,250 19.2% 15,435 17.2% 14,385 16.0% 40,320 44.8% 34,500 38.4% 30,240 33.6% 100,000万円 19,750 19.8% 17,810 17.9% 16,635 16.7% 45,820 45.9% 39,500 39.5% 35,000 35.0% 前へ次へ

- 贈与税の負担率

-

贈与額 贈与税額(万円)※2 負担率 110万円 0 0% 120万円 1 0.9% 130万円 2 1.6% 140万円 3 2.2% 150万円 4 2.7% 160万円 5 3.2% 170万円 6 3.6% 180万円 7 3.9% 190万円 8 4.3% 200万円 9 4.5% 250万円 14 5.6% 300万円 19 6.4% 400万円 33.5 8.4% 500万円 48.5 9.7% 600万円 68 11.4% 700万円 88 12.6% 800万円 117 14.7% 900万円 147 16.4% 1,000万円 177 17.7% - 負担率は、各相続人が法定相続分により相続した場合の相続税総額(配偶者がいる場合は「配偶者の税額軽減」の特例を適用)を遺産総額で除した数値です。

- 贈与税の計算については直系尊属から18歳以上の人が贈与を受けたと仮定した場合の税率に基づき試算しています。

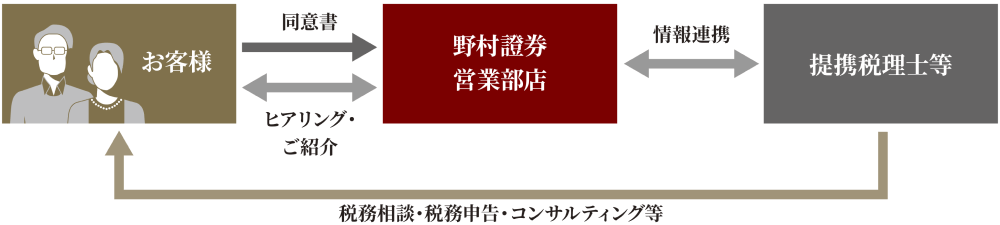

提携税理士の紹介

資産承継に関連する相続税・贈与税等の税務に強みを持った提携税理士をご紹介いたします。

提携税理士による資産承継コンサルティング

税務申告だけでなく、コンサルティングに強みを持った提携税理士をご紹介することも可能です。

会社の経営を後継者に引き継ぐための事業承継コンサルティングとあわせて一気通貫でサポートすることも可能です。

コンサルティングの例

現状分析 |

|

|---|---|

対策の策定 |

|

対策の実行支援 |

|

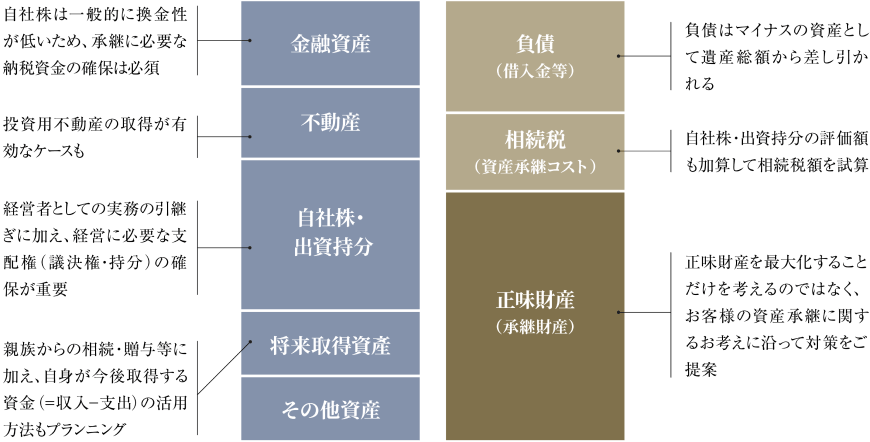

バランスシート・アプローチによる課題抽出イメージ

- 個人資産のバランスシート

-

生命保険金の非課税枠の活用

生命保険金は相続税の課税対象ですが、「500万円×法定相続人の数」までは非課税となり相続税の軽減効果が期待できます。

「生命保険金等の非課税枠」の活用例

- 条件①

「本人⇒配偶者」の順に相続が開始 - 条件②

法定相続分通りに配偶者50%、子二人が25%ずつ「遺産と生命保険金」を取得 - 条件③

本人は1,500万円の生命保険に加入、配偶者は1,000万円の生命保険に加入

| 遺産総額 | 生命保険に未加入 | 非課税枠活用 | 効果額(軽減額) |

|---|---|---|---|

| 一次相続1億円 | 315万円 | 207万円 | ▲️ 108万円 |

| 二次相続1億円 | 770万円 | 620万円 | ▲️ 150万円 |

| 合計 | 1,085万円 | 827万円 | ▲️ 258万円 |

- 相続税額

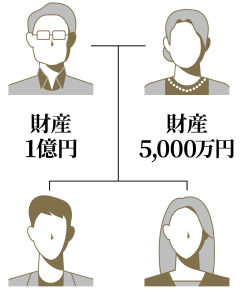

生前贈与の有効活用

生前贈与を活用することで将来の相続税を軽減する効果が期待でき、税負担の総額が軽減される場合があります。

- 家族構成:

本人(被相続人)、配偶者なし、子2人(子は2人とも18歳以上) - 被相続人の保有財産:

2億円(生前贈与を行う前の金額) - 法定相続人:

子2人

- 相続税額の計算上、生前贈与加算の対象となる暦年贈与財産はないものと仮定しています。

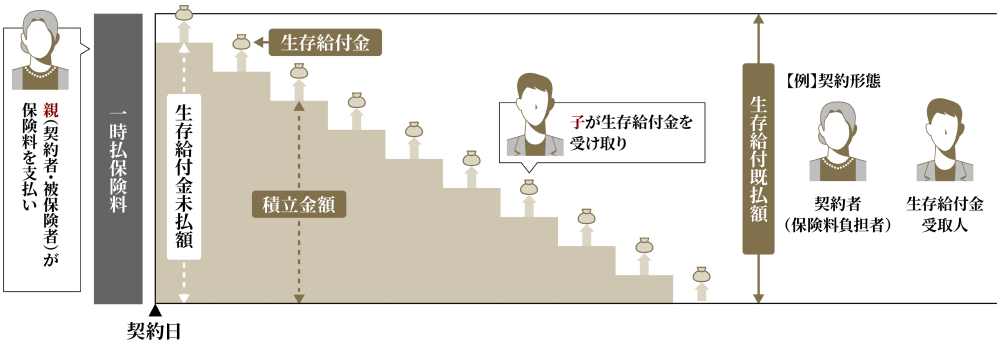

生命保険を活用した生前贈与

毎年の贈与契約や手続きの煩雑さを軽減する、生命保険を活用した生前贈与も有効です。

- 贈与者(=親=契約者=被保険者)が何年かにわたって贈与したい金額を一時払で保険料として支払い

- 受贈者(=子=生存給付金受取人)が毎年、生存給付金(みなし贈与)※を受け取る

- 「生存給付金」は「みなし贈与」として贈与税が課税されます。「みなし贈与」は民法上の贈与ではなく、被保険者が生存されていることを条件として支払われる給付金という考え方です。

そのため、贈与者と受贈者の毎年の意思確認は不要です。

- しくみ図(イメージ)受取回数10回を選択した場合

*生存給付金は野村證券口座でのお受け取りとなります。 -

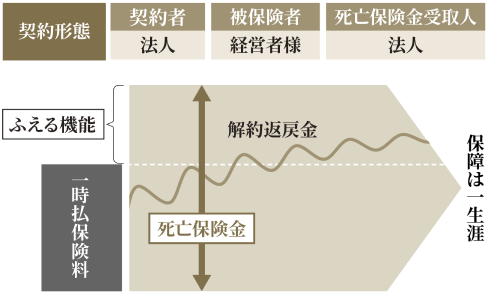

法人契約の生命保険を活用した納税資金準備

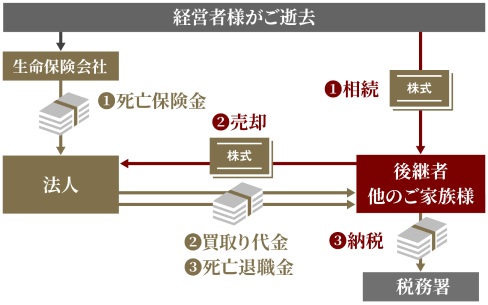

自社株・出資持分を相続した相続人から法人がその自社株・出資持分の一部を買い取ることで納税資金を確保する方法があります。

この買取資金の準備のため、法人で生命保険を契約し、万一の際の資金準備として活用いただける場合がございます。

法人での生命保険契約例と相続開始後の流れ

法人が受け取った死亡保険金を自社株買いや死亡退職金の原資として活用できます。

- 生命保険の契約例

-

- 相続開始後のフローチャート

-

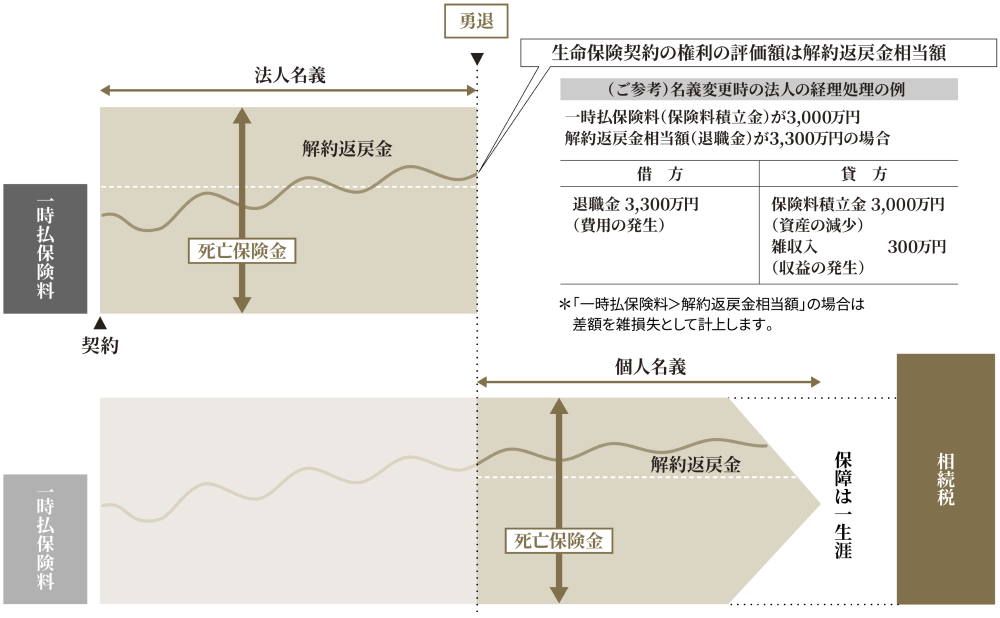

法人を退職する場合の生命保険の取り扱い(法人名義→個人名義)

被保険者(経営者様)が退職される場合でも、必ずしも生命保険を解約する必要はなく、勇退退職金の一部として個人名義へ名義変更することが可能です。

法人契約のまま、生命保険の解約返戻金を勇退退職金(役員退職金)の原資として活用することもできます。

ご参考資料

- 相続・贈与ガイドブック

-

- 「2024年度版 税金の本」のご紹介

-

- 第1章 2024年度税制改正のポイント

- 第2章 税制改正スケジュール

- 第3章 所得税と確定申告

- 第4章 有価証券と税金

- 第5章 相続と税金

- 第6章 贈与と税金

- 第7章 生命保険と税金

- 第8章 不動産と税金

-

野村ウェルス・マネジメントのチームお客様を最もよく知る存在になりたい

-

ゴールへと導くためにプロの知見を総動員

遠藤 沙弥香 営業企画部

-

野村ウェルス・マネジメントのチームお客様にも同僚にも自分にも“実現したいことを諦めない”人生を

-

大切にしているのは「想定力」と「準備力」

萩原 夕貴 支店長

はじめての方へ

口座開設に関するお問い合わせは、はじめてのお客様専用ダイヤル(0120-566-166)へお問い合わせください。

平日 8:40~17:10 土日 9:00~17:00(祝日・年末年始を除く)

- ご利用の際には、電話番号をお間違えのないようご注意ください。