不動産ソリューション

不動産は、生活や家族の未来に大きな影響を与える重要な資産です。野村證券では、専門の部署を設け、幅広い不動産ニーズにお応えしています。私たちは、自宅の購入やリフォーム、さまざまな不動産の売買、土地活用など、多岐にわたるサービスを提供しています。また、多くの実績を持つ提携不動産会社やハウスメーカーと連携し、より高品質なサービスの提供に努めています。

野村證券が長年培ってきた資産運用の知識と、提携各社の専門性を組み合わせることで、あなたの大切な資産を共に守ります。

- 不動産ソリューション

- 【法人資産向け】不動産ソリューション

自宅・居住用の不動産

居住用に自宅を購入するとき、お客様のニーズに適した不動産仲介会社と連携したり、戸建住宅を新築するために住宅メーカーをご紹介しています。複数のメーカーに見積もりを依頼し、比較検討いただくこともできます。また、新築マンションの購入では「野村不動産 プラウド」や「大和ハウス プレミスト」「三菱地所レジデンス パークハウス」などのご紹介が可能です。

| 売買取引・仲介 | |

|---|---|

| 購入・売却 | 新築マンション |

| 住宅をはじめさまざまな居住用不動産の購入・売却に対応します。 | 一部ブランドの新築マンションをご紹介いたします。 |

| 新築・改築・リフォーム | |

|---|---|

| 新築 | リフォーム |

| 住宅の建築(新築)にも対応します。各社の得意とする分野や工法から、ニーズに合った会社を選定します。 | 増改築やリフォームにも対応します。 |

| ライフスタイルに合わせた住宅 |

|---|

| 自宅を賃貸併用住宅にすることで賃料収入を得たり、店舗やクリニックを併設して活用することも可能です。さらに、家族構成の変化に応じて二世帯住宅への改築、介護リフォーム等を行うことで、より暮らしやすい居住空間を作ることができます。 |

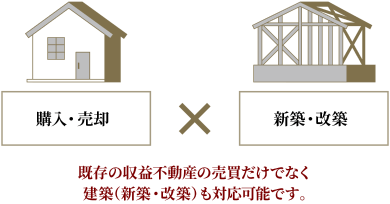

収益不動産と土地の有効活用

収益不動産の選択肢

提携不動産会社を通じて、収益不動産の購入や売却が可能です。また、提携住宅メーカーと連携し、一棟マンションなどの収益不動産の新築についてもご相談いただけます。

各住宅メーカーの得意分野や技術的な特徴を踏まえて、お客様に適した会社をご紹介し、最適な提案をいたします。さらに、新築や改築に際しては、複数の住宅メーカーから見積もりを取得し、比較検討することも可能です。

- 物件タイプの例

-

- 一棟マンション

- アパート

- 戸建て賃貸住宅

- 商業・オフィスビル

- クリニックビル

- ホテル・宿泊施設

- 高齢者向け住宅

- 倉庫物件

- 複合用途物件(住居+商業) 等

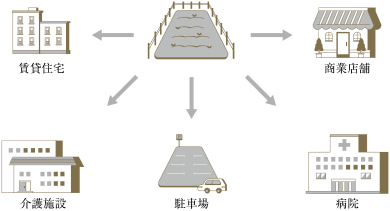

土地の有効活用

土地活用にはさまざまな効果が期待できます。例えば、賃貸住宅や商業店舗として活用することで、安定した収入を得ることが可能です。

また、賃貸用不動産として活用することで、相続税評価額が大きく変わることもあります。さらに、新たに介護施設や病院を設けることは、地域への貢献にもつながります。土地を有効活用するためには、まずその土地の特性や条件、法的な規制などを把握することが重要です。

不動産と相続

不動産と相続は切り離せない関係にあります。相続前に考慮すべき点として、不動産の名義や評価額があります。不動産の評価が相続税に影響を与えるため、適切な評価を行うことは非常に重要です。

また、必要のない不動産を適切に売却することで、相続後の納税資金の確保や資産管理をより効率的に行うことができます。不動産の分割方法や相続人を明確にしておくことも、後のトラブルを回避するために重要です。

- 相続前の準備・現金化

-

- どのように不動産を相続するか

-

- 相続税評価額

(賃貸収益物件・タワマン投資) - 分割方法

- 不動産の管理

- 小規模宅地等の特例適用

- 相続税評価額

- 不動産の現金化

-

- 納税資金

- 維持管理と負担の軽減

- 争いやトラブルの回避

- 市場価格の変動

- 相続財産の簡略化

- 相続後の保有・売却

-

- 相続した不動産を、どうするか

-

- 居住用不動産譲渡時の3,000万円の特別控除

- 申告期限後3年以内取得費加算の特例

- どのように管理するか

- 家族のライフスタイルや価値観の変化

- 不動産の相続税評価額

-

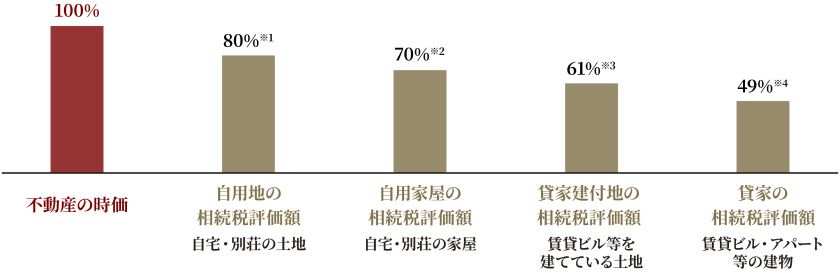

不動産の相続税評価額は、価格変動による過大な課税を避けるため、原則として時価よりも低く評価されるルールが定められています。また、他人に貸している不動産は利用に制限があるため、自用の場合よりも評価が低くなります。このような評価ルールが適用される場合、相続税の負担額が大きく変わる可能性があります。

不動産の相続税評価額のイメージ

- 自用地を路線価方式で評価する場合、当該路線価は一般的に時価の80%相当額とされています。

- 自用家屋の計算の基礎となる固定資産税評価額は、一般的に時価の70%相当額とされています。

- 借地権割合80%、借家権割合30%、賃貸割合100%と仮定した場合の概算。

- 自用家屋の固定資産税評価額を時価の70%相当額、借家権割合30%、賃貸割合100%と仮定した場合の概算。

- この図は不動産の相続評価についての概要を説明したものです。実際の相続税額算出にあたっては税理士にご相談ください。

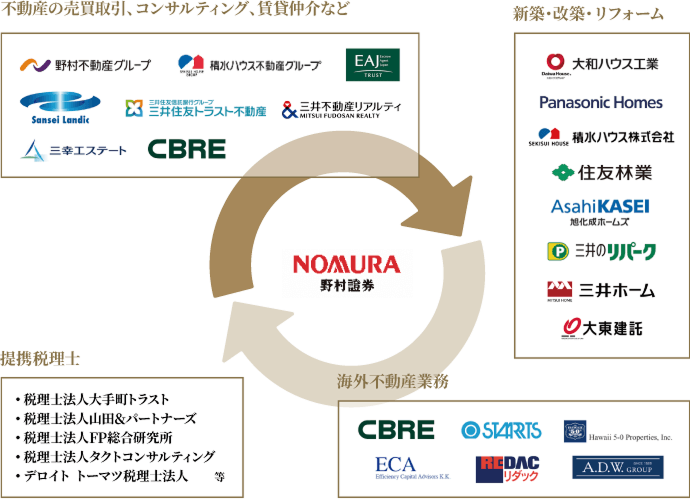

提携不動産会社との連携

提携する国内外の不動産会社や住宅メーカー、必要に応じて提携する税理士とも連携することで、お客様の個別の要望や課題に適した不動産ソリューションをお届けします。

- A 不動産の売買取引、コンサルティング、賃貸仲介など

-

- 野村不動産グループ

- 積水ハウス不動産グループ

- 株式会社エスクロー・エージェント・ジャパン

- 株式会社サンセイランディック

- 三井住友トラスト不動産株式会社

- 三井不動産リアルティ株式会社

- 三幸エステート株式会社

- シービーアールイー株式会社

- B 新築・改築・リフォーム

-

- 大和ハウス工業株式会社

- パナソニック ホームズ株式会社

- 積水ハウス株式会社

- 住友林業株式会社

- 旭化成ホームズ株式会社

- 三井のリパーク

- 三井ホーム株式会社

- 大東建託株式会社

- C 海外不動産業務

-

- シービーアールイー株式会社

- スターツコーポレーション株式会社

- Hawaii 5-0 Properties, Inc.

- Efficiency Capital Advisors K. K.

- Relo Redac, Inc.

- 株式会社エー・ディー・ワークス

- D 提携税理士

-

- 税理士法人大手町トラスト

- 税理士法人山田&パートナーズ

- 税理士法人FP総合研究所

- 税理士法人タクトコンサルティング

- デロイトトーマツ税理士法人 等

- 「2024年度版 税金の本」のご紹介

-

- 第1章 2024年度税制改正のポイント

- 第2章 税制改正スケジュール

- 第3章 所得税と確定申告

- 第4章 有価証券と税金

- 第5章 相続と税金

- 第6章 贈与と税金

- 第7章 生命保険と税金

- 第8章 不動産と税金

-

野村ウェルス・マネジメントのチームお客様を最もよく知る存在になりたい

-

ゴールへと導くためにプロの知見を総動員

遠藤 沙弥香 営業企画部

-

野村ウェルス・マネジメントのチームお客様一人ひとりに寄り添い、信頼関係を構築

-

ひとりのお客様の人生の変化を見守り続ける

伊藤 陽介 ウェルス・マネジメント課長

【法人資産向け】不動産ソリューション

野村證券では法人のお客様の経営戦略を把握し、ニーズごとに最適と考えられる提携不動産会社をご紹介しております。ただし、秘匿性の高い案件については、提携不動産会社ではなく、野村グループ内で対応する場合もあります。

事業用不動産の取得・売却

「自社ビルの購入、建替え、賃貸」「事業用不動産の購入や建築」「事業再編や老朽化に伴う不動産売却」など、事業用不動産に関連するさまざまなニーズに対して最適な不動産会社をご紹介いたします。

売買仲介・建築請負・賃貸(提携不動産会社と連携)

| 自社ビルの購入・建替え・賃貸 | 事業再編・老朽化に伴う売却 | 事業用不動産の購入・建築 | セル・アンド・リースバックで資金調達 |

|---|---|---|---|

| 移転や拡張に伴うリスクを最小限に抑え、お客様のビジネスの成功に貢献いたします。 | 提携業者・社内ネットワークを駆使して、買主を探索します。 秘匿性の高い案件の場合は、情報管理を徹底することでお客様の期待に応えます。 |

「物流拠点、データセンター」などの新規建築や建替え、既存施設の修繕など、お客様のビジネス拡大に向けたニーズをお伺いし、最適なソリューションをご提案します。 | 自社ビルを売却し、その後も旧自社ビルにテナントとして入居。売却資金を事業資金等に活用することができます。 |

収益の多角化・本業の補完

収益物件を購入することにより、賃貸収入等による安定的なキャッシュフローを得ることができ、企業収益の多角化が図れます。また、不動産市場や地域によって相場や需要が異なるため、収益物件を複数保有することで資産全体のポートフォリオのリスクを軽減する効果も期待できます。

社宅・福利厚生施設の取得・建築

寮や社宅等、従業員の福利厚生を充実させることで、人材確保につながるケースもあります。取得したいエリア・予算等の目的に合わせて、提携先の選定から、建築・建設事業者の比較まで幅広いご提案が可能です。

海外不動産の取得・売却

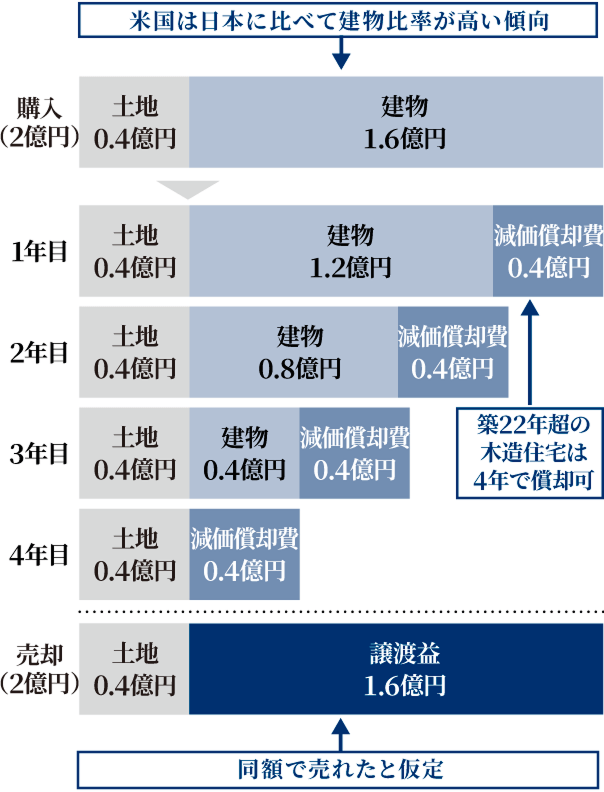

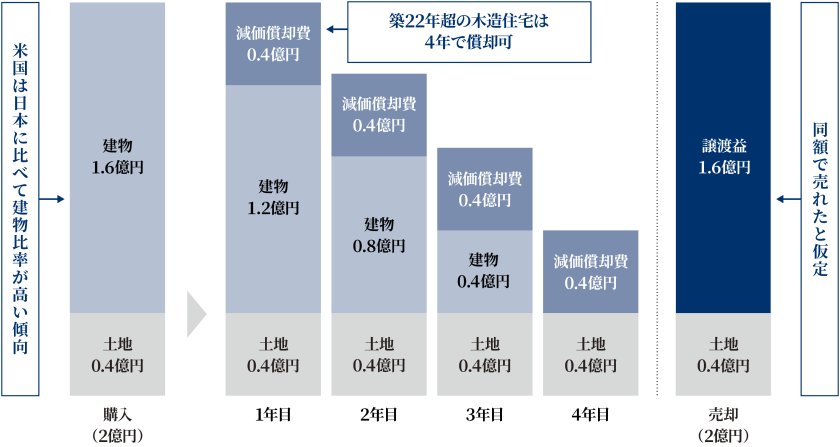

「中古の海外不動産を購入し、建物部分で減価償却費を計上して、利益を繰り延べたい」「海外展開のためのオフィスビル、店舗の購入や本業補完目的の収益物件購入を検討したい」「従業員のためにハワイに保養所を購入したい」といった海外不動産に関するご相談も野村證券にお聞かせください。ロサンゼルス、ニューヨーク、ハワイ等の海外不動産を取り扱っている不動産会社と複数社提携しています。

- 海外不動産のイメージ

-

コンドミニアム

戸建て

アパート

- 海外不動産の減価償却費の計上を活用した利益対策としての不動産保有

-

- 前提条件

-

- 物件価格2億円

- 建物比率80%

- 築年数23年(木造)

- 償却期間4年

- 年間減価償却費0.4億円

- 投資額と同額で売却(土地0.4億円)

- 購入後のコストはゼロ

- 2024年9月現在の日本の税制に基づきます。

提携不動産会社との連携についてはこちらをご覧ください。

はじめての方へ

口座開設に関するお問い合わせは、はじめてのお客様専用ダイヤル(0120-566-166)へお問い合わせください。

平日 8:40~17:10 土日 9:00~17:00(祝日・年末年始を除く)

- ご利用の際には、電話番号をお間違えのないようご注意ください。