マイライフ・エール

基準価額など、当ファンドの詳しい情報は「ファンド詳細ページ」をご覧ください。

お申し込みにあたっては、投資信託説明書(交付目論見書)をご覧ください。

ファンドご紹介動画資産を育てる期間から資産を取り崩す期間まで<約6分>

ファンドのポイント

-

1.

リスクを抑えた分散投資

- 国内外の債券、株式、REITの市場指数に連動するETFを実質的な投資対象とします。株式、REITへの投資上限を40%とし、リスクを抑えた運用を行ないます。

-

2.

投資配分比率を定期的に見直し

- 経済情勢や市況見通し等が変われば、当初定めた資産配分が最適でなくなることも考えられます。刻々と変化する市場動向に対応していくため、投資配分比率を定期的に見直します。

-

3.

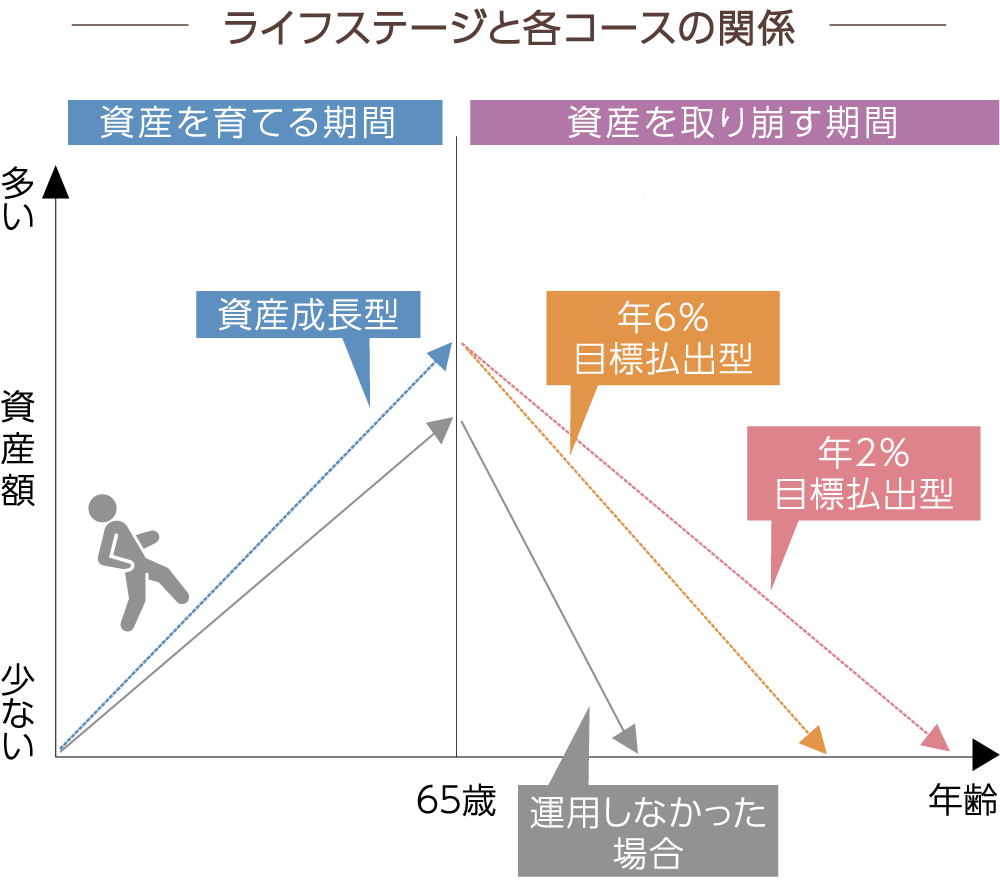

ライフステージにあわせて選べる3つのコース

- 分配方針が異なる3つのコースで、様々なライフステージに対応します。3つのコース間でスイッチングができます。

- 上記はライフステージと各コースの関係を表したイメージ図であり、「年2%目標払出型」「年6%目標払出型」は目標分配率に応じた分配(資金払出し)が実現されることを保証するものではありません。

ゆとりあるセカンドライフに向けて“資産を育てる期間”から

実際に“資産を取り崩す期間”まで、「人生100年時代」の資産運用を応援します。

- 資金動向、市況動向等によっては、上記のような運用ができない場合があります。

投資リスク

当ファンドの投資リスク

- ファンドのリスクは下記に限定されません。

各ファンドは、投資信託証券への投資を通じて、株式、債券およびREIT(不動産投資信託証券)等に実質的に投資する効果を有しますので、組入株式の価格下落、金利変動等による組入債券の価格下落、組入REITの価格下落や、組入株式の発行会社、組入債券の発行体および組入REITの倒産や財務状況の悪化等の影響により、基準価額が下落することがあります。また、外貨建資産に投資しますので、為替の変動により基準価額が下落することがあります。

したがって、投資家の皆様の投資元金は保証されているものではなく、基準価額の下落により、損失が生じることがあります。なお、投資信託は預貯金と異なります。

基準価額の変動要因

- 基準価額の変動要因は下記に限定されるものではありません。

- 債券価格変動リスク

- 債券(公社債等)は、市場金利や信用度の変動により価格が変動します。ファンドは実質的に債券に投資を行ないますので、これらの影響を受けます。

- 株価変動リスク

- ファンドは実質的に株式に投資を行ないますので、株価変動の影響を受けます。

- REITの価格変動リスク

- REITは、保有不動産の状況、市場金利の変動、不動産市況や株式市場の動向等により、価格が変動します。ファンドは実質的にREITに投資を行ないますので、これらの影響を受けます。

- 為替変動リスク

- ファンドは、実質組入外貨建資産について、原則として為替ヘッジを行ないませんので、為替変動の影響を受けます。

その他の留意点

- ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。

- ファンドは、大量の解約が発生し短期間で解約資金を手当てする必要が生じた場合や主たる取引市場において市場環境が急変した場合等に、一時的に組入資産の流動性が低下し、市場実勢から期待できる価格で取引できないリスク、取引量が限られてしまうリスクがあります。これにより、基準価額にマイナスの影響を及ぼす可能性や、換金の申込みの受付けが中止等となる可能性、換金代金の支払いが遅延する可能性等があります。

- 資金動向、市況動向等によっては、また、不慮の出来事等が起きた場合には、投資方針に沿った運用ができない場合があります。

- ファンドが実質的に組み入れる有価証券の発行体において、利払いや償還金の支払いが滞る可能性があります。

- 有価証券への投資等ファンドにかかる取引にあたっては、取引の相手方の倒産等により契約が不履行になる可能性があります。

- ファンドが投資対象とする外国投資信託受益証券が存続しないこととなる場合は、ファンドを繰上償還させます。

- 投資対象とするマザーファンドにおいて、他のベビーファンドの資金変動等に伴なう売買等が生じた場合などには、ファンドの基準価額に影響を及ぼす場合があります。

- ファンドが実質的に投資する上場投資信託証券を、国内の金融商品取引所において購入あるいは売却しようとする際に、市場の急変等による流動性の低下や、上場投資信託証券の設定交換不可日等による流動性の制約により、購入もしくは売却が困難または組入れに時間がかかる場合があります。また、流動性の低下等により、不利な条件での売買となった場合には、ファンドの基準価額に影響を及ぼす場合があります。

お申込みメモ

| 信託期間 | 無期限(2022年8月22日設定) | ||||

|---|---|---|---|---|---|

| 決算日および収益分配 |

|

ご購入時

| ご購入価額 | ご購入申込日の翌営業日の基準価額 |

|---|---|

| ご購入代金 | 原則、ご購入申込日から起算して5営業日目までに野村證券にお支払いください。 |

| ご購入単位 |

|

- *原則、ご購入後にコースの変更はできません。

- *詳しくは、野村證券にお問い合わせください。

ご換金時

| ご換金価額 | ご換金申込日の翌営業日の基準価額から信託財産留保額を差し引いた価額 |

|---|---|

| ご換金代金 | 原則、ご換金申込日から起算して5営業日目から野村證券でお支払いします。 |

| ご換金制限 | 1日1件10億円を超える換金は行なえません。なお、別途換金制限を設ける場合があります。 |

その他

| スイッチング | 「資産成長型」「年2%目標払出型」「年6%目標払出型」間でスイッチングができます。 |

|---|---|

| お申込不可日 |

野村證券の営業日であっても、下記に該当する場合には、原則、ご購入、ご換金、スイッチングの各お申込みができません。

|

| 課税関係 | 個人の場合、原則として分配時の普通分配金ならびに換金時(スイッチングを含む)および償還時の譲渡益に対して課税されます。ただし、NISA(少額投資非課税制度)の適用対象ファンドにおいてNISAを利用した場合には課税されません。ファンドはNISAの「成長投資枠」の対象です。なお、税法が改正された場合などには、内容が変更になる場合があります。詳しくは野村證券にお問い合わせください。 |

|---|

- お申込みの際には投資信託説明書(交付目論見書)でご確認ください。

当ファンドに係る費用

(2025年6月現在)

| ご購入時手数料 |

|---|

| ご購入価額に1.1%(税抜1.0%)の率を乗じて得た額 <スイッチング時> ありません。 |

| 運用管理費用(信託報酬) ファンドの保有期間中に、期間に応じてかかります。 |

|

| その他の費用・手数料 ファンドの保有期間中に、その都度かかります。(運用状況等により変動するため、事前に料率・上限額等を示すことができません。) |

|

| 信託財産留保額(ご換金時、スイッチングを含む) |

|

1万口につき基準価額に0.3%以内の率を乗じて得た額(2025年6月13日現在0.0%)

|

上記手数料・費用等の合計額については、投資者の皆様がファンドを保有される期間等に応じて異なりますので、表示することができません。

- 詳しくは、投資信託説明書(交付目論見書)の「ファンドの費用・税金」をご覧ください。

ご留意事項

- 当ページは、ファンドのご紹介を目的として野村證券株式会社が作成したページです。

- ファンドは、元金が保証されているものではありません。

- ファンドに生じた利益および損失は、すべて受益者に帰属します。

お申込みにあたっては、野村證券よりお渡しする投資信託説明書(交付目論見書)の内容を必ずご確認のうえ、ご自身でご判断ください。

委託会社その他の関係法人

委託会社

野村アセットマネジメント株式会社

受託会社

野村信託銀行株式会社

販売会社

野村證券株式会社