2025.11.12 NEW

ソフトバンクG一時大幅安も日経平均株価は小幅高 短期変動に振り回されないことが重要 野村證券・小髙貴久

撮影/タナカヨシトモ(人物)

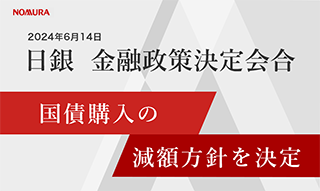

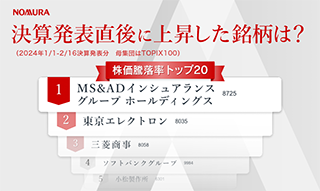

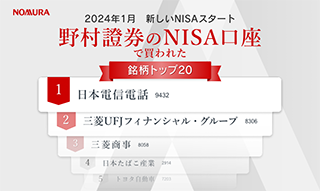

2025年11月12日の日本株式市場で、日経平均株価は前日比220円高の51,063円となりました。前日に決算を発表したソフトバンクグループ(9984)は一時10%超急落し、終値では前日比785円安(同3.45%安)までマイナス幅を縮小させたものの、1銘柄で日経平均株価を157円押し下げました。同社の2025年7-9月期の税引利益は2兆5,022億円となり、セグメントではSVF(ソフトバンク・ビジョン・ファンド)事業の税前利益が2兆3,769億円に達しました。SVFの利益は拡大したものの、株価は下落する形となりました。足元の日経平均株価は、代表的なAI関連銘柄であるソフトバンクグループやアドバンテスト(6857)、東京エレクトロン(8035)といった値嵩株(ねがさかぶ)の影響が大きくなっています。今後の株式市場をどのように考えるべきか。野村證券投資情報部シニア・ストラテジストの小髙貴久が解説します。

値嵩株の影響を大きく受ける日経平均株価

日本の2025年7-9月期決算発表が大詰めを迎えています。東京証券取引所は、決算発表における重要資料の決算短信等の開示について、決算期末(今回は9月末)から30日以内(翌月末まで)の開示が望ましく、遅くとも45日以内に開示することを要請しています。これに当てはめると、11月14日が45日目に当たります。金融や、様々な事業を営む持ち株形式のホールディングカンパニーなどの決算が、終盤に集中します(他にも11月19日に複数の保険会社の決算発表があります)。

11月11日にソフトバンクグループが決算を発表しました。日経平均株価を見るうえで、影響度の大きい代表的な企業です。日経平均株価は、株価水準そのものが高い銘柄の影響が大きい株価平均型の株価指数です。その計算方法は、株価そのものの合計(注1)を除数(注2)とよばれる数値で割ることで、指数が計算されます。株価水準そのものが高い銘柄を、値嵩株と呼びます。日経平均株価の変動に対する影響度の大きい代表的な4銘柄は、アドバンテスト、ソフトバンクグループ、ファーストリテイリング(9983)、東京エレクトロンです。

(注1)2021年10月から、日経平均株価を算出する際に、その銘柄の株価水準の高安の影響を抑えるため、株価換算調整係数が乗じられている。株価換算調整係数は、銘柄それぞれに数値が割り振られている。

(注2)除数は株式分割・併合など、市場変動以外の株価水準の変化に対して、指数の連続性を維持するために計算の調整を行うための数値

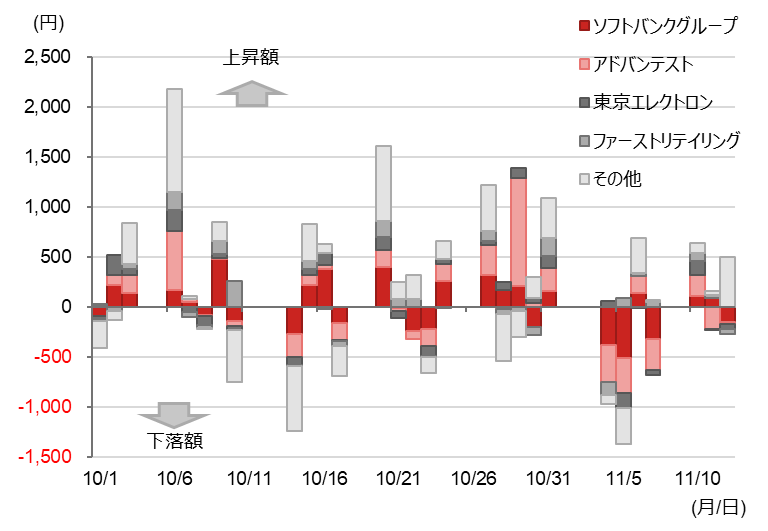

10月以降の、日経平均株価増減への4銘柄の影響は以下の図の通りです。その中でも、OpenAIに出資し、AI関連企業への投資を活発化させているソフトバンクグループと、半導体製造装置メーカーのアドバンテストと東京エレクトロンの3社は、昨今、ひとくくりにAI関連銘柄とみなされることが増えています。(日経平均株価に組み入れられている銘柄で、この他にもAI関連の銘柄は複数あります)。2025年夏場以降、米国でAIインフラ投資を取り巻く大型の受注や契約が報じられるたびに、AIビジネスの拡大期待から、関連銘柄の株価が大きく変動する場面が増えました。

(注)積み上げ棒グラフの合計が、その日の日経平均株価の上昇/下落額となっている。直近値は11月12日。

(出所)日本経済新聞社、野村證券投資情報部より野村證券投資情報部作成

ちなみに、12日の日経平均株価は220円高、このうち、AI関連銘柄3社の寄与額は222円安となりました。

日本市場では、7-9月期決算発表は終盤を迎えますが、この先のスケジュールを見ると、米国では半導体大手のエヌビディアが11月19日に8-10月期決算を発表します。また、他にも様々なテクノロジー企業の決算発表が続くため、AIビジネスに関するニュースは当面続くとみられます。

企業業績全体の方向感は上方修正が優位

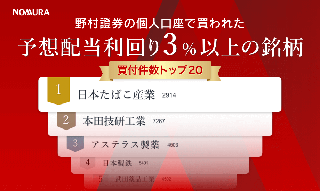

一方、日本株市場に上場する企業はAI関連だけではありません。総合的な株式市場の趨勢を見るうえで、企業業績全体の方向感を知ることが重要です。

リビジョン・インデックス(以下、RI)という指標があります。RIは、アナリストによる業績予想の修正動向をみるための指標で、数字が大きいほど企業業績が良い、数字が小さいほど企業業績が悪いことを示します。具体的な計算方法は、業績予想が上方修正された企業数と下方修正された企業数の差を、修正を行った企業の総数で割ることで算出される比率です。一般的には、四半期ごとの企業の決算発表が集中する時期に、アナリストの業績予想修正も活発になり、リビジョン・インデックスの方向感が現れやすくなります。

(注)RI(リビジョン・インデックス)は、2026.3期の業績に関するアナリストの業績修正に関する指標。対象企業は、ラッセル野村Large Cap(除く金融)の約260社。3の倍数月の月初を起点に、3-5月、6-8月、9-11月、12-2月のその四半期が終わるまでの期間中のアナリストの(上方修正件数―下方修正件数)/(修正件数の合計)の比率。分母の修正件数の合計が少ない3の倍数月の月初の10日間は除いている。データは日次で、直近の値は日経平均株価が2025年11月12日。RIの図表右側の数字は、直近値。

(出所)野村證券市場戦略リサーチ部、ブルームバーグより野村證券投資情報部作成

RIの動きを見ると、2025年に入り、トランプ政権の関税政策の影響を織り込むように、製造業を中心に業績下方修正が相次いだ局面では、株価もさえない動きが続いてきました。一方、RIの改善と共に株価のモメンタムは上昇局面に回帰し、足元ではRIは概ねプラス、つまり製造業、非製造業合わせて全般的に、業績の上方修正、改善が優位にあることが示されています。

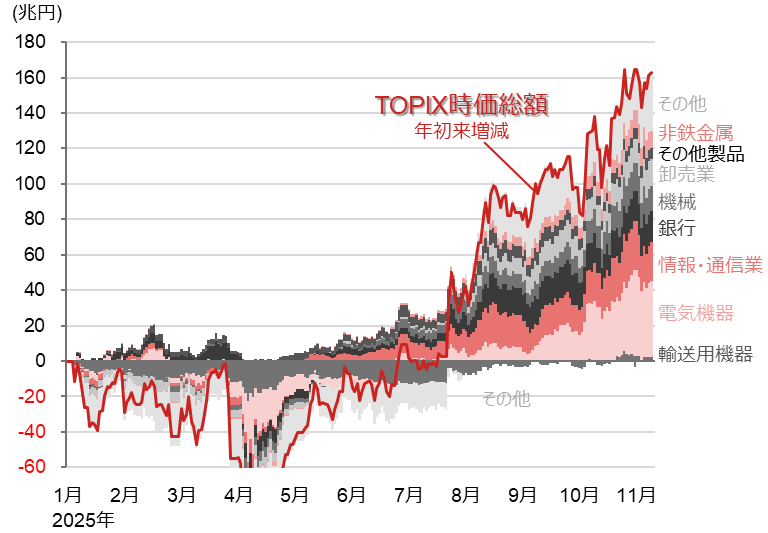

TOPIXでは幅広い業種の時価総額増加が確認できる

また、日経平均株価は、先ほど解説したような特徴がありますが、日本株のもう一つの代表的な株価指数にTOPIX(東証株価指数)があります。こちらは、時価総額型の株価指数です。年初来の騰落率は、11月12日の終値時点で、20.6%と、日経平均株価の28.0%を下回っていますが、12日は11月3日以来となる史上最高値更新となっています。

TOPIXの時価総額の増減を業種別にみると、電気機器の増加が目立ちますが、夏以降、ソフトバンクグループを含む情報・通信業、銀行、機械、卸売業など、幅広い業種で増加がみられます。

(注)直近値は2025年11月11日。見やすさを優先して縦軸を制限している。

(出所)JPX総研、ブルームバーグより野村證券投資情報部作成

一部の企業のニュースや短期的な株価変動に右往左往せず、企業業績の現状と方向感を確認した上で、株式市場を見ていく必要があるでしょう。

- 野村證券投資情報部 シニア・ストラテジスト

小髙 貴久 - 1999年野村総合研究所入社、2004年に野村證券転籍。日本の経済・財政・金融動向、内外資本フローなどの経済・為替に関する調査を経て、2009年より投資情報部で各国経済や為替、金利などをオール・ラウンドに調査。現在は日本株に軸足を置いた分析を行う。2013年よりNomura21Global編集長を務める。

※本記事は、投資判断の参考となる情報の提供を目的としており、投資勧誘を目的として作成したものではございません。また、将来の投資成果を示唆または保証するものでもございません。銘柄の選択、投資の最終決定はご自身のご判断で行ってください。

- 手数料等およびリスクについて

-

当社で取扱う商品等へのご投資には、各商品等に所定の手数料等(国内株式取引の場合は約定代金に対して最大1.43%(税込み)(20万円以下の場合は、2,860円(税込み))の売買手数料、投資信託の場合は銘柄ごとに設定された購入時手数料(換金時手数料)および運用管理費用(信託報酬)等の諸経費、年金保険・終身保険・養老保険・終身医療保険の場合は商品ごとに設定された契約時・運用期間中にご負担いただく費用および一定期間内の解約時の解約控除、等)をご負担いただく場合があります。また、各商品等には価格の変動等による損失が生じるおそれがあります。信用取引、先物・オプション取引をご利用いただく場合は、所定の委託保証金または委託証拠金をいただきます。信用取引、先物・オプション取引には元本を超える損失が生じるおそれがあります。証券保管振替機構を通じて他の証券会社等へ株式等を移管する場合には、数量に応じて、移管する銘柄ごとに11,000円(税込み)を上限額として移管手数料をいただきます。有価証券や金銭のお預かりについては、料金をいただきません。商品ごとに手数料等およびリスクは異なりますので、当該商品等の契約締結前交付書面、上場有価証券等書面、目論見書、等をよくお読みください。

- 株式の手数料等およびリスクについて

-

国内株式(国内REIT、国内ETF、国内ETN、国内インフラファンドを含む)の売買取引には、約定代金に対し最大1.43%(税込み)(20万円以下の場合は2,860円(税込み))の売買手数料をいただきます。国内株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。国内株式は株価の変動により損失が生じるおそれがあります。国内REITは運用する不動産の価格や収益力の変動により損失が生じるおそれがあります。国内ETFおよび国内ETNは連動する指数等の変動により損失が生じるおそれがあります。国内インフラファンドは運用するインフラ資産等の価格や収益力の変動により損失が生じるおそれがあります。

外国株式(外国ETF、外国預託証券を含む)の売買取引には、売買金額(現地約定金額に現地手数料と税金等を買いの場合には加え、売りの場合には差し引いた額)に対し最大1.045%(税込み)(売買代金が75万円以下の場合は最大7,810円(税込み))の国内売買手数料をいただきます。外国の金融商品市場での現地手数料や税金等は国や地域により異なります。外国株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。外国株式は株価の変動および為替相場の変動等により損失が生じるおそれがあります。

詳しくは、契約締結前交付書面や上場有価証券等書面、目論見書、等をよくお読みください。

![[特別対談]森永康平さん×野村證券エコノミスト 今後も続くであろうインフレに私たちはどう備えるかのイメージ](/wealthstyle/article/0448/images/a_0448_thm.png)